Az SVB-csőd csak a jéghegy csúcsa

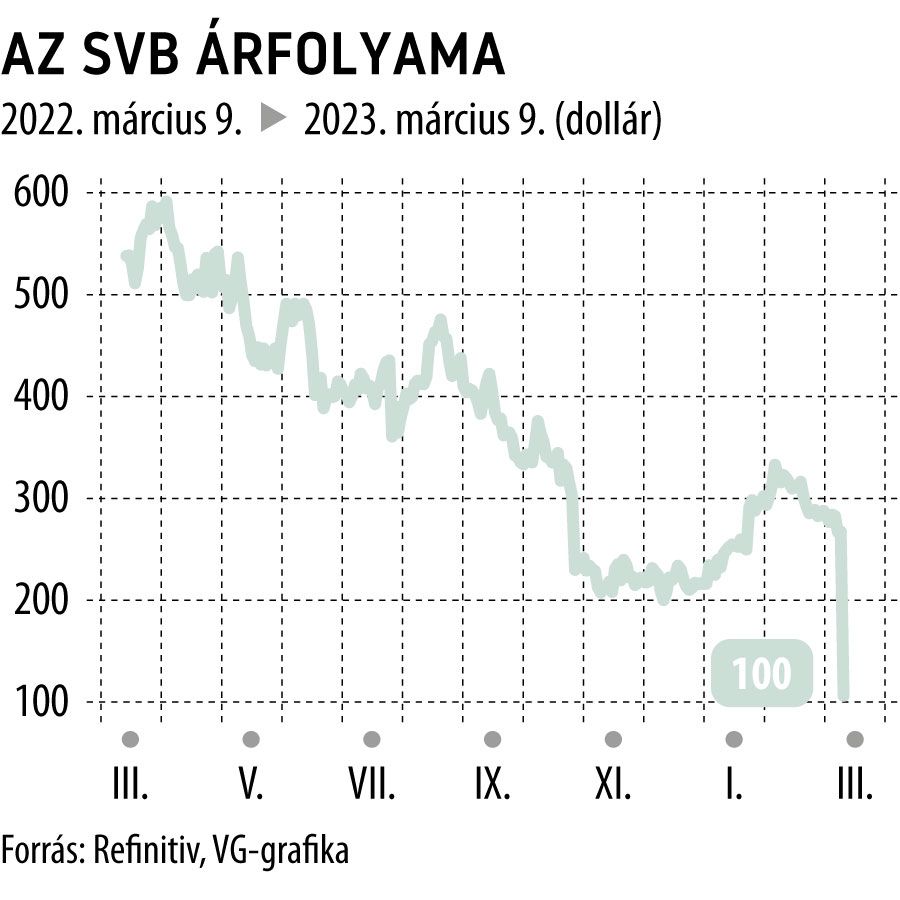

Másfél nap alatt Amerika második legnagyobb bankcsődjébe torkollott a csütörtök délutáni tengerentúli tőzsdepánik, mely pénteken már az európai parketteken is végigsöpört, s estére csődvédelembe menekült a Szilícium-völgy legnagyobb finanszírozója, az SVB. A bank csütörtökön 60 százalékot zuhant, s az egész amerikai bankszektort magával rántotta. A négy legnagyobb amerikai bank piaci kapitalizációjából 52 milliárd dollár olvadt le ezen a csütörtökön. A KBW Nasdaq Bank index a legnagyobb zuhanását produkálta a pandémia kitörése óta. Bár a szektor pénteken magához tért, de a kisebb bankokat tovább adták, jó pár részvényt csak a napi limit védőhálója fogott meg. Különösen nehéz helyzetben vannak a hasonló profilú bankok. A kockázatitőke-társaságokat kiszolgáló PacWest Bancorp 54 százalékot zuhant két nap alatt, a San Franciscó-i székhelyű, vállalkozások és gazdag magánszemélyek pénzét kezelő First Republic Bank pedig 30 százalékot.

Az SVB elsősorban a szilícium-völgyi technológiai startupok ökoszisztémáját és az azokat finanszírozó befektetőket szolgálta ki. Betétállománya a technológiai ipar fellendülésével 86 százalékot hízott 2021-ben, s tavaly 198 milliárd dolláron tetőzött. A bank nagy mennyiségű készpénzt költött amerikai kincstárjegyekre s más, államilag támogatott hitelviszonyt megtestesítő értékpapírokra. És innentől

az SVB-csőd jóval túlmutat önmagán.

A pandémia idején ugyanis a karanténba zárt emberek nemhogy a fizetésüket, de még a szövetségi segélyt sem tudták elkölteni. Ennek következménye volt a

betétboom a bankokban.

A szövetségi szinten biztosított bankbetétek állománya 2019 és 2021 között 38 százalékkal bővült, míg a hitelek csak 7 százalékkal nőttek. A fölös készpénzt a bankok állampapírokba tolták, s ezen a soron 53 százalékos volt a növekedés.

A kötvényboom most súlyos eszközleértékelési gondokat okoz a bankszektornak.

A Fed inflációellenes kampánya és az agresszív kamatemelések leértékelték a régebbi kötvényeket, amelyekből a bankok sokat birtokolnak, s óriási, nem realizált veszteségen ülnek. Az amerikai számviteli szabályok szerint a bankok nem szenvednek veszteséget a kötvényportfólión,

ha lejáratig képesek megtartani a papírokat.

Ám amikor a betétesek kiveszik a pénzüket, akkor kiderül, hogy a bank csak fájdalmas diszkonttal tud túladni a régi kötvényeken. A „lejáratig tartott” és az „értékesíthető” minősítés hosszú ideig elfedheti a valós likviditási problémákat, ezért a befektetők gyakran meglepődve értesülnek a realizált veszteség tényleges mértékéről. A Federal Deposit Insurance adatai szerint

az amerikai bankok nem realizált vesztesége

az úgymond értékesíthető és lejáratig tartható értékpapírokon tavaly december végén 620 milliárd dollár volt, míg egy évvel korábban csupán 8 milliárd dollár.

Az SVB összeomlását gyorsította, hogy a kockázatitőke-befektetők a napokban

azt tanácsolták az induló vállalkozásoknak, vonják ki a bankból

a szövetségi betétbiztosítás 250 ezer dolláros felső határát meghaladó betéteiket, hogy ne vesszen el a pénzük. A banknak tavaly év végén több mint 151 milliárd dollár értékű biztosítatlan betétje volt. A The Wall Street Journal szerint sok vállalkozás azzal szembesült, hogy a pénzkivonás nem lehetséges, mert időközben összeomlott az SVB informatikai rendszere.

Az SVB utolsó szalmaszála egy csütörtök délutáni ajánlat volt,

amelyet a Goldman befektetési bankárai hoztak össze, eszerint 95 dolláron adott volna egy nagyobb részvénypakettet az SVB, amelyet tavaly ilyenkor még 600 dolláron jegyeztek, hogy pénzhez jusson, de az árfolyamzuhanás és a tömeges betétkivonás okafogyottá tette az üzletet.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.