késleltetett adatok

Ezerrel dübörög a jenalapú pénzgyártás – már amíg lehet

Ueda Kazuo, a Bank of Japan (BoJ) nemrégiben hivatalba lépett kormányzója nagyon óvatosan nyilatkozott a monetáris politikai rezsimváltásról, és folyamatosan kiáll a gyenge jen mellett. A tőkepiacok egyik legkedveltebb stratégiája, az úgynevezett carry trade, amely során egy alacsony kamatozású devizában (például a japán jenben) vesznek fel hitelt, és azt egy magasabb kamatozásúban (amerikai dollár, angol font) fektetik be. Ueda nyilatkozatai újabb lendületet adtak a folyamatnak.

Fotó: AFP

A BoJ továbbra is tartja a negatívkamat-politikát, három hónapos távon mínusz 0,4 százalék kamatot kell fizetni a jenhitelekre, ami nagyjából 180 bázispontos előny a másik hagyományos carry trade devizával, a svájci frankkal szemben. A Bloomberg becslései szerint az idén április végére a jenalapú carry trade állomány 2021 végéhez képest 48 százalékkal 12,9 ezermilliárd jenre emelkedett. A hírügynökség által készített felmérésben részt vevő elemzők több mint fele szerint a BoJ az idén változatlanul hagyja mínusz 0,1 százalékon álló irányadó kamatát.

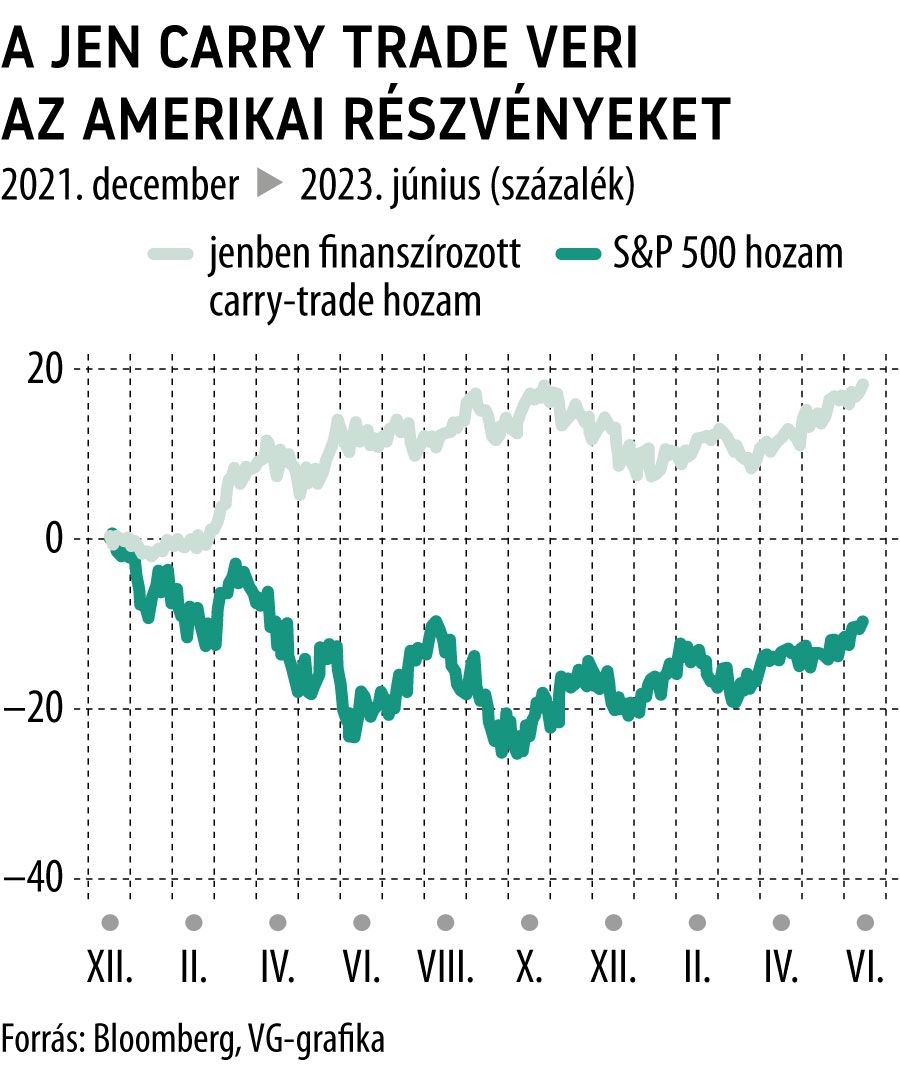

Grafikonunk szerint a jenalapú carry trade meglehetősen jövedelmező biznisz. Ha veszünk egy képzeletbeli kosarat, amelyben egyenlő súllyal szerepel az új-zélandi, a kanadai, az amerikai, az ausztrál dollár, valamint az angol font, azt kapjuk, hogy ennek jenfinanszírozású hozama 2021 vége óta 19 százalék, míg az amerikai részvénypiacok alakulását összegző S&P 500 index 8 százalékos mínuszban van ezen az időtávon.

A gyümölcsöző üzletnek egyetlen dolog tehet keresztbe – ha a BoJ váratlanul változtat monetáris politikáján.

A jelenlegi piaci helyzetben azonban valószínű, hogy ha ezt meg is teszi, csak nagyon óvatos lépésekben hajtja végre, így a jen hozamelőnye ha csökken is, de megmarad. A Deutsche Bank számol egy indexet, amely a devizák volatilitásának valószínűségét méri. (Egy BoJ-fordulat nagymértékben erősítené a jent.) Ez a mutató tavaly február óta a legalacsonyabb szinten áll, vagyis kockázati szempontból nézve tuti üzletnek tűnik az idén a jenalapú carry.

Az infláció keresztbe tehet

Láttunk már persze karón varjút a tőkepiacokon is, így érthető, hogy néhány nagyobb piaci szereplő óvatosságra int ezzel a stratégiával kapcsolatban. Köztük van a Wall Street egyik legnagyobb befektetési bankja, a Goldman Sachs (GS) is. A bankház szerint ugyanis a japán infláció jóval meghaladja majd a BoJ meglehetősen optimistának ítélt előrejelzését, ami viszont arra kényszerítheti a központi bankot, hogy a vártnál korábban – vagyis még az idén – változtasson monetáris politikáján.

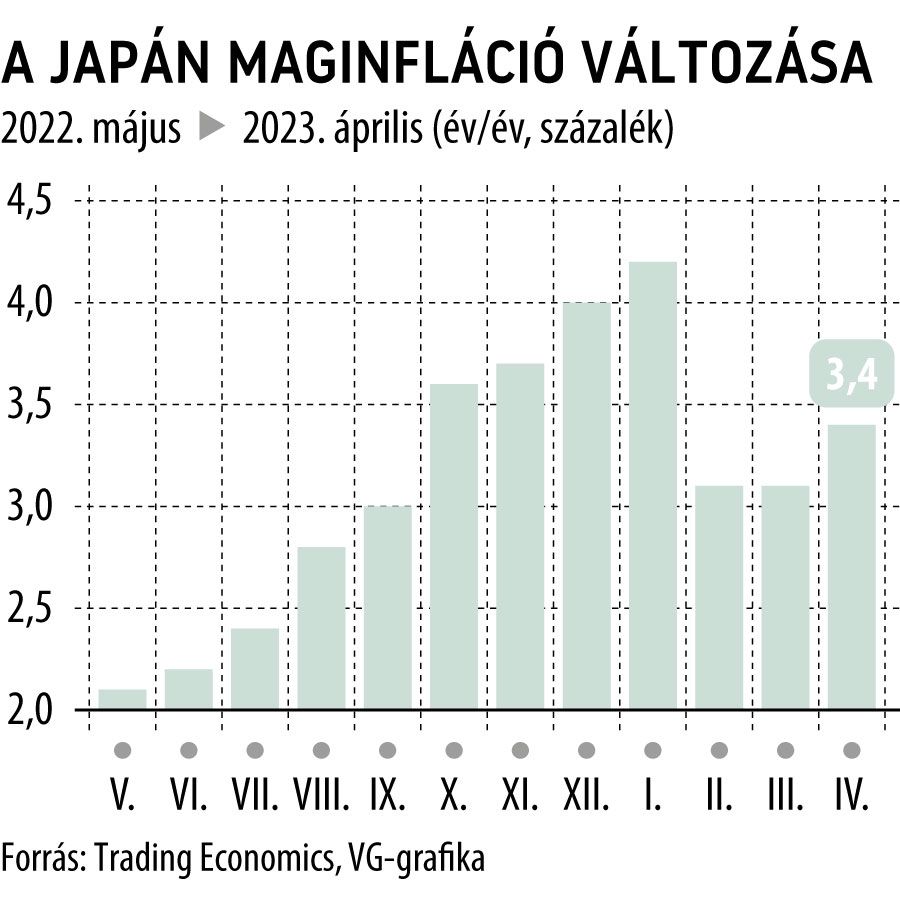

A japánok szerint az infláció még az idén a 2 százalékos szint közelébe csökkenhet, a GS szerint viszont ez kizárható.

A bankház úgy véli, hogy a BoJ péntekén esedékes ülésén ugyan még nem változtat a rezsimen, viszont júliusban, amikor közzéteszi új makrogazdasági előrejelzéseit, már könnyen bekövetkezhet a fordulat első lépése.

A BoJ által leginkább figyelt mutató a friss élelmiszerek nélkül számolt maginfláció. A GS szerint ez jövő márciusig átlagosan 2,8 százalék lesz (év/év alapon), ami lényegesen magasabb, mint a BoJ által április végén közzétett 1,8 százalék.

Az amerikaiak szerint nagyon valószínű, hogy a BoJ júliusban kénytelen lesz felülvizsgálni az inflációs pályát, ami oda vezet majd, hogy a nyár folyamán kénytelen lesz fordulatot venni a japán monetáris politika.

A GS a ragadósabb inflációt a dollárral szemben ismét gyengülő jennel, valamint az olajárakkal magyarázza. A kormányzat fokozatosan abbahagyja az üzemanyagárak támogatását, ami erősíti az inflációt.

A befektetők is inkább mintha a GS-nek hinnének, mint a jegybanknak. A tízéves japán államkötvények megtérülési rátája, a hosszú távú inflációs várakozások egyik mutatója, 2015 óta a legmagasabb szinten van – igaz, még így is 1 százalék, jóval elmaradva a 2 százalékos inflációs céltól.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.