késleltetett adatok

Tízéves időtávon elvérezhet a Prémium Magyar Állampapír, szerencsére van alternatíva

Egyre nehezebb diverzifikált szemlélet szerint összeállítani egy képzeletbeli lakossági portfóliót: a legnépszerűbb államkötvény – a Prémium Magyar Állampapír (PMÁP) – kivételével csökkenő hozamkilátásokkal találkoznak a megtakarítók.

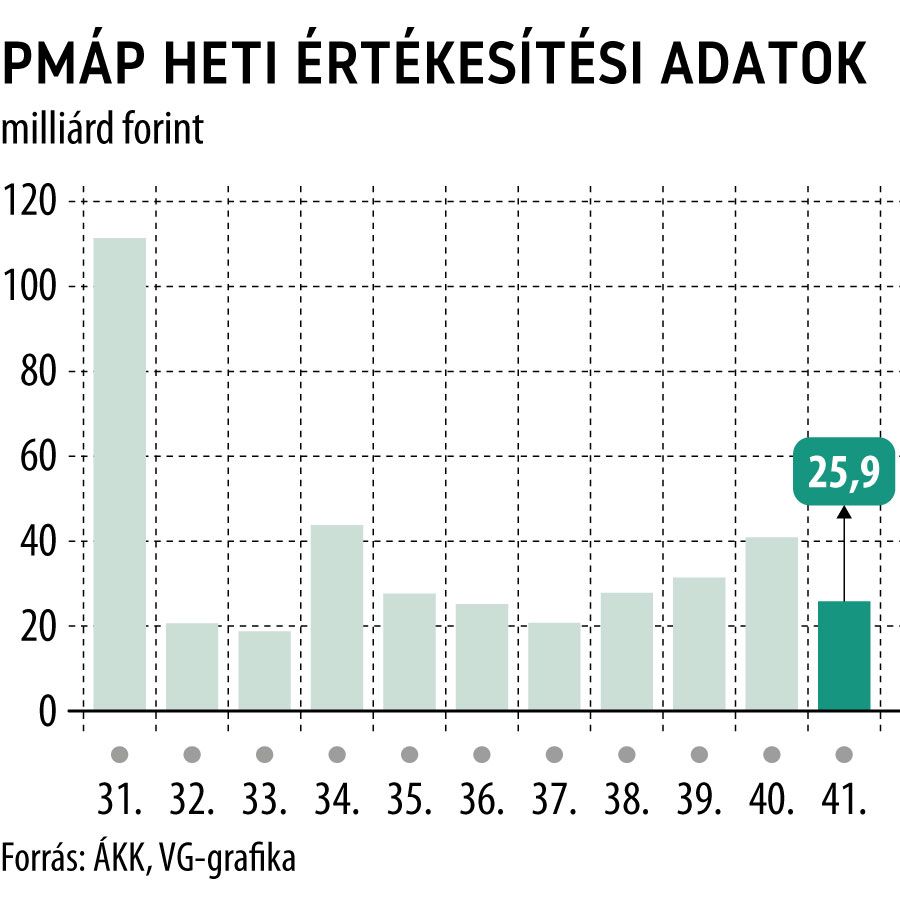

A PMÁP továbbra is messze a legnépszerűbb lakossági kötvénybefektetés, bár az új sorozat nyári elindítása alacsonyabb kamatprémiumot és hosszabb futamidőt hozott (a most forgalmazás alatt álló 2033/I papír tíz év múlva jár le). Ez a kötvény valamennyit azért vesztett vonzerejéből, de még így is heti 20-40 milliárdnyit lejegyeznek a magánbefektetők, összesen pedig, az előző sorozatokkal együtt 6437 milliárd forintnyi PMÁP-ot tart a lakosság, ebből meg lehetne venni a jelen tőzsdei árazás alapján a teljes Mol és OTP csoportot, és még maradna is néhány száz milliárd.

A stabil vételi érdeklődés nem véletlen, amióta kijött a jegybank legutolsó jelentése, az új várakozás 17,9 százalék az éves átlagos inflációra, vagyis ha beigazolódnak a prognózisok, akkor a magánbefektetőknél lévő

2033/I jövő évi éves kamata 18,15 százalék lehet, a korábbi kibocsátásokkal – amelyek kamatprémiuma gálánsabb – pedig ennél is magasabb, akár 19,4 százalék.

Ahogy már korábbi cikkünkben jeleztük, a PMÁP vételek október második felében felpöröghetnek, ennek oka pedig az, hogy több, háromhavonta változó kamatozású állampapírral kevesebb kamatot lehet realizálni. A 2027/B-ről szerdán jelent meg az értesítés, hogy október 22. és január 22. közt évi 11,98 százalék kamatot fizet, ami nagy érvágás az előző kamatperiódus 15,02 százalékához képest. A 2027/B a három hónapos bankközi kamatlábat követi negyedéves indexálással.

Egyre kisebb a bónusz

Október 21-én pedig a Bónusz Magyar Állampapírnál változik a kamatláb, a kamat meghatározásához a diszkontkincstárjegy-aukciók átlaghozama az irányadó, a BMÁP kamatozása így szintén nagyot esik. A kamatbázis meghatározásához négy aukció átlagos hozamát veszik figyelembe, amely 7,76 százalék lett, erre rakódik egy százalékpont bónusz.

Így a BMÁP éves kamata a következő 90 napra 8,76 százalék lesz a jelenlegi 11,92 százalék helyett.

Ezzel a BMÁP alig lesz vonzóbb, mint a 8 százalékot fizető Egyéves Magyar Állampapír vagy a 8 és 8,5 százalékot termelő, egy- és kétéves futamidejű Kincstári Takarékjegy. Ha pedig a dkj-hozamok tovább csökkennek, teljesen elfordulhatnak a magánbefektetők a bónuszos papíroktól, amelyekből most 900 milliárd forintnyit tart a lakosság, nagyságrendileg ugyanannyit, mint a Magyar Állampapír Pluszból.

Tízéves futamidő, van benne kockázat

A PMÁP papírok a következő másfél évben valódi kamattermelő üzemmódra váltanak, utána viszont sokkal szerényebb kamatot lehet elérni a 2033/I tartásával. Ha tízéves távon az idei átlaginfláció miatt jövőre 18,15 százalékos kamatozással számolunk, a rá következő évben pedig 5,25-dal, majd 8 éven át a jegybanki inflációs célértékkel (3 százalék plusz 0,25 százalék kamatprémium), akkor ez a tízéves befektetés éves szinten mindössze 4,94 százalékos éves hozamot biztosít. Ha pedig kamatos kamatszámítással az évente kapott kamatot újra befektetnénk (nem zárható ki, hogy megváltoztatja az új PMÁP-sorozat kondícióit a kibocsátó), akkor pedig évi 6,1 százalék lesz a hozam.

Ezt figyelembe véve két stratégia lehet működőképes

1. Másfél év múlva ki kell szállni a PMÁP-okból, kérdés persze, hogy akkor milyen szinten lesznek a hozamok, mibe lehet újra befektetni.

2. Már most a tízéves piaci állampapírt érdemes választani a PMÁP helyett azoknak, akik lejáratig tartanák a befektetésüket. Aki így tesz, most évi 7,34 százalékon fixálhatja be a befektetését tíz évre. Itt nem változik az éves kamat a lejáratig, cserébe megjelenik az árfolyamkockázat, ami annyit jelent, ha a befektetőnek a futamidő vége előtt szüksége van az itt pihenő tőkéjére, számolnia kell az esetleges árfolyamveszteséggel (ha időközben a piaci hozamok emelkedésnek indulnának) is.

Október végén még jöhet egy all-in a Prémium Magyar ÁllampapírokbaA hónap második felében több kedvelt magyar állampapír fordulónapja esedékes, borítékolhatók a tetemes kamatcsökkentések. A PMÁP hozamelőnye így még inkább behozhatatlanná válik, és ez így is marad a következő másfél évben. |

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.