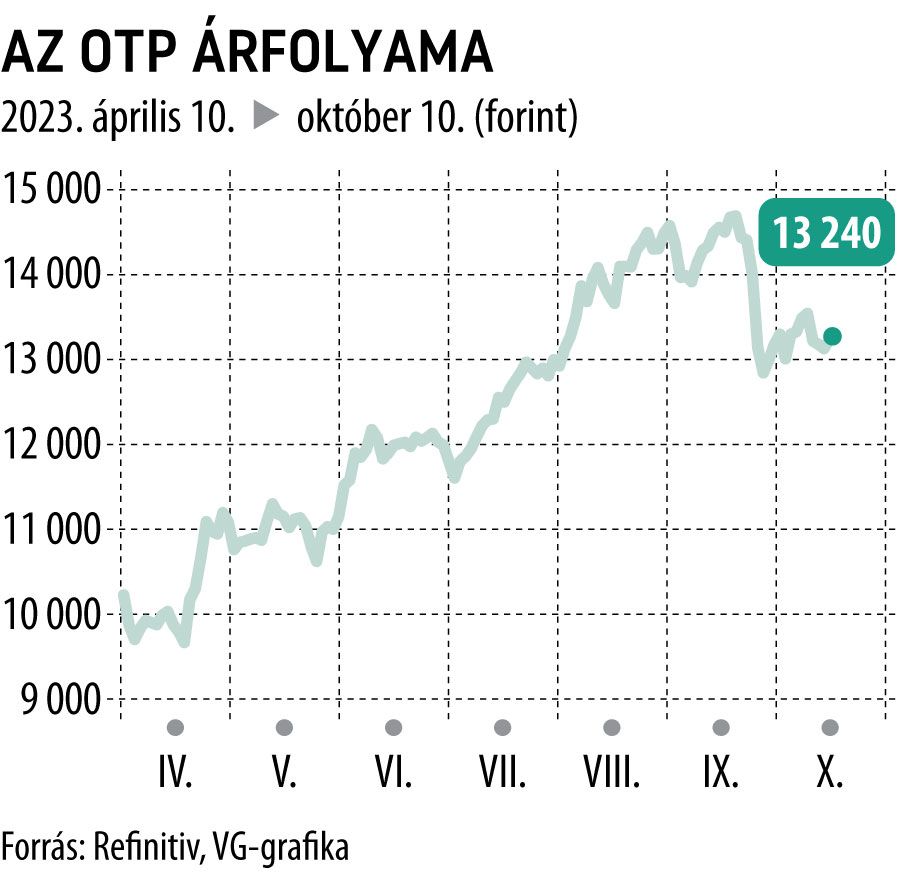

Új információ érkezett az OTP-vel hírbe hozott lengyel bank eladásáról

Hamarosan célegyenesbe fordul a lengyel VeloBank eladási folyamata, és a Business Insider lengyel kiadása a varsói kormányhoz közelálló körökből úgy értesült, hogy a leggazdagabb lengyel üzletembernek, Michal Solowownak van a legnagyobb esélye a pénzintézet megvásárlására.

Sőt, a hírportál azt is kiderítette, hogy bár tíz befektető töltötte le az értékesítési dokumentációt, végül meglepő módon egyetlen bank sem szállt versenybe a szeptember végi határidő lejártáig. Még az állami tulajdonban álló pénzintézetek sem nyújtottak be nem kötelező érvényű ajánlatot. Pedig az első fél évben a VeloBank csaknem 280 millió zloty (1 zloty = 85 forint) konszolidált nettó nyereséget ért el, 2023–2025-re pedig összesen 1,5 milliárd zloty nettó nyereséget célzott meg a menedzsment.

Az érdeklődő befektetők rövid időn belül megkezdhetik az átvilágítási folyamatot, azaz a bank pénzügyi helyzetének vizsgálatát, a lehetséges gazdasági vagy jogi kockázatok feltárását. Ezt követően a potenciális vevők már kötelező érvényű vételi ajánlatokat nyújthatnak be, és megkezdhetik a tárgyalásokat a lengyel Bank Garancia Alappal (BFG) a részvények vételáráról.

Előnyben a hazai versenyző

Michal Solowow mellett két amerikai magántőkealap, a Cerberus és a J.C. Flowers maradt talpon, utóbbiaknak azonban csak akkor van sanszuk a győzelemre, ha túllicitálják Solowowot – teszi hozzá a Business Insider.

A lap kiemeli, hogy a két amerikai alap korábban közösen szerezte meg a német Hamburg Commercial Bankot, amelyben a Cerberus a részvények 41,28 százalékát, a J.C. Flowers pedig 33,99 százalékát birtokolja.

A VeloBank 51 százalékos részesedése amúgy az állami irányítású BFG tulajdonában áll, míg a fennmaradó 49 százalékot a 8 legnagyobb lengyel kereskedelmi bank bankvédelmi alapja vásárolta ki. A vevő személyéről mindazonáltal a BFG gyakorlatilag egyedül dönthet – írja a hírportál.

Ez a tulajdoni arány annak következménye, hogy a pénzintézetet a Getin Noble Bank kényszerű szerkezetátalakításakor hozták létre, mégpedig úgy, hogy a portfólió egészséges része került hozzájuk, vagyis az összes betét, de a hitelek közül csak a zlotyportfólió. A problémás frankhitelek, valamint a jövőbeni ügyfélperek és -követelések a Getinnél maradtak.

Három külföldi bank érdeklődéséről szólt a fáma

Korábban felmerültek ugyan olyan találgatások, hogy a Lengyelországban már jelen lévő francia Credit Agricole, vagy az olyan nagy regionális szereplők, mint az osztrák Erste csoport vagy a magyar OTP Bank érdeklődhetnek a VeloBank iránt. A küszöbönálló választások és azzal összefüggésben a szabályozói kockázatok azonban elriaszthatták a külföldi befektetőket is a lengyel bankszektortól.

Inkább arra lehet számítani, hogy a következő években a Lengyelországban működő nagy külföldi bankcsoportok is el akarják majd adni az üzletágukat – véli az Insider. Elképzelhető, hogy majd csak akkor jön el az OTP ideje, mint korábban a Balkánon, amikor a régióból kivonuló francia és görög bankok nyomába lépett.

Folytatódott az OTP expanziója, immár a régión túl is

Az OTP eddig sem lapunk, sem más gazdasági portál kérdésére nem kommentálta a VeloBank esetleges megszerzésével kapcsolatos híreket.

A legnagyobb hazai bankcsoport az elmúlt évben egyébként tekintélyes skalpokat gyűjtött be. Az üzbég Ipoteka Bankra kötött adásvételi szerződést tavaly decemberben kötötte meg, amely szerint a részvények 97 százalékát két lépésben vásárolja meg: azok 75 százalékát azonnal, fennmaradó 25 százalékát pedig három évvel az első tranzakció pénzügyi zárása után.

A szükséges szabályozói jóváhagyásokat követően aztán február elején sikeresen lezárták a szlovén Nova KBM megvásárlását is, amely az OTP csoport történetének legjelentősebb és legkomplexebb akvizíciója volt. A tranzakció eredményeként a csoport a régió ötödik országában vált piacvezetővé. A két szlovén leánybank – a Nova KBM és az SKB Bank – most induló integrációs folyamata pedig a tervek szerint hozzávetőlegesen másfél évig tart majd.

Mindeközben tavasszal az is kiderült, hogy a bank kivonul Romániából.

A két új szerzemény megvásárlásából származó egyszeri nyereség, az úgynevezett badwill jóváírása már jelentős szerepet játszott az OTP második negyedéves konszolidált rekorderedményének elérésében is.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.