Mitől ilyen erős az amerikai növekedés?

Nem egészen húsz hónapja, 2022. március 16-án, az első kamatemeléssel kezdődött meg a Fed aktuális monetáris szigorítási ciklusa, amely az azt követő hetekben kiegészült a jegybanki mérlegfőösszeg csökkentésének megkezdésével is. Fontos esemény ez minden befektetőnek, hiszen ilyen mértékű mérlegfőösszeg-csökkentés talán még egyikünk életében sem volt, illetve hasonló mértékű kamatemelést is utoljára a nyolcvanas évek elején tapasztalhattunk. Az alapkamat felső sávja azóta 0,25 százalékról 5,5 százalékra emelkedett, a jegybanki mérleg pedig több mint ezermilliárd dollárral csökkent.

Ugorva a jelenbe, az amerikai gazdaság reálértelemben a harmadik negyedévben évesítve 4,9 százalékkal nőtt (összehasonlításképpen az elmúlt 42 év átlagos növekedési üteme 2,5 százalék körül volt), és a munkaerőpiac is stabil egyelőre. Mit csinált a részvénypiac? Az S&P 500 index a múlt pénteki zárást követően tulajdonképpen ugyanott tartózkodik, mint a kamatemelés kezdetekor, mintha semmi sem történt volna (de azért történt, hiszen egy mínusz 17 és plusz 8 százalék közötti tartományt járt be az index, illetve a kockázatmentes hozam is „megverte” a mutatót).

Erre a kimenetelre húsz hónappal ezelőtt nem sokan számítottak (tisztelet a néhány kivételnek), és ezt jól tükrözi a Citi gazdasági meglepetésindexe is, amely kizárólag az USA esetében mutat egész évben pozitív értéket (a pozitív érték azt jelenti, hogy a megjelenő gazdasági adatok jobbak, mint az előzetes várakozások). A soft landing – hard landing csatában egyelőre az előbbi vezet, sőt megkockáztatom, hogy a többségnél húsz hónappal ezelőtt ez volt a „best case” forgatókönyv. A vártnál jobb gazdasági és részvénypiaci teljesítmény sokféleképpen magyarázható, azonban én négy főbb tényezőt emelnék most ki. Az elmúlt húsz hónap tanulsága, hogy ezek közül némelyiket talán lehetett volna pontosabban előre látni.

Először is, a monetáris szigorítás hatásait nem lehet önmagukban értelmezni, mindig érdemes a fiskális politika aktuális irányát is figyelembe venni. A két szélső érték: az expanzív fiskális politika laza monetáris politikával (ekkor lesz a legnagyobb a kibocsátásra gyakorolt multiplikátor hatás) és a restriktív fiskális politika szigorú monetáris politikával, továbbá a kettő elegye mértéküket tekintve sokféleképpen megvalósulhat. Fontos leszögezni, hogy az elmúlt négy évben GDP-arányosan hatalmas fiskális impulzust kapott az USA gazdasága.

Elszállt a költségvetési hiány

Utoljára a második világháború éveiben fordult elő 10 százaléknál nagyobb GDP-arányos költségvetési hiány egy adott évben, míg 2020-ban és 2021-ben két egymást követő ilyen év is volt. Az aktualitásokat vizsgálva, az elmúlt 15 hónapban sem állt meg a kormányzati költekezés, és ellentétes pályát írt le a két gazdaságpolitikai ág, azaz a Fed 900 milliárd dolláros szigorításának hatását jelentősen mérsékelte a költségvetési egyenleg 640 milliárd dolláros romlása. Tehát kissé leegyszerűsítve, az egyik kéz elvett, a másik adott. Szeretném kiemelni, hogy ez egy nagyon fontos tényező a gazdasági növekedés és a piacok szempontjából is. A jövőt illetően pedig jó esély van rá, hogy a következő években is marad a magas költségvetési hiány.

Erős maradt a kereslet

Másodszor, mind a lakosságnál, mind a vállalatoknál jelentős megtakarítás halmozódott fel az elmúlt években, ami sokaknál csökkenti vagy ellensúlyozza az emelkedő kamatköltségekkel kapcsolatos többletkiadást, míg a legszerencsésebbeknek (akik nettó megtakarítói pozícióban vannak) immár kifejezetten növeli a kamatbevételeit. A lakosság esetében a Covidot követő állami segélyprogramokból összegyűlt több mint 2 ezermilliárd dolláros tartalék még mindig kitarthat, az előrejelzés módszertanától függően valamikor a jövő év során futhat ki.

A vállalatok esetében az egészséges mérlegszerkezete mellett fontos tényező volt, hogy az erős kereslet miatt át tudták hárítani a megemelkedő költségeket a fogyasztóikra. Részben ennek következtében bizonyos vállalatok jelentős készpénzállományt halmoztak fel az elmúlt években. A mérlegadatok alapján az amerikai nagyvállalatok készpénzállománya a teljes eszközállományhoz viszonyítva 12 százalék körüli szintet ér el. Ezzel szemben a kisvállalati szegmensben ettől jelentősen elmaradó készpénzarányt láthatunk.

Olcsó volt a finanszírozás

Harmadszor, a megemelkedő kamatszint néhány szektortól eltekintve általánosságban nem okozott fizetési problémákat. Ennek oka egyrészt az alacsony refinanszírozási igény volt, másrészt a fent említett magas készpénzállomány. A vállalatok remekül kihasználták a Covidot követő nullaközeli kamatkörnyezetet, és tovább hosszabbították az adósságuk átlagos futamidejét. Néhány érdekes adat a Goldman Sachs elemzéséből erre vonatkozóan: a két éven belül lejáró kötvények aránya 16 százalék körüli szintre esett a korábbi 20 százalék körüli szintekről (míg 2007-ben 27 százalék volt!); 2023–24-ben ezermilliárd dollárt el nem érő lejáratokat kell refinanszírozni, majd csak ezt követően jönnek az ezermilliárdot meghaladó éves lejáratok.

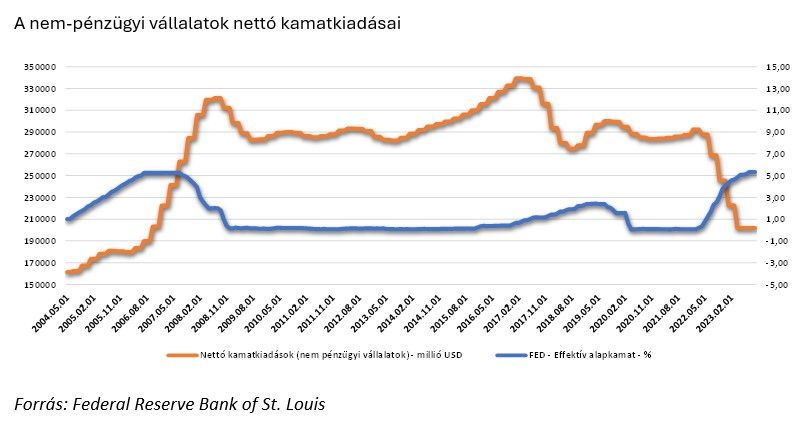

Az egyik legbeszédesebb grafikon ebben a témában az alábbi, amelyen a nem pénzügyi vállalatok nettó kamatkiadását az alapkamat alakulásával együtt ábrázoltam. Jól látható, hogy a múltbéliektől eltérően ebben a kamatemelési ciklusban a magasabb alapkamat nem rontotta, hanem épp ellenkezőleg, javította a kamategyenleget. Az előbbiekben felsorolt néhány tényező az úgynevezett kamattranszmissziót nehezíti, azaz csökkenti a Fed elsődleges eszközének a hatásfokát.

Beköszön a mesterséges intelligencia

És negyedszer, itt van az úgynevezett ChatGPT-hatás is. Az idei március 14. ikonikus dátum, ugyanis ekkor mutatták be a ChatGPT legújabb verzióját a GPT-4 névre keresztelt mesterséges intelligenciát (MI) használó nyelvi modellt. Ezt követően a legjelentősebb tech cégek sorban jöttek ki a saját MI-fejlesztéseikkel, kis túlzással már kezd ciki lenni, ha valaki nem rendelkezik ilyennel. A részvénypiac fényes jövőt jósol az MI-technológiában érintett cégeknek, amit jól mutat például a Global X – Artificial Intelligence & Technology ETF 38 százalék körüli idei felértékelődése. Az optimizmus oka egyrészt, hogy az MI terjedése várhatóan erőteljesen megemeli bizonyos csipek keresletét, ami a félvezetőszektorban egyes részvények árfolyamának felrobbanását okozta. Másrészt a különböző szoftveres MI-megoldások minden bizonnyal többletárbevételt fognak generálni az azt piacra dobó cégeknél. Harmadrészt az MI-technológiák elterjedése növelheti a termelékenységet és a profitabilitást valamennyi iparágban. Ennek az optimizmusnak a beárazása eltérő hatást gyakorolt a részvényekre.

Előre tekintve halmozódnak a kockázatok. Egyrészt emelkedésnek indult, illetve bizonyos szegmensekben már magasabb a csődeljárásba menekülő/kényszerülő cégek száma, mint „békeidőkben”. Másrészt idővel, amikor kifutnak a fent felsorolt tényezők, úgymint a felhalmozódott pénzeszközök, valamint az alacsony kamatozású adósság, a szigorú monetáris politika hatásai szétterjednek a gazdaságban. A kérdés jelenleg szerintem az, hogy ezek a kockázatok egy újabb monetáris lazítás után materializálódnak, vagy éppen ezek fognak elvezetni egy lazább jegybanki politikához.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.