késleltetett adatok

Kitarthat a pesti tőzsde ralija, ezekkel a részvénnyel kaszálhatnak idén nagyot a befektetők

Kiemelkedően jó évet tudhat maga mögött a Budapesti Értéktőzsde (BÉT), a BUX 38 százalékot ralizott, 60 ezer ponton zárva 2023-at. A hazai részvénypiac lendülete az új év elején sem tört meg, szűk két hét alatt újabb 4 százalékot emelkedett az első számú hazai részvényindex. Csütörtök délelőtt mát 63 ezer pont fölé is benézett a BUX, s ezzel új történelmi csúcsot is megdöntött.

Fotó: Vémi Zoltán / Világgazdaság

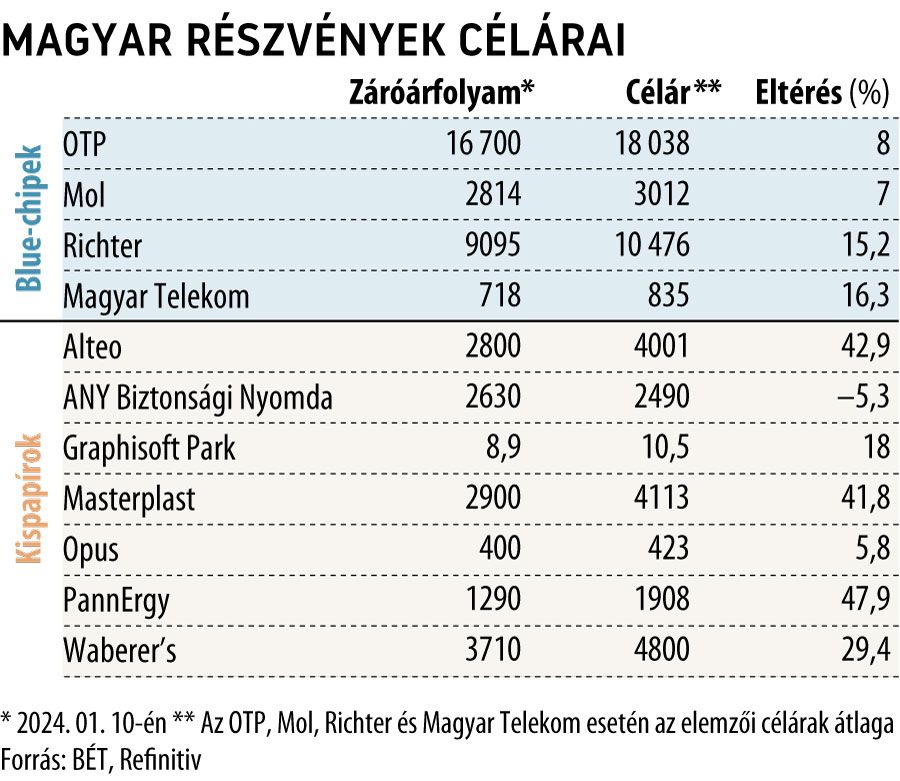

A friss megtakarításaiknak helyet kereső vagy a portfóliójukat 2024 elején újrarendező befektetőkben joggal merül fel a kérdés, hogy az elmúlt kicsivel több mint egy év meredek drágulása után mekkora tartalék lehet még a hazai tőzsdében. A jó hír az, hogy az érvényben lévő elemzői célárak alapján egyaránt van még tér a pesti tőzsde legforgalmasabb blue chip részvényei és egyes felkapott kispapírok előtt.

Folytatódhat az OTP és a Magyar Telekom ralija

Mivel a magyar részvénypiac teljesítményét leginkább a forgalom zömét adó négy nagypapír teljesítménye határozza meg – együttes súlyuk jóval több, mint 90 százaléka BUX indexben –, érdemes velük kezdeni a sort.

Az OTP tavaly 56 százalékot, 2024 elején pedig további 6 százalékot ralizott, ezzel egyértelműen a magyar tőzsde motorjának számít. A továbbra is magas kamatkörnyezet, a mérséklődő infláció és a hitelezés élénkülése egyaránt kedvez a legnagyobb hazai banknak, amely a régióban és Ázsiában is folyamatosan terjeszkedik.

A nagybankot 15 elemzőház is követi, közülük 13-an vételre ajánlják a papírt. Az átlagos célár jelenleg valamivel több, mint 18 ezer forint, ami további 8 százalékos emelkedést jelenthet a következő 12 hónap során.

A brókerek körében szaporodnak a 20 ezer forint feletti célárak is, a legoptimistább HSBC pedig már 23 ezer forint fölé várja a magyar bankpapírt.

A pesti parkett másik jelenlegi sztárja, a Magyar Telekom tavaly duplájára drágult, idén pedig további 7 százalékot szedett magára. A távközlési ágazat hagyományos válságállósága, az inflációkövető áremelések, valamint a vonzó osztalékkilátások is támogatják a kurzus emelkedését, amit a szakértői árfolyam-várakozások is alátámasztanak. A hat elemzőház átlagolt árfolyam-várakozása alapján további 16 százalékos emelkedés elé nézhet a távközlési papír, amelyet egyre több bróker vár 900 forint fölé.

Felzárkózhat a Richter, újabb csendes éve lehet a Molnak

A két másik blue chiptől csak egy számjegyű hozamra futotta 2023-ban. Az elemzői várakozások alapján a Moltól idén sem várható sokkal jobb piaci teljesítmény, a pár forinttal 3000 forint fölé belőtt átlagos célár alapján mindössze 7 százalékos drágulásra lehet számítani. Az olajtársaság részvényeit ennek megfelelően tízből csupán négy brókerház szerint érdemes venni, további négy tartás javaslat mellett pedig két eladási jelzés is érvényben van a papírra.

Fotó: Németh András Péter / Szabad Föld

A tavaly ugyancsak lemaradó Richter idén javíthat, legalábbis a brókerházak várakozásai alapján 15 százalékkal lehet alulértékelt a budapesti gyógyszeripari vállalat. Az árfolyam egy éven belül átlépheti a 10 ezer forintot, ezzel új történelmi csúcsot is dönthet a kurzus. Hat befektetési szolgáltatónál vételen, további kettőnél tartáson szerepel a részvény, eladást egyetlen bróker sem javasol. A döntően exportra termelő Richternek a forint gyengülése lenne kedvező, emellett a csúcskészítménynek számító antipszichotikum, a Vraylar tengerentúli eladásaira érdemes figyelniük a befektetőknek.

Kispapírok, nagy hozamlehetőségek

A blue chipeken túl a pesti tőzsde kis és közepes méretű cégeiben is lehet keresnivalójuk a befektetőknek, mi több, ezek között az előbbieknél is nagyobb hozamlehetőségekkel is találkozhatunk.

A BÉT piacfejlesztési programjának keretében elemzett kispapírok közül két közműcég kecsegtet a legnagyobb árfolyam-emelkedéssel.

A geotermikus energiát hasznosító PannErgyt közel 50 százalékkal értékelheti alul a piac az OTP elemzője szerint, a Mol többségi tulajdonába tatozó, új generációs energiaszolgáltató, az Alteo pedig 43 százalékkal lehet alulárazott az MBH Bank vállalatértékelése alapján.

Tetemes hozampotenciált rejthet a pesti parkett korábbi sztárpapírja, az építőipari anyagokat gyártó Masterplast is. A német- és olasz üzemmel is rendelkező, számos régiós piacra szállító vállalatcsoportot is megviselte az építőipar válsága, a vezetőség több profitfigyelmeztetést is kiadott, az árfolyam pedig lejtőre került az utóbbi másfél évben. Ez azonban jó lehetőséget adhat a beszállásra, az MBH Bank célára alapján ugyanis akár 42 százalékos ralira van kilátás.

Két számjegyű hozamokat szállíthat még a fővárosi irodaház-üzemeltető Graphisoft Park is, az Opus papírjai viszont már csak mintegy 6 százalékos emelkedés elé nézhetnek az Equilor szerint.

A bőkezű osztalékfizetőként ismert ANY Biztonsági Nyomdával a közelmúlt raliját követően már a Concorde célára felett kereskednek, az idén várható, részvényenként 280 forintra várt osztalék reményében viszont még ezzel együtt is érdemes lehet betárazni. A nyomdatársaság eredményét hosszú távon növelhetik a közelmúltban bejelentett afrikai útlevél-megrendelései, de az idei önkormányzati és európai parlamenti választásokra szállítandó szavazási nyomtatványok miatt is erős év elé nézhet.

Az AutoWallis és a CIG Pannónia részvények elemzése házon belül más elemzőhöz kerül a Concorde Befektetési Zrt.-ben emiatt a brókerház ideiglenesen felülvizsgálat alá helyezte a korábbi célárakat. A két részvény ezért nem szerepel a listánkon, ugyanakkor a legutóbbi, 205, illetve 410 forintos árfolyam-várakozás alapján az autókereskedelmi és a biztosító vállalat részvényeiben is maradhatott még potenciál. A Duna House korábbi, 800 forintos célárát ugyancsak felülvizsgálat alatt tartja a befektetési szolgáltató.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.