késleltetett adatok

Felívelés előtt a kötvénypiac?

Szerző: Panyi Péter, prémiumbanking csoportvezető, SPB Befektetési Zrt.

Idén a fejlett országok részvénypiacai jobb formában indították az évet a kötvénypiacokhoz képest. De vajon a kötvénypiacok képesek lesznek a tavalyi év utolsó negyedévéhez hasonló teljesítményre idén?

Mindenekelőtt röviden nézzük meg az eltérő teljesítmények okait! Bár az inflációs tényadatok nominálisan javuló tendenciát mutatnak – sőt, jelentősen csökkentek a számok –, a vártnál némileg gyengébben alakultak. Noha az euróövezetben a legfrissebb adat felülmúlta a várakozásokat (4,30 százalék lett a várt 5,20 százalék helyett), önmagában még ez is elég magas, míg az amerikai infláció legutóbbi, 3,20 százalékos értéke valamivel elmaradt a 3,00 százalékos várakozásoktól. Ebben a környezetben

a központi bankok monetáris döntéshozói későbbre prognosztizálják a kamatok csökkentését,

így a jövőbeni kamatpályával közvetlenebb kapcsolatban álló kötvények a tavalyi rali után enyhe korrekciót mutatnak az első negyedévben.

Az enyhén magasabb infláció azonban a befektetők szerint a vártnál nagyobb növekedéssel jár majd mindkét övezetben, így a részvénypiac egyelőre immunis a rövid távon szigorúbb monetáris kondíciókra, hiszen a magasabb várható növekedés a vártnál kedvezőbb jövedelmezőséget indikál a vállalati profitokban.

Emiatt van az, hogy a két eszközosztály, a részvények és a kötvények rövid távon külön utakon járnak.

Ehhez hozzájárul, hogy a magas (de mégsem extrém) infláció ellen jó menekülési eszköz a részvény, hiszen megfelelő kereslet esetén a vállalatok a magasabb költségeket képesek lehetnek átterhelni, így megmarad (vagy akár növekedhet is) a jövedelmezőségük. Ezzel szemben a kötvények reálhozama magasabb inflációs ráta esetén csökken, ezért a tőkevonzó képességük is visszaesett az utóbbi hónapokban. Fontos kérdés, hogy a részvény- és kötvényárak évtizedes együtt mozgása mikor tér vissza, és vajon mekkora potenciál lehet az átmenetileg lemaradó kötvénypiacban.

Magas a kockázati étvágy

A különböző kockázatú kötvények eltérő teljesítményt mutattak idén. Mivel a kockázati étvágy magas, ezért az úgynevezett High Yield (magas hozamú és alacsonyabb hitelbesorolású) kötvények piaca jobb teljesítményt mutatott a befektetésre javasolt kategóriájú papírokhoz képest, ezzel együtt azonban a kockázati prémiumok jelentősen csökkentek.

A kötvénypiac tehát bizonyos (kockázatosabb) kategóriákban most is erős, a kérdés, hogy a jobb besorolású eszközök mikor kezdik el (illetve folytatják) tovább a felértékelődést. Az mindenesetre feltételezhető, hogy a hozamfelár olvadásával (amely az utóbbi időszakban az inflációs válságot megelőző szintre került) egyre inkább visszakerül a befektetői fókuszba a „jó kötvény” kategória, kiváltképpen, ha az inflációs adatok alapján az alapkamatok csökkennek.

Lassabban fordul a kötvénypiac

A fundamentumok mellett érdemes technikai szempontból is megvizsgálni a helyzetet. Általánosságban elmondható, hogy a kötvénypiaci trendek hosszabb távúak a tőkepiacokon, mint a részvénypiaci tendenciák, így a kötvényeknél a piaci fordulatok is lassabban következnek be. Azonban ha a fordulat megtörténik, akkor jellemzően hosszan tartó árfolyammozgás figyelhető meg – várakozásaink szerint a jövőt illetően emelkedő irányba.

Érdemes lehet ezért olyan eszközök vásárlását mérlegelni, amelyek ezt a folyamatot képesek követni. Ha ezt az árfolyammozgást nagy biztonsággal, az egyedi kibocsátói kockázatok minimalizálásával szeretnénk realizálni, akkor ezt több egyedi kötvény vásárlásával vagy akár olyan tőzsdén kereskedett befektetési alapon (ETF-en) keresztül is megtehetjük, melyben a lejáratok kezelését és a kötvények futamidő-optimalizálását az ETF kezelője végzi.

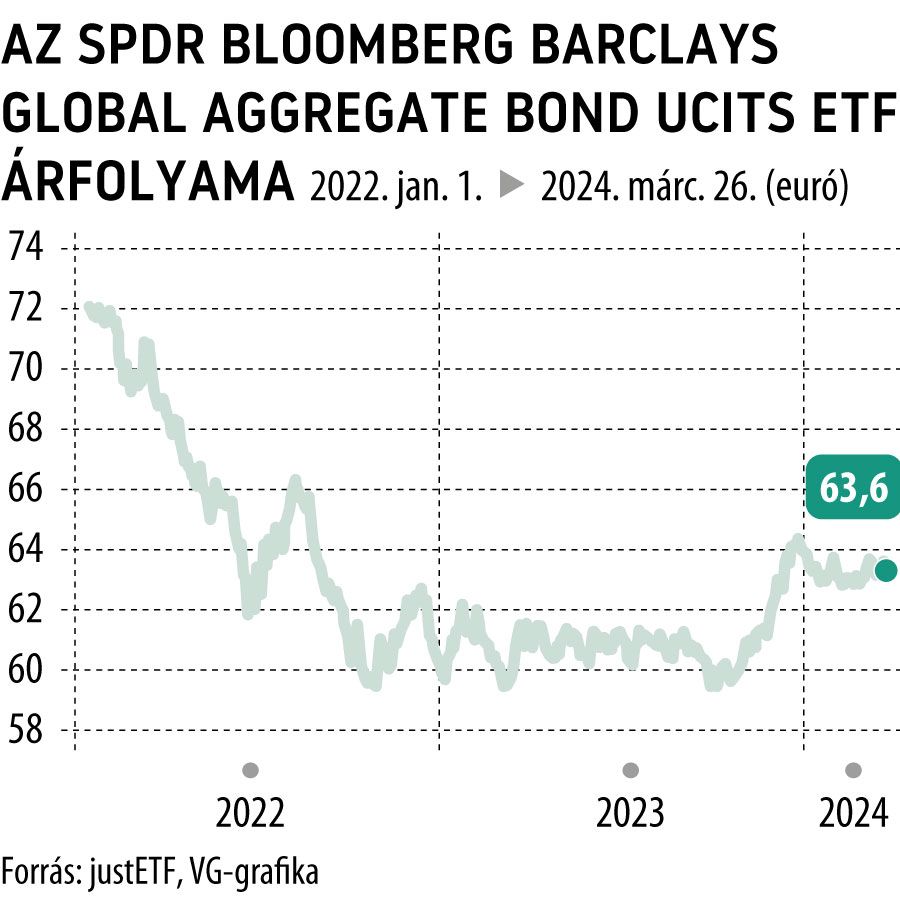

Az ETF további előnye, hogy olyan állami és vállalati kötvények teljesítményéből is részesedhetünk, amelyek beszerzése normál forgalmazásban nehezebb. Az SPDR Bloomberg Barclays Global Aggregate Bond UCITS ETF árfolyamábráján jól látszik, hogy a 2022-es év eleje óta meredeken csökkent a papír ára, majd 2023 utolsó negyedévében – egy az infláció tekintetében optimistább időszakban – nagyot ugorva, idén év elején visszakorrigált. Ha az enyhén szigorúbb monetáris kondíciókkal sikerül optimális mederbe terelniük az inflációs pályát a döntéshozóknak, akkor a papír – visszatérve a 2022-es szintekhez – mintegy 16 százalékos árfolyam-emelkedésre lehet képes egy-három éves időtávon, körülbelül 2,50 százalékos éves osztalékhozam mellett. Mindez az említett értékpapír révén euróban érhető el, ahol a mögöttes kötvények jelentős része dollárban denominált, így a dollár folytatódó erősödése tovább segítheti a befektetés eredményességét.

Összefoglalva elmondható, hogy a hitelminősítők által befektetésre javasolt kategóriában lévő kötvények mind fundamentális, mind technikai alapon jó kilátásokkal rendelkeznek, így belátható időtávon, konszolidált kockázat mellett kínálnak jó alternatívát a devizás megtakarításoknak.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.