késleltetett adatok

Concorde: jelentősen megemeltük a régiós banki célárainkat

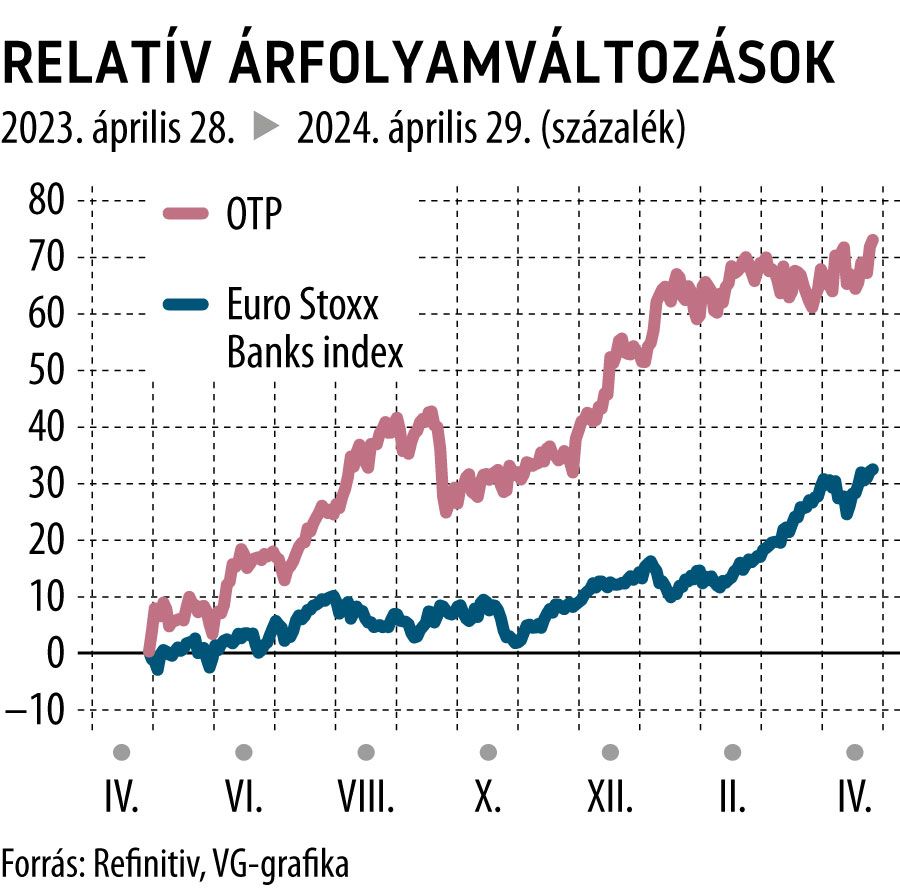

Az OTP célárát 23 ezer forintra, az Erste célárát 55,3 euróra, míg a Raiffeisen célárát 24,8 euróra emeltük. Mind a három bank kiemelkedő profitot ért el 2023-ban, melyet idén és jövőre is várhatóan fenn fognak tudni tartani. A régióban tapasztalható gazdasági trendek nagyon kedvező környezetet biztosítanak a bankok számára. A régiós gazdaságok várhatóan a tavalyinál magasabb GDP-növekedést könyvelhetnek majd el idén, miközben a reálbér-növekedés és a továbbra is erős munkaerőpiac miatt a hitelportfóliók nagyon egészségesek maradhatnak.

Az eurózónás kamatcsökkentés kezdete némileg kitolódott, ez pedig a kamatbevételek további emelkedését eredményezheti 2024-ben. Eközben a költségek aránya a tavalyi évhez hasonló szinten alakulhat. A régió több országában bevezetésre kerülő különadók sem okoztak jelentős negatív hatást a bankrendszer számára.

A három említett bank közül az Erste tűnik a legunalmasabb sztorinak, ami abból is látszik, hogy ennek a részvénynek a teljesítménye követte a legszorosabban az elmúlt egy évben az európai bankszektor teljesítményét. 2024 második fél évében lép hivatalba az új vezérigazgató, akinek az egyik első feladata a sajátrészvény-visszavásárlási program folytatásáról szóló döntés lesz. A céggel szembeni befektetői várakozás az, hogy a megtermelt felesleges készpénzállomány egy részét a részvényesek számára visszajuttassák részvény-visszavásárlás formájában, így egy ilyen bejelentés biztosan pozitív löketet adhatna a részvénynek. Az Erste május végén 2,7 euró osztalékot fog kifizetni részényenként.

Az OTP a következő hetekben a saját részvényekkel korrigáltan nagyjából 540 forint osztalékot fog fizetni részvényenként a tulajdonosoknak, míg a 60 milliárd forintos részvény-visszavásárlási program továbbra is támogatóan hat az árfolyamra. Az elmúlt hetekben alulteljesített a részvény, ami szorosan összefügghet a magyar költségvetési hiány körüli hírekkel, a hosszú lejáratú magyar államkötvényhozamok emelkedése pedig az OTP-nek rövid távon szembeszelet okozott. A pénteki közgyűlést követően viszont újra szárnyakra kapott a részvény, miután az OTP belengette, hogy minden idők legnagyobb akvizíciójára készül az Európai Unióban, valamint a jövőben a részvényesi kifizetési rátát is növelni szeretné a cég.

A legkockázatosabb befektetésnek a Raiffeisen tűnik, igaz, esetében látjuk a legnagyobb felértékelődési potenciált. A célár meghatározása során ráadásul nem vettük figyelembe a politikailag kérdéses Strabag-részvény-vásárlást, amely pozitív elbírálás esetén újabb 3,8 euró emelést eredményezne a célárban.

Aki esetleg lemaradt volna a történetről: a Strabag részvényeit a Raiffeisen orosz leánybankja venné meg az Iliadistól. Az Iliadis március végén vásárolta fel az MKOA Rasperia Trading Limitedet Oleg Gyeripaszka orosz oligarchától. A Raiffeisennek teljes mértékben meg kell győződnie arról, hogy az új cégben nincs szankciók által terhelt személy vagy entitás, továbbá biztosnak kell lenniük abban, hogy az amerikaiak nem fognak semmilyen szankciót alkalmazni a céggel szemben. Zöld lámpa esetén nagyot pattanhatna az árfolyam.

A Raiffeisen életét az is színesíti, hogy 2023 végén az osztrák építőipari óriás, a Signa csődöt jelentett, melynek egyik legnagyobb hitelezője volt. Bár a Raiffeisen szerint a várt veszteségekre teljes céltartalékot képeztek, úgy számoltunk, hogy még további százmillió eurót kell képeznie a nem várt veszteségekre 2024-ben. Mindemellett a lengyel svájcifrank-hitelezés miatti céltartalékképzés is lehúzhatja az idei profitot, ami viszont 2025-ben már várhatóan nem fogja terhelni a Raiffeisen eredményeit.

Véleményünk szerint – ahogy olvasható is – a nagyobb kockázatviselés nagyobb felértékelődési potenciált jelent az említett három régiós bank esetében. A vártnál lassabb gazdasági növekedés, a nagyobb kamatcsökkentések miatt a kamatmarzsok vártnál gyorsabb csökkenése, a szabályozói környezet változása és a munkaerőpiac romlása általános kockázatot jelent a bankok számára.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.