késleltetett adatok

Kérdéses, hogy meddig tartható fenn a bankok erős profitabilitása

Nagy Márton elmondta, hogy a magyarországi bankok nyereségessége kiemelkedő volt 2018-ban:

együttesen mintegy 2 milliárd euró, a lengyel bankok pedig 3,5 milliárd euró nyereséget könyveltek el.

Bencsik László, az OTP Bank vezérigazgató-helyettese pozitívnak nevezte a tavalyi kockázati költséget, a bankrendszerben ugyanis újabb céltartalékokat szabadítottak fel. A hitelezés bővítésére a vezérigazgató-helyettes jelentős teret lát, különösen a lakossági kölcsönök terén, miután a gazdasági fejlettség kétszer ekkora hitelfelvételt indokolna ebben a szektorban. Hozzátette, a magyar bankrendszer ki tudná szolgálni a következő években jelentősen megemelkedő lakossági hiteligényt is.

Tóth Balázs, az UniCredit Bank Hungary elnök-vezérigazgatója is a bankrendszer jövedelmezőségének csökkenését prognosztizálta, megjegyezve, hogy

a kamatbevételek aránya az UniCreditnél a mostani 70 százalékról 65 százalékra mérséklődik majd.

Bár olyan hatékonysággal profitot termelni, mint azt a bankok eddig tették, a jövőben nem lehet majd, de még bőven van tere a növekedésnek Balog Ádám, az MKB Bank elnök-vezérigazgatója szerint is. A szektorban konszolidációt és hatékonyság-növelést sürgetett, és megjegyezte azt is, hogy év végéig végrehajtják az unió által előírt korlátozásokat, utána nagyobb mozgástere lesz a pénzintézetnek.

Hasonlóan vélekedett Hegedűs Éva, a Gránit Bank elnök-vezérigazgatója is, aki elismerte ugyan, hogy vannak a profitabilitás csökkenésére utaló jelek, de megjegyezte azt is, hogy van tér a növekedésre a lakossági és vállalati hitelállományban is. Kiemelte, hogy a 2000-es évek eleji jelentős hitelállomány-csökkenést követő konszolidációt és bővülést a jegybank hitelprogramjai mellett a monetáris politikai eszközök is segítették.

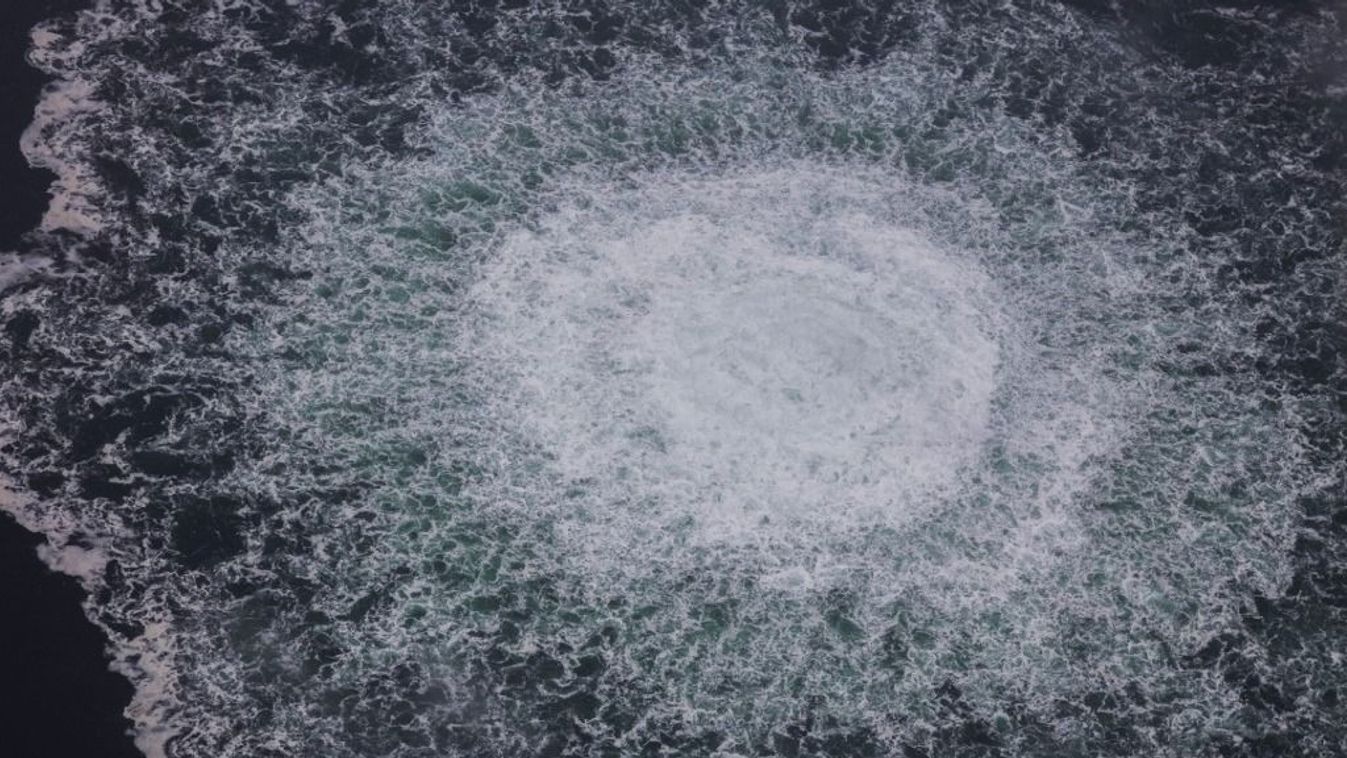

Fotó: Móricz-Sabján Simon

A fenntarthatóság szempontjából a 10-12 százalékos tőkearányos nyereséget lehet majd „stabilizálni” a hazai bankszektorban Vida József, a Magyar Takarékszövetkezeti Bank elnök-vezérigazgatója szerint, aki ironikusan megjegyezte:

azt a takarékszövetkezetet, ami szembe jött velünk, azt sikerült beolvasztanunk,

az elmúlt időszakban 123 pénzintézetet sikerült „egybekovácsolniuk”. Nagyobb lemaradást a lakossági hitelezésben említett Vida József, hozzátéve, „emberbarát hitelezést” kell folytatni, amiben a lakosság rászokik a hitelfelvételre, és tudja is kezelni a kölcsönöket, amit a hitelpiacon megjelent kormányzati programok segítenek. Kitérve a munkaerőhiányra úgy fogalmazott, a bankszakmában nagy az igény, de elfogytak a hozzáértő szakemberek, az informatikusok után a banki munkatársak bérköltségei nőttek a legnagyobb mértékben az utóbbi időben.

Simák Pál, a CIB Bank elnök-vezérigazgatója elmondta: 12,5 százalékos volt a bankszektor tavalyi tőkearányos nyeresége, tavaly a kamatbevételek 8 százalékkal emelkedtek, az elmúlt 10 év alatt tavaly volt a legmagasabb bővülés a vállalati hitelezésben. A háztartási kölcsönök esetében több tér van a bővülésre, mint a vállalati oldalon – fűzte hozzá.

Harmati László, az Esrte Bank vezérigazgató-helyettese is a 10-12 százalék körüli tőkearányos nyereségszint tartását említette, megjegyezve, hogy ez az MNB elvárása is. Emellett

nagyon nagy szükség lenne konszolidációra, ami nem jelenti azt, hogy egy kis bank nem tudna megélni Magyarországon, de fél millió lakossági ügyfél alatt nem biztos, hogy fenntartható egy bank univerzális pénzintézetként

– hangsúlyozta. Kiemelte: a lakosság hitelhez jutását korlátozzák az adósságfék-szabályok, de a reáljövedelem növekedése segíti a hitelhez jutást. A babaváró hitel megdobta az igényléseket, a második fél év alatt a bankszektor akár 300 milliárd forintot is kihelyezhet ebből a hitelből. Az idei év hitelezési csúcsév lesz, babaváró nélkül is, de babaváróval bizonyosan – tette hozzá.

Nagy Márton nagyon sikeresnek nevezte a magyar állampapír pluszt (MÁP plusz), de megjegyezte, hogy a bankoknak fizetett jutalékok és számlavezetési díjak miatt 2023-ig a lakosságnak és az államnak 175 milliárd forintjába kerül a MÁP plusz értékesítése. Erre válaszolva Bencsik László rámutatott: a hazai bankok az elmúlt években nagyban hozzájárultak a magyar államadósság csökkenéséhez.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.