késleltetett adatok

Fogy a lendület a személyi kölcsönöknél

Január óta a leggyengébb hónapot zárta októberben a személyi kölcsönök piaca: az új szerződések összege 32,6 milliárd forintot ért el, ami mind a szeptemberi 39 milliárd, mind az egy évvel korábbi 40,6 milliárd forinttól jelentősen elmarad – derül ki a Magyar Nemzeti Bank (MNB) adataiból. Az új szerződések összege májusban érte el az idei csúcspontját – 54,6 milliárd forinttal –, azóta azonban folyamatosan csökken a havi kihelyezés.

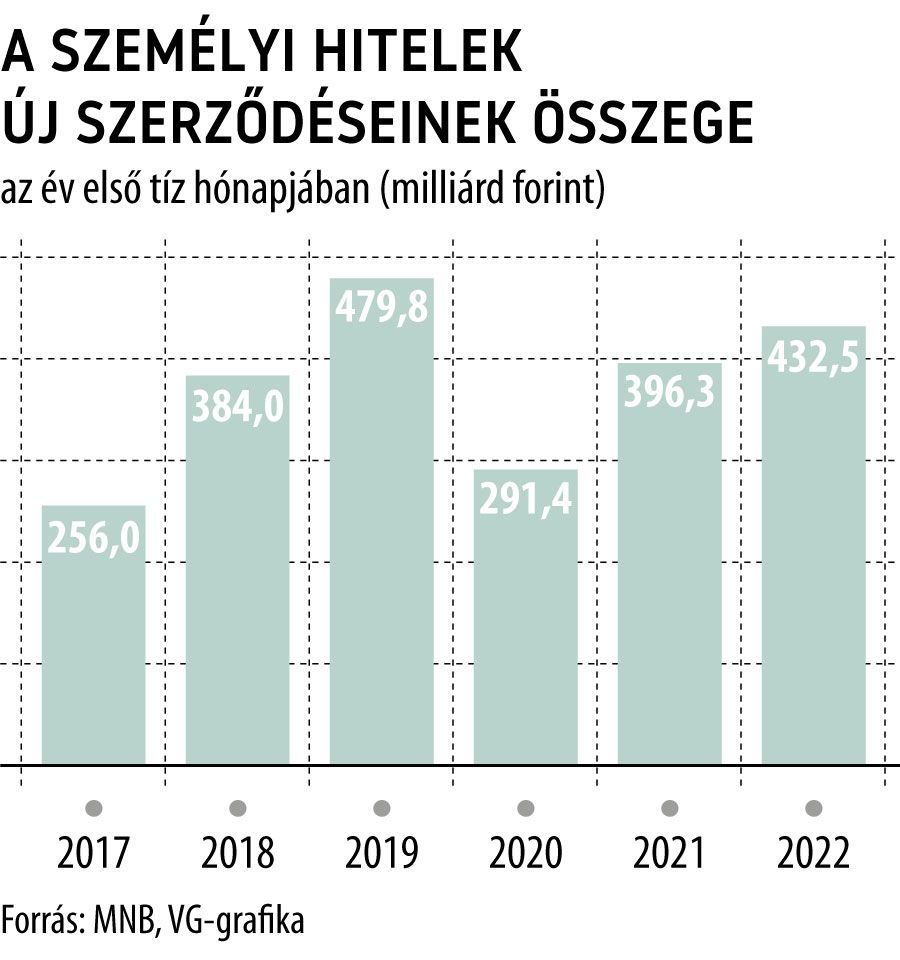

Az idei év egésze viszont egyáltalán nem alakul rosszul a személyi kölcsönök szempontjából, hiszen

az első tíz hónapban megkötött, 432,5 milliárd forintnyi új szerződés 9,1 százalékkal magasabb az egy évvel korábbi volumennél.

Ennek tükrében novemberben és decemberben nagyon nagy visszaesésnek kellene bekövetkeznie ahhoz, hogy ne sikerüljön túlszárnyalni a 2021-es egész évi – egyébként 467,9 milliárd forintos – szerződéses összeget. Más kérdés, hogy a koronavírus-járvány előtti, 2019-es csúcstól még így is nagyon messze jár a piac: akkor egy év alatt csaknem 560 milliárd forint értékben kötöttek új szerződéseket a pénzügyi szolgáltatók.

A személyi kölcsönöknél az állomány is szépen növekedett az elmúlt időszakban: októberben 1266,2 milliárd forintot ért el a portfólió értéke, amely 11 százalékkal volt magasabb az egy évvel korábbinál. Ez annak tükrében különösen figyelemre méltó, hogy a fogyasztási hitelek teljes állománya mindössze 4,6 százalékkal – 4367,1 milliárd forintra – emelkedett az októberig számolt egy év alatt, amelyben ráadásul kulcsszerep jutott az állami támogatás mellett elérhető babaváró hitelnek is. (A babaváró állománya már 1850 milliárd forint közelében jár, ami 23 százalékkal nagyobb a 2021. októberinél.)

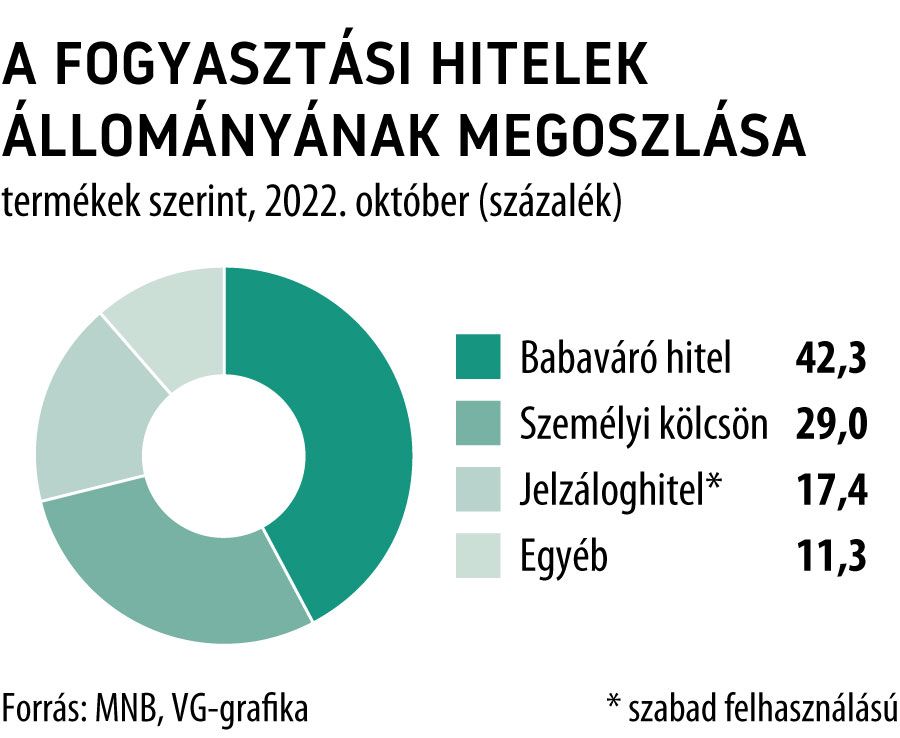

Mindezek nyomán a személyi kölcsönök súlya tovább emelkedett a lakossági fogyasztásihitel-portfólión belül:

októberben 29 százalékot ért el, ami 1,7 százalékpontos emelkedést jelent az egy évvel korábbi arányhoz viszonyítva.

Ez ugyanakkor már csak a második helyre elég a fogyasztási hitelek piacán, hiszen a már említett babaváró kölcsön súlya egyetlen év alatt 36-ról 42,3 százalékra ugrott.

A kilátások ugyanakkor nem túlságosan biztatók a személyi kölcsönöknél: a bizonytalanabbá vált makrogazdasági környezet, a magas infláció miatt várhatóan a háztartások jelentős része halasztja el nagyobb beruházásait, legyen szó akár gépjármű vásárlásáról vagy lakásfelújításról. (Utóbbi kettő a leggyakoribb felhasználási cél a személyi hiteleknél.) Feltehetően az emelkedő kamatok sem használnak a keresletnek: már a magas jövedelemmel rendelkező, és nagy hitelösszeget igénylő adósok is stabilan két számjegyű kamatokra számíthatnak, miközben az MNB által számolt,

szerződésekben szereplő, átlagos ráta is gyors ütemben emelkedik – idén októberben már 17,74 százalékot ért el,

miközben egy évvel korábban még bőven 12 százalék alatt mozgott.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.