késleltetett adatok

Nagyon csúnyán megdrágultak a személyi kölcsönök

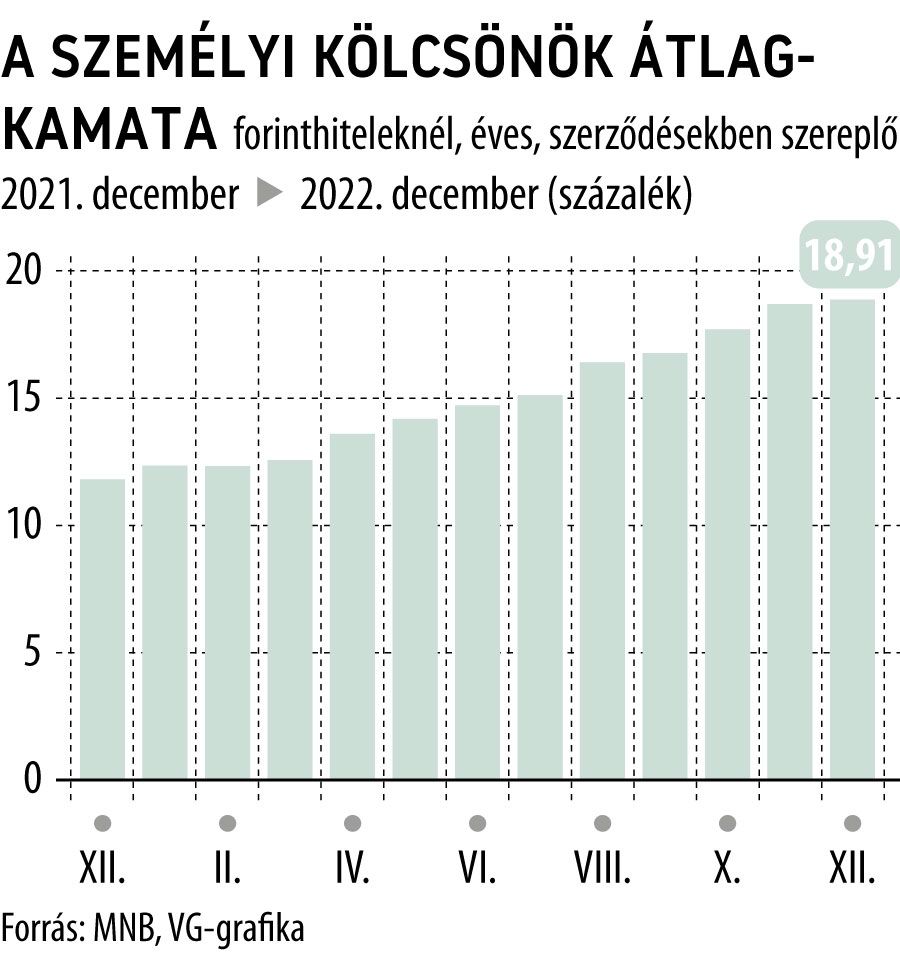

Látványosan megdrágultak tavaly a személyi kölcsönök: a Magyar Nemzeti Bank által kalkulált éves átlagos kamat decemberben elérte a 18,91 százalékot, ez több mint 7 százalékponttal magasabb az egy évvel korábbi 11,84 százaléknál.

A jegybank által kimutatott, közel 19 százalékos átlagkamat akkor is mellbevágó, ha figyelembe vesszük, hogy az érték alakulásában valamennyire szerepet játszanak a kisebb összegű, rövidebb futamidejű, az átlagosnál jóval drágább konstrukciók is.

Szintén figyelemre méltó, hogy a decemberi átlagos ráta több mint hétéves csúcs: legutóbb 2015 októberében járt ezen a szinten a személyi kölcsönök átlagára.

A hitelintézetek honlapjainak tanúsága szerint ma már azok az adósok sincsenek könnyű helyzetben, akik bizonyos paraméterek alapján az átlagosnál rendszerint jóval olcsóbban jutnak személyi kölcsönhöz: magas az igazolható jövedelmük, számlavezetői a hitelező banknak (a jövedelmük is oda érkezik), és kellően magas összegű hitelt igényelnek. Az elérhető legalacsonyabb kamat ugyanis jellemzően évi 12 százalék felett jár a piacon domináns szerepet betöltő pénzügyi szolgáltatóknál.

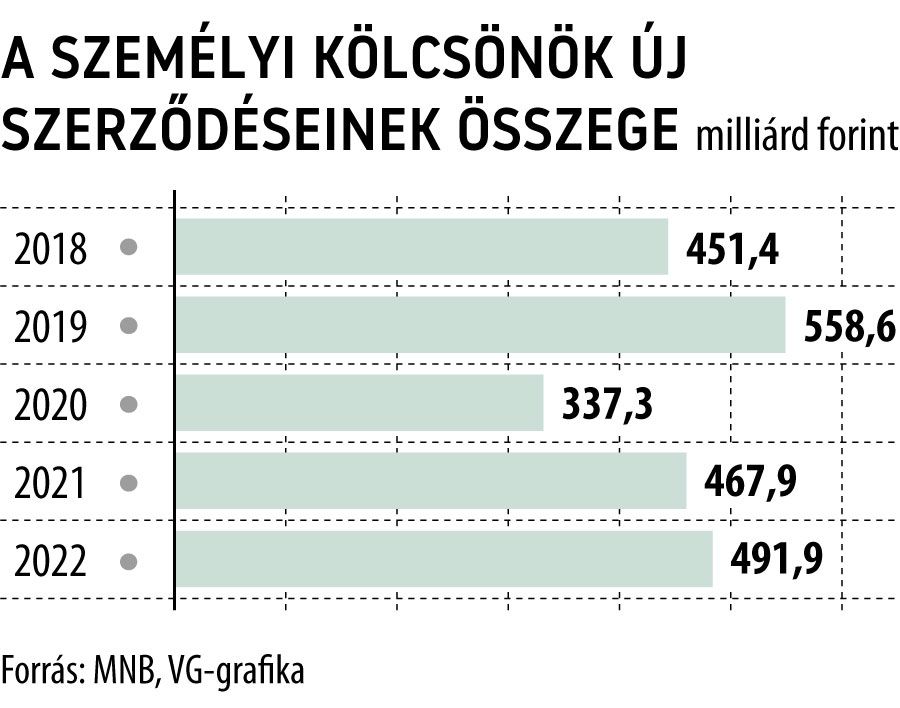

A személyi hitelek piaca ugyanakkor a folyamatosan emelkedő kamatok ellenére sem teljesített rosszul 2022-ben: a közel 492 milliárd forintnyi új szerződés 5,1 százalékkal meghaladta az egy évvel korábbi mennyiséget. Az is sokatmondó viszont, hogy

decemberben már csak 26,5 milliárd forintnyi személyihitel-szerződést kötöttek a háztartások, ami mind a novemberi 32,9 milliárdtól, mind az egy évvel korábbi 33,3 milliárdtól jelentősen elmaradt.

Közben az idei kilátások sem túlságosan biztatók. A tavalyi, viszonylagosan jó piaci teljesítményben ugyanis jelentős szerepet játszott az is, hogy az otthonfelújítási programban részt vevő családok jelentős része a viszonylag könnyen hozzáférhető személyi kölcsönből – és nem támogatott, vagy piaci alapú jelzáloghitelből – teremtette meg a munkálatok előfinanszírozásához szükséges saját erőt. A felújítási program végével viszont ez a támogató hatás megszűnt. Az idei év szempontjából az sem ad okot az optimizmusra, hogy egyelőre nem látszanak a kamatok várható csökkenésének a jelei a piacon, és a magas infláció miatt vélhetően sokan elhalasztják a sokszor részben hitelből megoldott nagyobb beruházásaikat (autóvásárlás, lakásfelújítás) is.

Az új kihelyezések tavalyi növekedése nyomán viszont a lakosság személyihitel-portfóliója szépen hízott tavaly: az MNB adatai szerint

december végére 1257,4 milliárd forintot ért el a háztartásoknál lévő állomány, ami 9,3 százalékkal meghaladta az egy évvel korábbit.

Ezzel a személyi kölcsönök súlya 12,3-ről 12,7 százalékra emelkedett a teljes lakossági hitelállományon belül, és ezzel változatlanul meghatározó terméknek számítanak a lakáshitelek és a babaváró kölcsön mellett.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.