késleltetett adatok

Még mindig sokan tartják otthon a pénzüket

Az emberek közel fele, 49 százaléka szokott rendszeresen takarékoskodni, közülük pedig a legtöbben 100 ezer forint alatti összeget tesznek félre havonta – derül ki az MBH Bank által végzett reprezentatív kutatásból, amely a magyar lakosság takarékoskodási szokásait vizsgálta.

A takarékossági világnap kapcsán készített felmérésben a megkérdezettek bő háromnegyede (78 százaléka) nyilatkozott úgy, hogy készít pénzügyi terveket havi, negyedéves vagy akár éves szinten, a legtöbben (42 százalék) havi rendszerességgel gondolják át költéseiket.

A kutatásból fény derült arra is, hogy az emberek 76 százaléka 100 ezer forint alatti összeget tesz félre havonta, ugyanakkor ez az érték a Közép-Dunántúli régióban jóval magasabb.

A megkérdezettek körében a válaszadók életkorával együtt növekszik azok száma is, akik nem készítenek pénzügyi terveket, a települések nagysága azonban pozitív irányba mozdítja ugyanezen értéket. Akik hosszabb távon készítenek pénzügyi terveket, leginkább három éven belüli időtávra terveznek előre (81 százalék), és mindössze 19 százaléka nyilatkozott úgy a megkérdezetteknek, hogy ennél hosszabb távú pénzügyi céljai lennének. Rövid és középtávon a lakásfelújítás és autóval kapcsolatos költések a legjellemzőbbek, míg a hosszú távon tervezőknél a saját lakás és a nyugdíj témája is felmerül.

Legfontosabb cél a biztonsági tartalék képzése

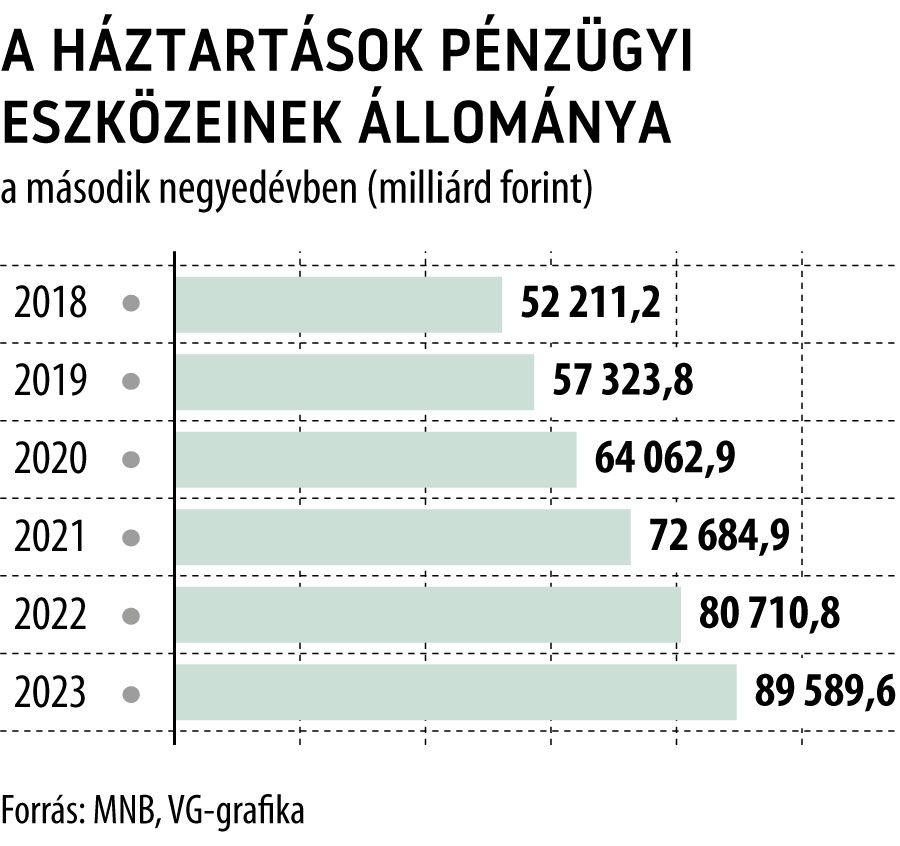

Az emberek majdnem 90 százaléka szokott megtakarítani, közülük a legnagyobb arányban havi néhány tízezer forintot, azonban a 27–35 éves korosztályban, valamint a Közép-Dunántúli régióban magasabb azok aránya, akik 200 ezer forint felett tudnak félretenni. A megtakarítással rendelkezők közel fele (48 százaléka) rendelkezik három vagy több havi jövedelemnek megfelelő összeggel, ahogy pedig növekszik az életkor, úgy növekszik azok aránya is, akiknek ilyen mértékű megtakarítása van. A válaszadók legfőbb célja a biztonsági tartalék képzése, ezt pedig szorosan követik azok, akik lakásfelújításra vagy nyaralásra szánják félretett pénzüket. A megtakarítási lehetőségeket jelentősen visszavetette a Covid–19-világjárvány, ugyanis ezt követően az emberek megtakarításainak üteme a felére csökkent, de 2023-ban ez már újra a Covid előtti ütemben növekszik.

Az MBH Banknál számos lehetőséget kínálunk ügyfeleinknek arra, hogy ne csak a váratlan helyzetekre tudjanak felkészülni, hanem segítséget nyújtsunk számukra abban is, hogy könnyebben elérjék rövid és hosszú távon kitűzött céljaikat, mindemellett pedig gondoskodni tudjanak családjuk és nyugdíjas éveik anyagi biztonságáról is. A megtakarítás során az egyik legfontosabb szempont, amelyet a takarékoskodni vágyóknak érdemes szem előtt tartani, hogy ne tartsanak mindent egy kosárban, hanem osszák meg a befektetéseiket

– hangsúlyozta Ginzer Ildikó, az MBH Bank sztenderd kiszolgálásért felelős üzleti vezérigazgató-helyettese.

A rugalmasság a legfőbb szempont

A megtakarítási formák között a készpénz továbbra is kiemelt, 40 százalék feletti szerepet képvisel, népszerű még a folyószámlán tartott pénz és az állampapír, ezeknél kisebb arányban tartják félretett pénzüket az emberek megtakarítási számlán, ingatlanban, lekötött betétekben, illetve részvényekben. Az emberek véleménye szerint a legfontosabb szempont, hogy rugalmasan kezelhető legyen, valamint hogy az értékéből ne veszítsen a félretett pénzük.

A július elején bevezetett adó, a szocho az emberek közel felénél volt befolyással a befektetéseikkel kapcsolatban meghozott döntésekre. A szochomentes termékek közül az állampapírok mellett a tartós befektetési számla (tbsz) volt a legnépszerűbb. A pénzügyekkel kapcsolatban meghozott döntések során csak kevesen tájékozódnak naponta – arányuk 6 százalékos –, jóval magasabb, 32 százaléknyi viszont azok aránya, akik ritkábban mint havonta informálódnak gazdasági kérdésekben. A tájékozódás során a legtöbben a bankok honlapját olvassák, online szakmai lapokat és internetes fórumokat követnek, a befektetéseikkel kapcsolatban pedig a megkérdezettek túlnyomó része nem kér tanácsot, és egyedül dönt, vagy családtagjaira hallgat.

A szülők is igyekeznek tudatosságra nevelni

Az OTP Bank által megrendelt felmérésből pedig az derült ki, hogy a szülők többsége úgy véli, fontos, hogy gyermekeik minél korábban elkezdjék elsajátítani a pénzügyi tudatosság alapjait és félretegyenek a saját céljaikra. Többségük, vagyis 65 százalék arra ösztönzi a gyermekét, hogy ne költse el azonnal a pénzét, hanem gyűjtsön, spóroljon valamilyen célra. Negyven százaléka a szülőknek nem határozza meg, hogy mire tegyen félre a gyermek. Vannak azonban olyan szülők, akiknek konkrét elképzeléseik vannak arról, mire kellene a gyermeküknek félretennie. Negyven százalékuk a barátokkal tervezett programokra (mozira, kirándulásra, nyaralásra), míg tízből egy szülő a tanulmányokra való takarékoskodásra bátorít.

Egy korábbi kutatás arra is rávilágított, hogy nemcsak a szülők szeretnék, ha a gyermekeik tudatosabbak lennének a pénzügyeiket illetően, a fiatalok attitűdjeiben is nagyon erősen jelen van a megtakarítás szükségességének a gondolata. Több mint felük ténylegesen is megtakarít, jellemzően konkrét célokra. Ezek a célok életszakaszonként eltérnek: a 16-17 éveseknél a top három cél az autó, az utazás és a nagyobb értékű műszaki termék, a 18-24 évesek pedig autóra, lakásra és utazásra gyűjtenek. A 25-30 évesek már főleg általános tartalékban gondolkodnak baj esetére, de náluk is igen magas azoknak az aránya, akik lakást vagy autót szeretnének.

A pénzügyi tudatosság, a takarékoskodás a szűkösebb anyagi helyzetek megélése kapcsán mind a szülők, mind a fiatalok gondolkodásában felértékelődik

– vélte Törőcsik Mária, a Pécsi Tudományegyetem Közgazdaságtudományi Kar marketingprofesszora, trendkutató. „Napjainkban nem kérdés, hogy a nehezebb megélhetés körülményei között a kívánságok teljesítéséhez a fiataloknak is erőfeszítéseket kell tenniük.

Nem véletlen, hogy jelentős részük a tanulmányai mellett is több-kevesebb rendszerességgel dolgozik, amivel a takarékossági céljaikat legalább részben teljesíteni tudják, tehermentesítve a szülőket.

Nyilván jelentős eltérés mutatkozik a takarékossági célok megfogalmazásában a fiatalok korcsoportjai között. Az életkor növekedésével komolyabb tételek jelennek meg a célok között, amelyekre csupán éveken át gyarapodó megtakarítás adhat fedezetet. Az önálló lakás nehezen elérhető a fiatalok szerint, ehhez szülői, banki segítség is kell, vagy le kell mondani a vásárlásról, elfogadva például a bérlést. Egyre gyakrabban merül fel főképp a nagyvárosi fiatalokban a megosztás is mint választási lehetőség a tulajdonlás helyett a lakhatásban, közlekedésben” – mondta a szakértő.

Az új Persely funkciót azért hoztuk létre a mobilbankon belül, hogy megkönnyítsük azoknak a dolgát, akik még csak ismerkednek a megtakarításokkal, illetve szeretnének elkezdeni rendszeresen félretenni valamilyen konkrét célra. A júliusban bevezetett, a 16 évet betöltött Junior ügyfeleink számára októbertől elérhető funkció népszerűsége folyamatosan nő. Nagyon sokszínűek a Perselyekben megnevezett célok, de azt látjuk, hogy a legnépszerűbb megtakarítási célok között szerepelnek a váratlan kiadások és az utazás is

– mondta Fabriczki Rita, az OTP Bank megtakarításokért felelős területének vezetője.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.