Nagy kockázat a trenddel szemben spekulálni a jen piacán

Még a régi motorosoknak számító befektetők között is gyakran hallhatjuk azt a mondást, hogy a fák nem nőnek az égig, utalva ezzel arra, hogy egy hosszabb ideig tartó egyirányú mozgásnak előbb-utóbb mindenki a végét várja. A rutintalan befektetők egyik legnagyobb hibája szokott ez lenni, és úgy ragadnak benne pozíciókban, hogy „most már biztosan kell érkeznie egy fordulatnak”. Sajnos azonban a valóságban ez a fordulat sokkal később érkezik, mint ameddig a legtöbb befektető türelme vagy adott esetben finanszírozási lehetőségei kitartanak.

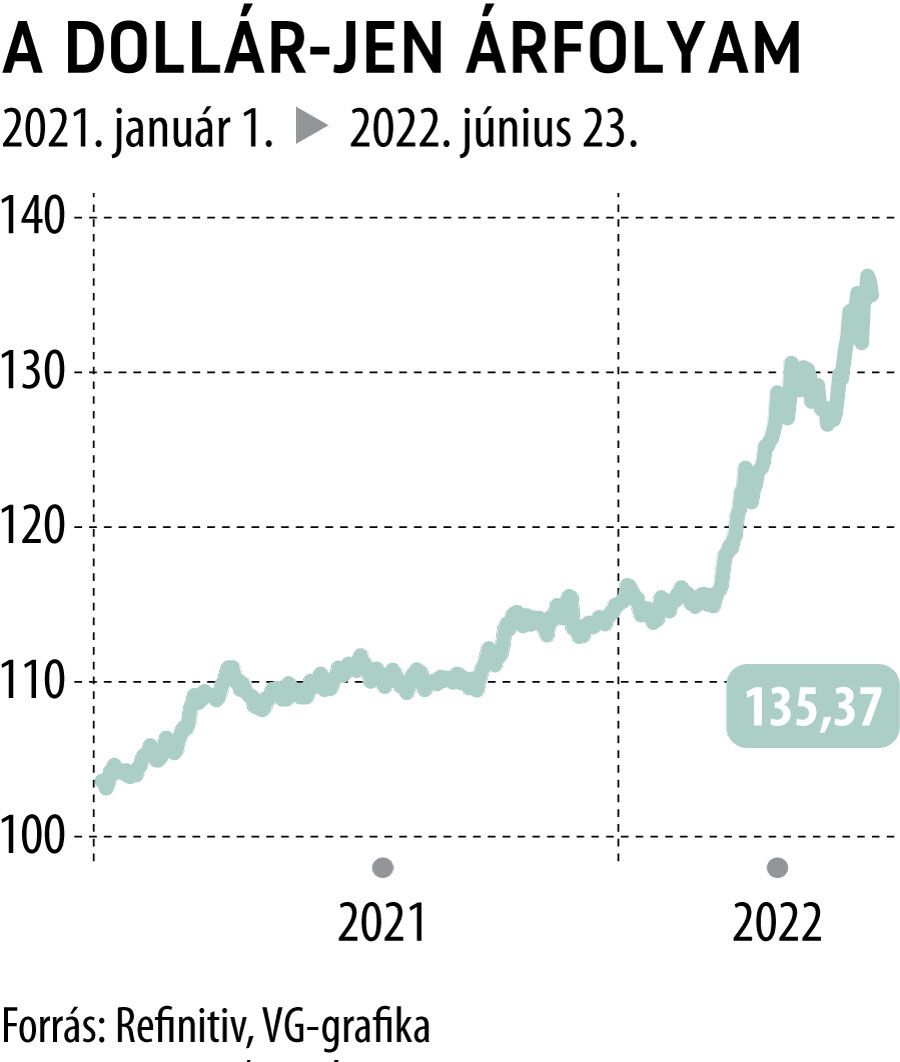

Jelen esetben a dollár-japán jen az a devizapár, ahol ezek a felkiáltások egyre gyakrabban hallhatók, hiszen az árfolyam 2021 januárja óta gyakorlatilag nagyobb korrekció nélkül emelkedik. Ugyan voltak benne oldalazó szakaszok, de határozott jenerősödést lassan másfél éve nem láthatott a piac. Ráadásul idén márciustól ez az árfolyam-emelkedés turbófokozatba kapcsolt, hiszen amíg 2021 januárja és 2022 márciusa között 12,5 százalékot gyengült a japán deviza, az idén két hónap alatt (március–április) ismételte meg ezt a mértékű gyengülést, és még itt sem volt megállás, hiszen egy rövid korrekciót követően csak júniusban újabb 7 százalékot veszített az értékéből. A június 21-én elért 136,70-os érték pedig 24 éve nem látott rekordnak számít. Ez természetesen azonnal felerősítette a találgatásokat, hogy vajon mit fog tenni a japán jegybank, és mikor jöhet a várt fordulat.

Vannak azonban olyan helyzetek, amikor az érzelmeket és akár még a technikai elemzés jelzéseit is felülírhatják a fundamentumok. A japán jegybank ez alatt a másfél év alatt, de kifejezetten az elmúlt három hónapban többször megerősítette, hogy nem lát olyan körülményt, amely miatt változtatni szeretne az ultralaza monetáris politikáján. Habár az infláció – a japán szinthez képest – megugrott, hiszen a korább nullaközeli érték áprilisban és májusban is meghaladta a 2 százalékot, de egyrészt az elmúlt hosszú évek stagnálása után ez még mindig kevés az éves átlagos 2 százalék eléréséhez, másrészt nyilván jelentősen elmarad a fejlett világ többi országában tapasztalható extrém inflációs szintektől.

Márpedig ha a japán jegybankot nem zavarja a túl gyenge jen, és egyelőre nem tervezi laza monetáris politikájának a megváltoztatását, akkor a kamatkülönbség a japán jen és az amerikai dollár között folyamatosan tovább nőhet.

Ez pedig újra teret enged az úgynevezett carry trade típusú ügyleteknek, amely a devizák kamatkülönbözetére játszik. Jelenleg az amerikai dollárhoz tartozó kamatszint 1,5 százalék, miközben a japán jegybank továbbra is a negatív tartományban tartja az irányadó rátát (mínusz 0,1 százalékon). Ennek eredményeként egy féléves pozíció esetén már közel 200 pont csak a kamatkülönbözet. Ráadásul nincs kizárva, hogy a Fed a következő hónapokban a vártnál nagyobb mértékben is emelheti még az alapkamatot, ami tovább növelheti az így elérhető kamatnyereséget ebben a devizapárban.

Mindezek hatására a dollár-japán jen jelenlegi trendje és meredeken emelkedő árfolyama fundamentálisan mindenképpen megalapozottnak látszik, és egyelőre úgy tűnik, nagyobb kockázat a trenddel szemben spekulálni, még akkor is, ha egy-egy korrekció vagy hirtelen eladási hullám akár nagyobb mozgást is eredményezhet.

Nem kérdés, hogy a rekordszintek mindig gondolkodásra késztetik a befektetőket, de mivel a 2002-es csúcson már túljutottunk, 1998-ban pedig egészen 148-ig robogott az árfolyam, nincs kizárva, hogy nem a jelenlegi lesz a 2022-es esztendő legmagasabb árfolyamértéke ebben a devizapárban.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.