Csúf emlék: megint az ingatlanpiac lökheti recesszióba Amerikát

Négy évtizedes csúcsról szorította lejjebb a Federal Reserve az amerikai inflációt, ami érzékelhetően javította a hangulatot az óceán túloldalán, csakhogy a The Wall Street Journal (WSJ) elemzői felmérése szerint az a bizonyos feketeleves csak most érkezik. A Fed tovább szigorít, és a szakemberek többsége szerint nem megalapozott az optimizmus, hogy a világ legnagyobb gazdasága elkerülheti a visszaesést. A tovagyűrűző hatások szövevényesek, és Magyarországot illetően sem feltétlenül korlátozódnak a témában sokat emlegetett forintárfolyamra.

Mint beszámoltunk róla, a múlt pénteken közölt decemberi amerikai inflációs adat is segítette a forintot az euróval szemben a 400-as pszichológiai gát erősebb oldalán maradni. Az árindex kilenc hónapnyi drasztikus Fed-kamatemelési sorozatot követően 6,5 százalékra mérséklődött, ide csúszott vissza a nyár közepén elért 9,1 százalékos csúcsról.

A jegybank nem könyörül

Bár a ráta még mindig jóval a több év átlagában számolt 2 százalékos Fed-cél felett van,

a csökkenése optimizmust gerjesztett,

hogy talán a vártnál kisebb kamatszigorítást vél majd szükségesnek a jegybank, és a küszködő gazdaságnak több levegőt adva a vártnál hamarabb kezd a kamatcsökkentésekbe. Ez a dollárnak a gazdaságerősítő hatásai ellenére negatív, az eurónak és a forintnak pozitív lenne.

A WSJ felmérése szerint azonban a Federal Reserve – a jegybanki keménységet érő politikai támadások ellenére is –

makacsul tovább szigorít.

Az elemzők konszenzusa szerint az irányadó kamatsáv alja 4,25 százalékról idén 5 százalékra emelkedhet – ami megegyezik a Fed döntéshozóinak a legutóbbi inflációs adatok előtti előrejelzésével.

Még tovább kell szorítani – jelezte a Fed-elnök, nincs évzáró happy endSajtótájékoztatóján Jerome Powell, a Federal Reserve elnöke megerősítette, ami már a friss döntéshozói előrejelzésekből is látszott: a jegybank szerint hosszú még az út az árstabilitásig, és túlzott volt a piacok optimizmusa, hogy hamarosan véget érhet a kamatszigor. Jó hír a dollárnak, rossz a részvénypiacoknak és a forintnak is. |

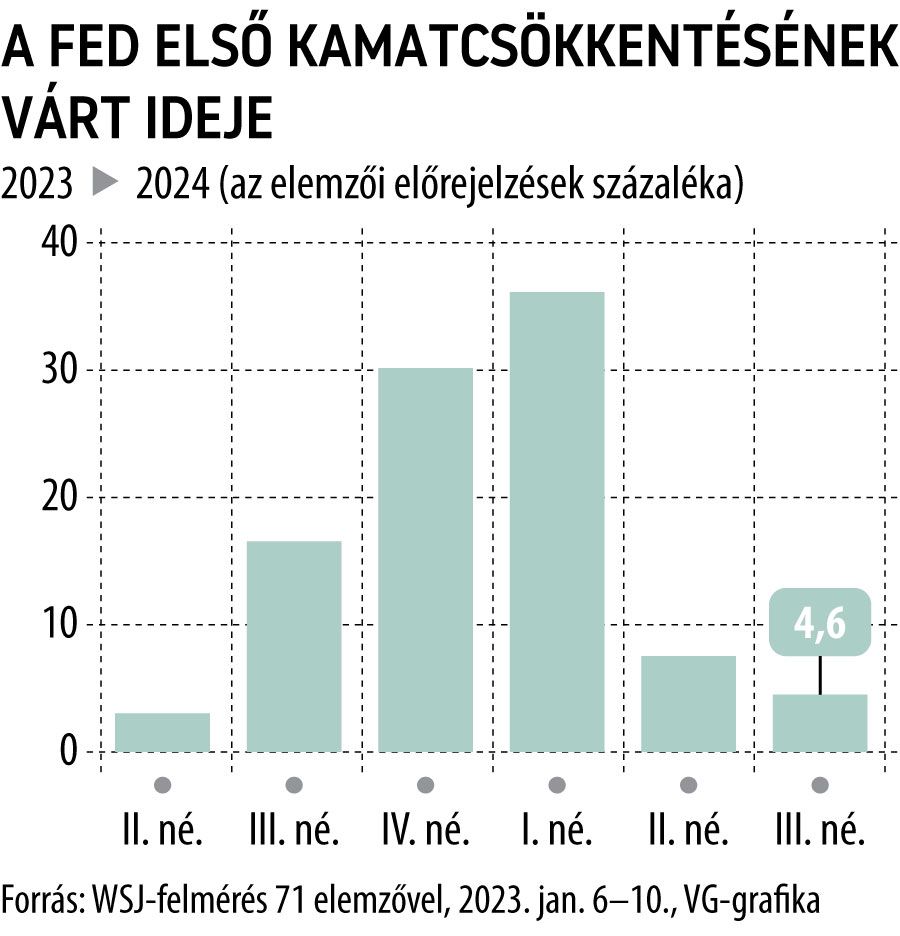

Az elemzők kétharmada csak a negyedik negyedévre, vagy még inkább a jövő év első negyedére várja az első gazdaságélénkítő kamatcsökkentést, 12 százalékuk még ennél is későbbre.

Addig az is elromlik, ami most jó

A szigorítás folytatására – az infláció továbbra is magas szintje ellenére – az szolgáltatja a Fed számára a fő érvet, hogy

az amerikai munkaerőpiac a hitelezési költségek felszökése ellenére is rendkívül erős,

sőt az inflációs adatokkal egy időben közölt heti adatok a munkanélküli-segélyekről a vártnál jobbak voltak. Ez azért fontos, mert más jegybankoktól eltérően a Fednek egy másik célja is van az árstabilitás mellett: a teljes foglalkoztatottság, ami egy alacsony munkanélküliségi rátát jelent.

A felmérés szerint a rekordinfláció leszorítása közben a jegybank a megnövekedett optimizmus ellenére sem kerülheti el az ideiglenes átbillenést, azaz a munkanélküliséget megnövelő gazdasági visszaesést: ami jó, az is elromlik.

A felmérésben az elemzők átlagban 61 százalékra tették a recesszió bekövetkezésének valószínűségét, ami alig tér el az októberi hasonló megkérdezéssel mért 63 százaléktól.

Ezek rekordmagas szintek,

eltekintve a hirtelen recessziót okozó válságoktól: a 2008-as pénzügyi krízistől és a pandémia három évvel ezelőtti beköszöntétől.

Az utóbbiak azt is megmutatták, hogy egy visszaesés akkor is fájdalmas, ha eltekintünk a recesszió „klasszikus” definíciójától: két egymást követő negyedévben esik vissza a GDP az előző három hónaphoz képest.

Most is egy ennél rövidebb, néhány hónapos időszakról lehet szó: az első negyedévben még 0,1 százalékkal nőhet a gazdaság a felmérés eredménye szerint, a másodikban azonban már érzékelhető mértékű, 0,4 százalékos zsugorodás jöhet, a harmadikban stagnálás, a negyedikben pedig már 0,6 százalékos növekedés.

Az év egészében tehát az amerikai gazdaság aligha növekszik érzékelhetően, a közepe pedig húzós lesz.

A Fed a megszorítópályán marad, hogy újra kiegyensúlyozza a munkaerőpiacot és az árstabilitást, ami nézetünk szerint recessziót hoz és éles megugrást a munkanélküliségben

– kommentálták előrejelzésüket a Deutsche Bank közgazdászai, Brett Ryan és Matthew Luzzetti. A felmérés szerint idén átlagban havi 7000-rel csökkenhet az újonnan létrehozott álláshelyek száma. Októberben még havi 28 ezres növekedést jósoltak az elemzők. A munkanélküliek száma nem csak ennyivel gyarapodhat természetesen, hiszen álláshelyek nemcsak születnek, hanem meg is szűnnek. Közben pedig még érzékelhető infláció is van.

Gyenge pont az ingatlanpiac

Rossz emlékeket idéz, hogy a gazdaság egyik gyenge pontja most is az ingatlanpiac, miként a 2008-as válságban, igaz, hogy másképpen, mint akkor, amikor a felhalmozódott „mérgezett” hitelek által felfújt árbuborék pattant ki.

Arra a kérdésre, hogy az inflációt milyen területen lesz a legnehezebb csökkenteni idén, a közgazdászok negyede azt válaszolta, hogy a lakossági ingatlanárakban, 18 százalék az egészségügyet, másik 18 a személyi szolgáltatásokat nevezte meg. Az ingatlanpiac azért is érzékeny pont, mert ha egyszer elindulnak az árak lefelé, a pánikreakciók sem kizárhatók – a Fednek van min törnie a fejét.

A forinthatás

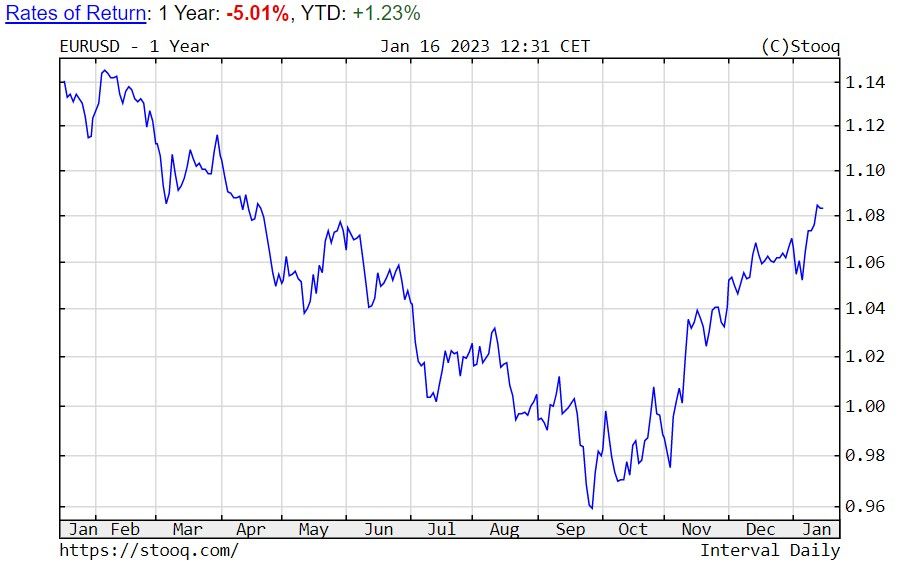

A forintnak kedvezett, hogy az elmúlt négy hónapban az euró – a mérséklődő amerikai kamatszigorítási félelmek hatására – a paritásnál (az egy-az-egyben váltásnál) is gyengébb szintekről 1,08 környékére erősödött a dollárral szemben.

Ha viszont nem enyhül a reméltnek megfelelően a Fed szigora, az stabilizálhatja vagy akár erősítheti is a dollárt, és ez a változat az euró és a forint árfolyamának nem kedvező.

Ugyanakkor az sem feltétlenül kedvező, ha az amerikai gazdaság – netán a kínaival és az európaival szinkronban – megbillen, miközben a nemzetközi politikai feszültségek miatt előrehaladó deglobalizáció is sújtja a világkereskedelemet. Nehezen kiszámítható, hogy a forint árfolyamára mindez milyen szövevényes csatornákon és milyen mértékben hatna, mindenesetre mindennek szélesebb értelemben is lehetnek negatív hatásai az európai és a magyar gazdaságra 2023-ban.

Kongatja a vészharangot az IMF: brutális mértékben csökkenhet a globális GDPA globális GDP-csökkenés leginkább az alacsony jövedelmű országokat és a fejlett gazdaságok kevésbé tehetős fogyasztóit érinti hátrányosan. |

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.