Héjaüzemmódba kényszerül az EKB

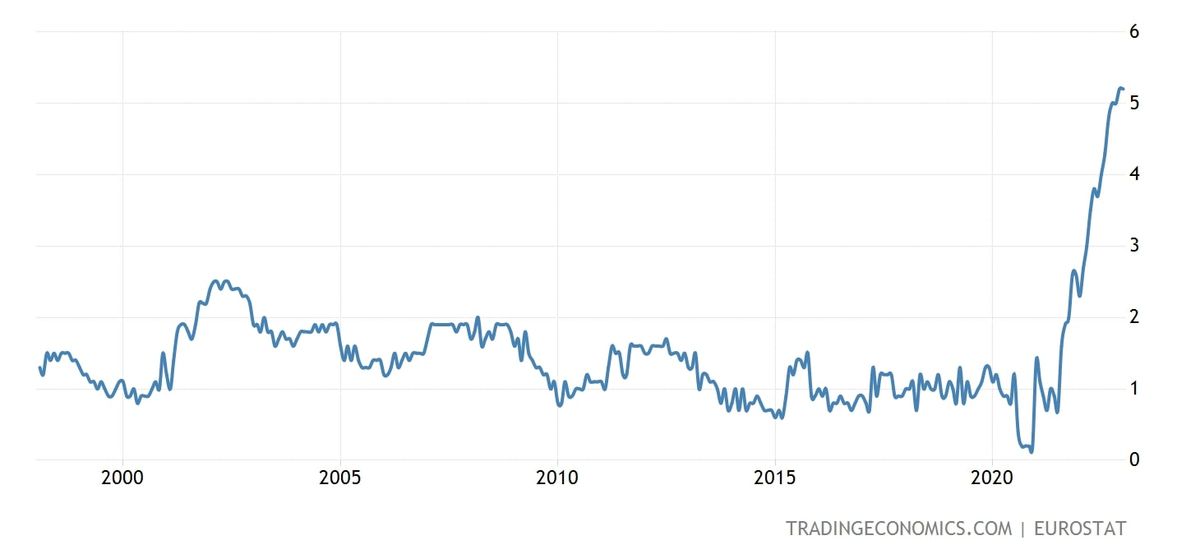

A piaci várakozások szerint történelmi csúcsra emelheti az idén irányadó kamatát az Európai Központi Bank (EKB). Ez azt jelentené, hogy az eurózóna válságállóbb, mint korábban gondolták, és az infláció is makacsabb a várakozásoknál.

Fotó: Christoph Soeder / AFP

Ha bejönnek a befektetői várakozások, akkor a nagy központi bankok közül az EKB lehet az, amelyik a legszigorúbb monetáris politikát képviseli, bár kommunikációja meglehetősen zavaros néha. Furcsa ez kissé, hiszen az EKB-t többnyire a laza jegybanki hozzáállás hívének tartják – a mostani kamatemelési ciklus előtt nyolc évig volt negatív tartományban az irányadó ráta.

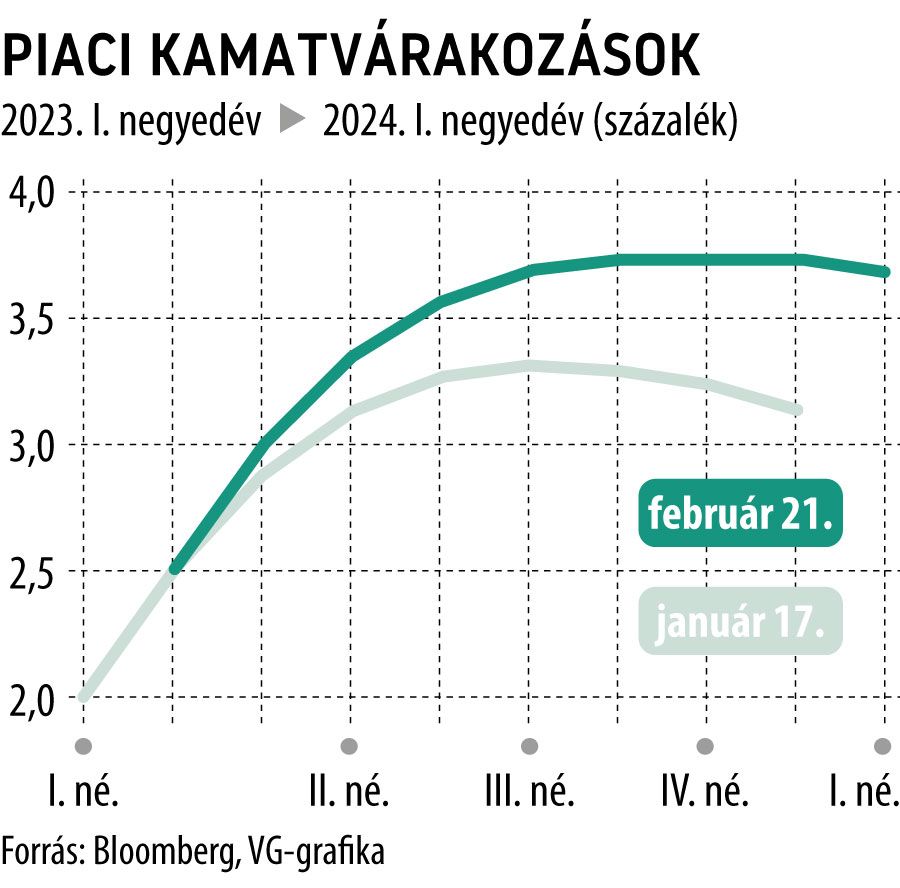

A swappiacok most azt árazzák, hogy a kamatszint szeptemberre 3,75 százalékra emelkedik a jelenlegi 2,5 százalékról. Ez megegyezne a 2001-ben egyszer már elért kamatcsúccsal, akkor az EKB az újonnan bevezetett euró árfolyamát igyekezett megtámasztani.

Valóban meglepő azt látni, hogy az EKB a leginkább héja a nagy jegybankok közül

– mondta a Financial Timesnak Sandra Phlippen, a holland ABN Amro bank vezető közgazdásza. A kamatvárakozásokat felfelé húzta, hogy az eurózóna üzletihangulat-indexei – különösen a szolgáltató szektorban – javuló környezetre utaltak, és az utóbbi időben a magas infláció miatt a bérkövetelések is megemelkedtek. Christine Lagarde, az EKB elnöke egy keddi nyilatkozatában hangsúlyozta is, hogy a jegybank

nagyon-nagyon figyel a bérekre és a bértárgyalásokra.

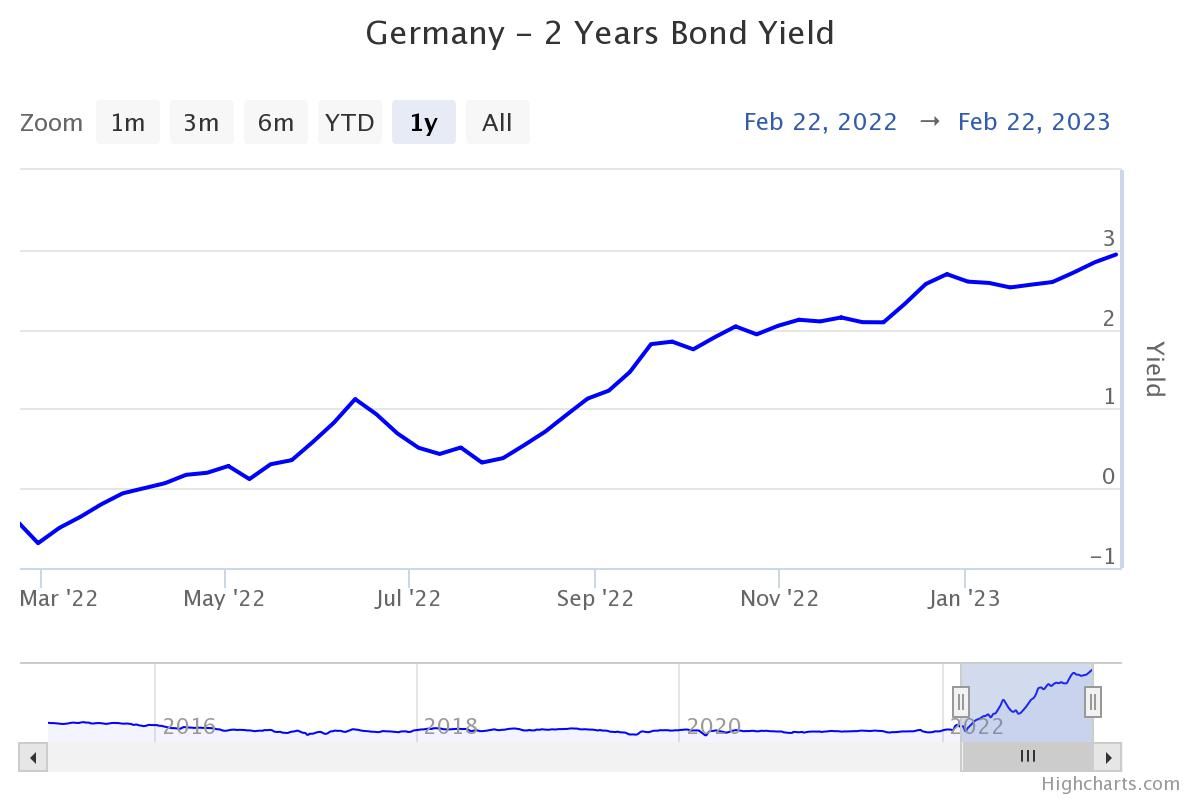

Ha teljesülnek a szakszervezeti bérkövetelések, akkor a vállalatok sikeresen háríthatják át a fogyasztókra megemelkedett költségeiket, így tartósabb lehet az inflációs nyomás. Erre utal az is, hogy a kamatvárakozásokra általában érzékenyen reagáló kétéves német állampapírok hozama 14 éves csúcsra, 2,95 százalékra emelkedett.

Az eurózóna inflációja januárban 8,5 százalék volt – az Egyesült Államokban 6,4, vagyis az öreg kontinensnek van még mit ledolgoznia ezen a téren –, igaz, az amerikai Fed korábban és agresszívebben kezdte el a kamatemelési ciklust. A múlt héten a Goldman Sachs, a Barclays és a Berenberg is 3,5 százalékra emelte az EKB irányadó kamatának idei csúcsára adott előrejelzését.

A Pictet Wealth Management elemzése felhívja a figyelmet arra, hogy bár a ráta szerintük is 3,5 százalékon tetőzhet, viszont

az EKB még szeptemberben is szigorító üzemmódban maradhat, s így az alapkamat megközelítheti a 4 százalékot.

A jegybank tavaly nyár óta példa nélküli mértékben, összesen 3 százalékponttal emelt kamatot, s legutóbbi ülésén jelezte, hogy márciusban további 50 bázisponttal szigorít.

A 20 tagú valutaövezetben a bérek átlagosan 5 százalékkal emelkedtek az elmúlt hónapokban.

A szakszervezetek sorra állnak elő a bérkövetelésekkel,

legutóbb például az FNV, a legnagyobb holland munkavállalói érdekképviselet 16,9 százalékos béremelési igényt jelentett be a szállítási szektor dolgozói számára. A németeknél a Verdi, az egyik legnagyobb szakszervezet 10 százalékos béremelési követeléssel állt elő a közszolgálatban dolgozó 2,5 millió ember számára. Az eurózóna inflációja ugyan három egymást követő hónapja csökken, az energia- és élelmiszeráraktól megtisztított maginfláció viszont januárban rekordszinten, 5,2 százalékon maradt.

(Változás az előző év azonos hónapjához képest, százalék)

Az eurózóna válságállósága kétségtelenül jó hír, viszont az EKB számára azt sugallja, hogy van még mit tenni az infláció letörése érdekében

– mondta a Pimco kötvénybefektetési alap egyik portfóliómenedzsere, hozzátéve, hogy az inflációcsökkentés az EKB kommunikációja szerint is kiemelt prioritást élvez.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.