Visszatéréshez készülődnek az amerikai bikák

Növekvő inflációról és visszaeső amerikai gazdaságról szólnak a hírek, és gazdaságelméleti viták zajlanak arról, hogy recesszióba süllyedt-e már az amerikai gazdaság. Ezzel viszont mintha mit sem törődnének a piacok, időközben jelentős fordulatok tanúi lehettünk.

A részvénypiacok a jövőt és azon belül is elsősorban a következő 6–18 hónapos távot árazzák. Vagyis a gazdasági leképeződését látjuk annak a közkeletű mondásnak, amely szerint pirkadat előtt a legsötétebb az éjszaka. Az említett időtávon pedig már javulnak a gazdasági kilátások. Vagyis míg a gazdasági adatok szintjén további romlást látunk, a részvénypiacok szempontjából meghatározó időhorizonton már javulás észlelhető.

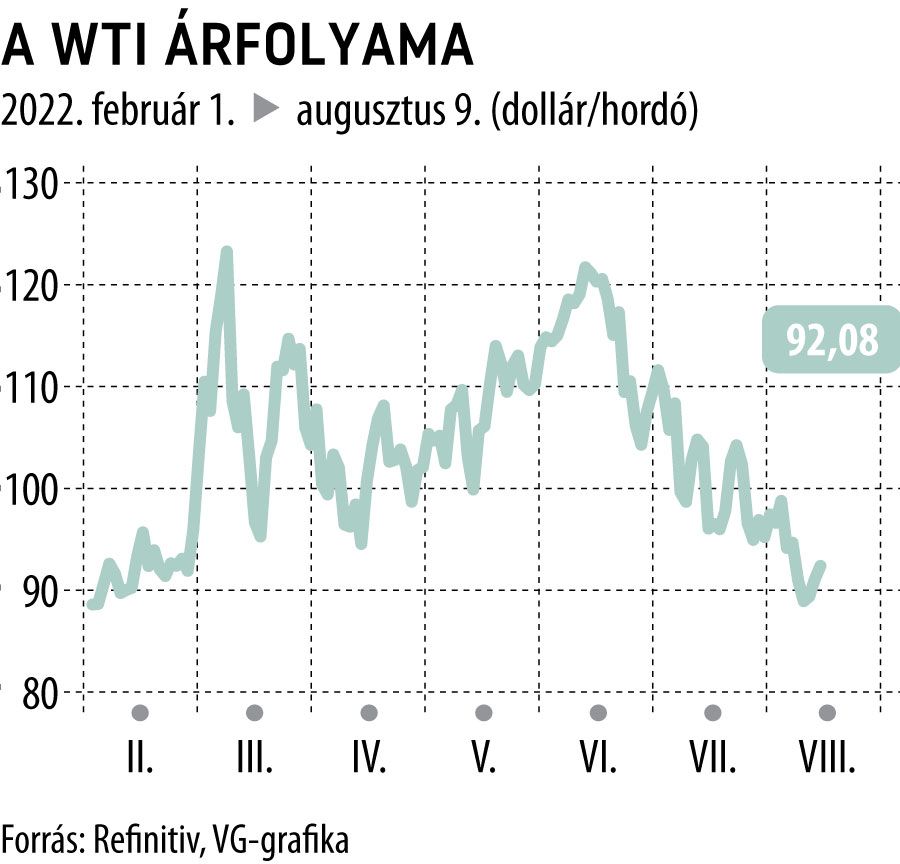

Egyre valószínűbbnek tűnik, hogy az inflációs fordulat az ősszel megérkezik. Ebben hathatós segítséget nyújt, hogy a nyersanyagárak számos termék esetében visszaestek az orosz–ukrán háború előtti szintre. Legutóbb például a WTI típusú kőolaj ára.

Az inflációs várakozások – beleértve a hosszú távú inflációs várakozásokat is – mostanra csökkenésnek indultak. Az árindex közelgő tetőzésével párhuzamosan az amerikai jegybank szerepét beöltő Fed kamatemelési ciklusa is hamarosan, jövő év elején kicsúcsosodhat, és tavasztól már akár kamatcsökkentés is elképzelhető.

Vagyis

a piacok számára leginkább releváns időtávon már kamatcsökkentés várható.

Az előbbiekkel összhangban az amerikai közép- és hosszú futamidejű kötvényeknél jelentősen estek a hozamok. Vagyis az az erős ellenszél, amelyet a kötvénypiaci hozamok emelkedése jelentett, mostanra elült.

Ettől főleg a növekedési részvények, klasszikusan az IT-szektor reprezentánsai lélegezhetnek fel. Hiszen az év elején tapasztalt hozamemelkedés a növekedési stílusú részvényeket érintette a leghátrányosabban.

Az amerikai gyorsjelentési szezon lassan véget ér. Összességében ismét jelentős növekedést és pozitív meglepetéseket láthattunk, ami szintén támogatja a részvénypiacokat.

Fotó: Shutterstock

Kivételt képeztek a kommunikációs szolgáltatók, elsősorban a közösségi média és streaming területén dolgozó cégek. Náluk több nehézség is felszínre kerül az ügyfélszám csökkenésén át a reklám bevételek beszűküléséig. Ezeket az iparágakat továbbra is kellő óvatossággal ajánlatos kezelni.

Az év második felére pesszimistábbak a vállalati kilátások,

nehezebb környezetre számítanak, ezért igyekeznek racionalizálni a költségeiket. Ez viszont összhangban van az eddigi piaci várakozásokkal, és nem írta felül a befektetők világképét.

Egyre inkább érdemes lehet a beszállási lehetőségeket keresni a részvénypiacokon, és visszatérhet a piacokra a buy the dip mentalitás is. Még akkor is, ha a júliusi emelkedés után a mostani szintekről inkább egy átmeneti korrekció valósulhat meg.

Ezt a szcenáriót támogathatja az is, hogy a BofA alapkezelőinek a felmérése szerint az alapok csak 2001. szeptember 11. után tartottak akkora készpénzállományt, mint most. Vagyis rengeteg puskaport tartottak szárazon az intézményi befektetők.

Így tett a Warren Buffett nevével összeforrt Berkshire Hathaway is. A portfóliókezelő cég a negyedéves kimutatás alapján már óvatosan elkezdte vásárolni a részvényeket, ezekből a második negyedévben nettó 3,8 milliárd dollárért táraztak be.

Ennek ellenére továbbra is óriási, 105,4 milliárd dolláros készpénzállományon ücsörögnek, vagyis náluk is bőven maradt a munícióból.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.