késleltetett adatok

Az orosz államkötvények helyét indiai papírok veszik át az indexekben

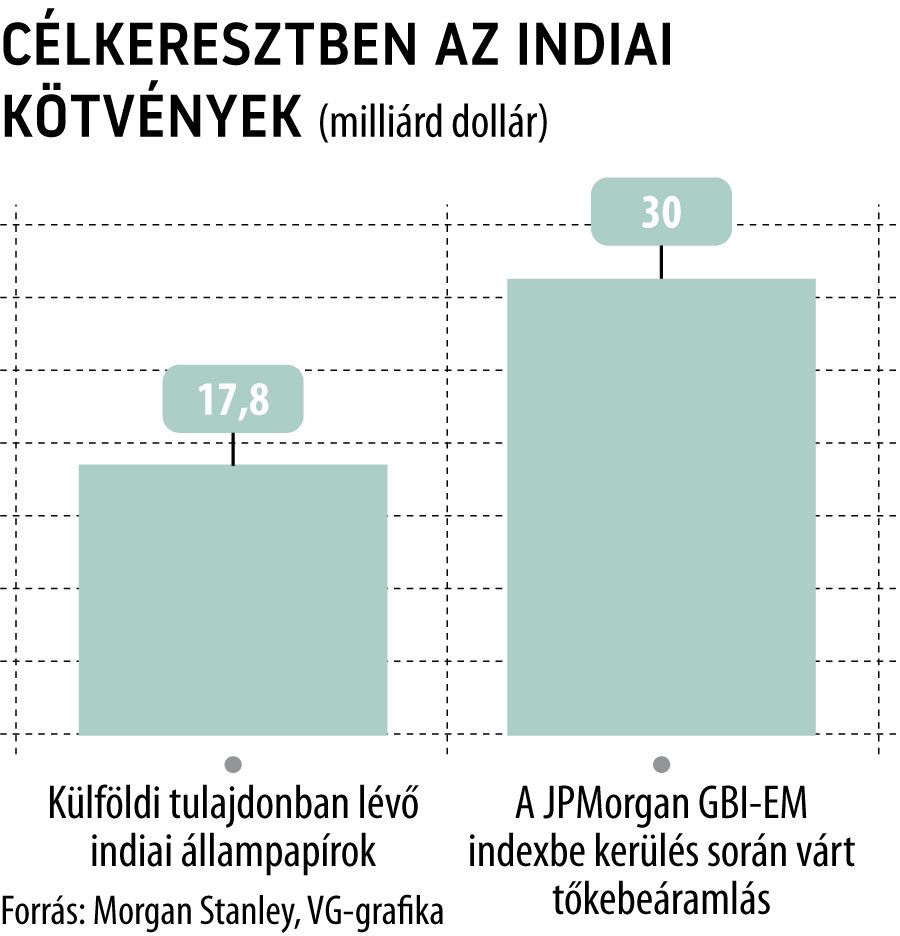

A Morgan Stanley várakozásai szerint szeptember közepén érkezhet meg a bejelentés arról, hogy az indiai államkötvények bekerülhetnek a JPMorgan Chase feltörekvő piaci benchmarkindexeibe, a tényleges bekerülésre a jövő év harmadik negyedévben lehet számítani. A Goldman Sachs a bejelentést az idei negyedik negyedévre, a bekerülést 2023 második-harmadik negyedévére várja. Mindketten arra számítanak, hogy India súlya 10 százalék körüli lesz, ami 30 milliárd dollár tőkebeáramlásnak felel meg.

Ázsia harmadik legnagyobb gazdaságának adósságpiaca nagyjából ezermilliárd dolláros. Azzal, hogy bekerül a benchmarkokba, a nyugati intézményi befektetőknek könnyebb lesz beszállniuk ebbe a hatalmas piacba. Az elmúlt években persze jó néhány próbálkozás volt erre, többnyire sikertelenül, a külföldi tőkére – főleg annak adózására – vonatkozó indiai szabályozás miatt.

Most azonban, miután az orosz papírokat a szankciók miatt kidobták a JPMorgan benchmarkjaiból, kézenfekvő, hogy az indexek összeállítói Indiának is megadják a világgazdaságban elfoglalt súlyának megfelelő szerepet.

A JPMorgan egyike a legnagyobb indexszolgáltatóknak, folyamatosan egyeztet a befektetőkkel ezzel kapcsolatban. A Morgan Stanley felmérése szerint az intézményi befektetők 60 százaléka már készen vagy majdnem készen áll erre. (A gyakorlatban ez azt jelenti, hogy felálltak, kiegészültek az indiai makrogazdasággal és kötvénypiaccal foglalkozó elemzői csapatok, megvannak a szükséges kereskedési kapcsolatok.) A feltörekvők kötvénypiacának egyik legfontosabb benchmarkja a

JPMorgan Government Bond Index– Emerging Markets Global Diversified (GBI - EM)

nevű mutató.

Az indiai kötvénykereskedők az elmúlt években lassan feladták a reményt. Februárban még erős várakozások voltak arra nézve, hogy a kormány megadja az adókedvezményt a külföldi befektetőknek. Ez az államháztartás és a folyó fizetési mérleg szempontjából is jól jött volna, Indiának ugyanis szüksége van a külföldi tőkére. A kabinet azonban nem döntött,

továbbra is azt az álláspontot képvisel, hogy a helyi tranzakciókat helyben számolják el, és nem csatlakoznak valamelyik nagy klíringrendszerhez, például az Euroclearhez.

Ez azonban megdrágítja a kereskedést, bonyolultabbá teszi a tranzakciókat. A két legnagyobb akadály a piac nyitvatartási ideje, illetve az adminisztráció lassúsága. Például kilenc hónapig is eltarthat, míg egy befektetési szolgáltató megkapja a kereskedéshez szükséges engedélyeket, számlákat.

A GBI-EM indexben Oroszország súlya 8 százalék körüli volt. Másik hét állam egyenként 10 százalékkal szerepel, a maradék 30 százalékon 13 ország osztozik.

Oroszország kizárása koncentráltabbá tette az indexet, felborult az egyensúly

– írták a Morgan Stanley kötvénypiaci stratégái szeptember elején. Ez arra ösztönözte a JPMorgant, hogy bevegye Indiát az indexbe, még úgy is, hogy a tranzakciókat nem az Euroclearen keresztül számolják el – tették hozzá. Az orosz szankciók más indexszolgáltatókat is lépésre kényszerítettek.

Az FTSE Russel szintén megkezdte az előkészületeket, hogy feltörekvő piaci kötvénybenchmarkjaiba betegye az indiai adósságot. Hasonló lépést tervez a Bloomberg is.

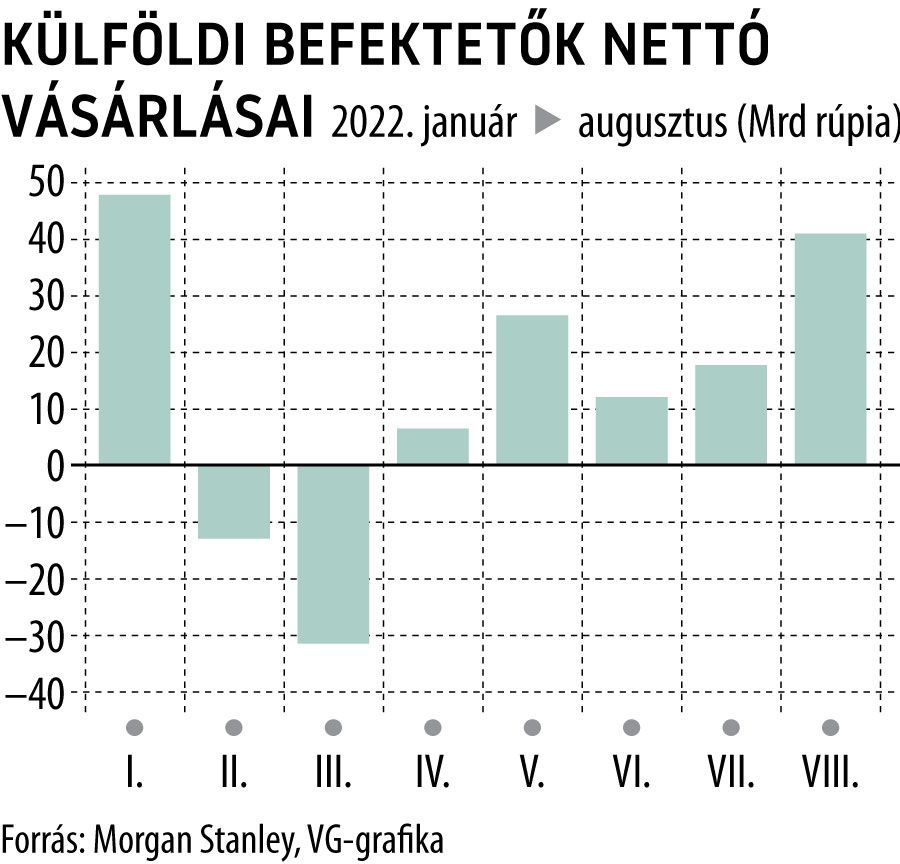

Az indiai rúpiában denominált papírok árfolyama kedvezően reagált a hírekre. Az elmúlt fél évben éppen csak csordogált a külföldi tőke az indiai kötvénypiacra, augusztusban azonban ismét megélénkült a kereslet.

Az államháztartás számára kulcsfontosságú lenne a külföldi tőke, mivel a válság nyomán egyre nő az ország finanszírozási igénye. A várható dollármilliárdok híre az elmúlt hónapok során folyamatosan nyomta le a hozamokat, a tízéves irányadó papír hozama június óta 35 bázisponttal mérséklődött, jelenleg 7,16 százalék.

A dollárbevételekre a jegybanknak is nagy szüksége lenne, ugyanis kétéves mélypontra süllyedt az indiai központi bank devizatartaléka.

A jegybank az elmúlt időszakban folyamatosan interveniálni volt kénytelen; a zöldhasú erősödött, a rúpia gyengült. Így az ország devizatartaléka 553,1 milliárd dollárra csökkent szeptember 2-án, ami csaknem 8 milliárddal alacsonyabb az előző heti szintnél. Az árfolyamot – hasonlóan a többi feltörekvő országhoz – a Fed kamatemelései nyomják le.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.