késleltetett adatok

Meddővé vált az IPO-piac, senki sem mer a parkettre lépni

Az év eddigi legnagyobb, 1,8 milliárd dollár értékű elsődleges részvénykibocsátására kerülhet sor a héten az Egyesült Államokban, az AIG pénzügyi óriás életbiztosító üzletágának, a Corebridge Financialnak a tőzsdére vitelével.

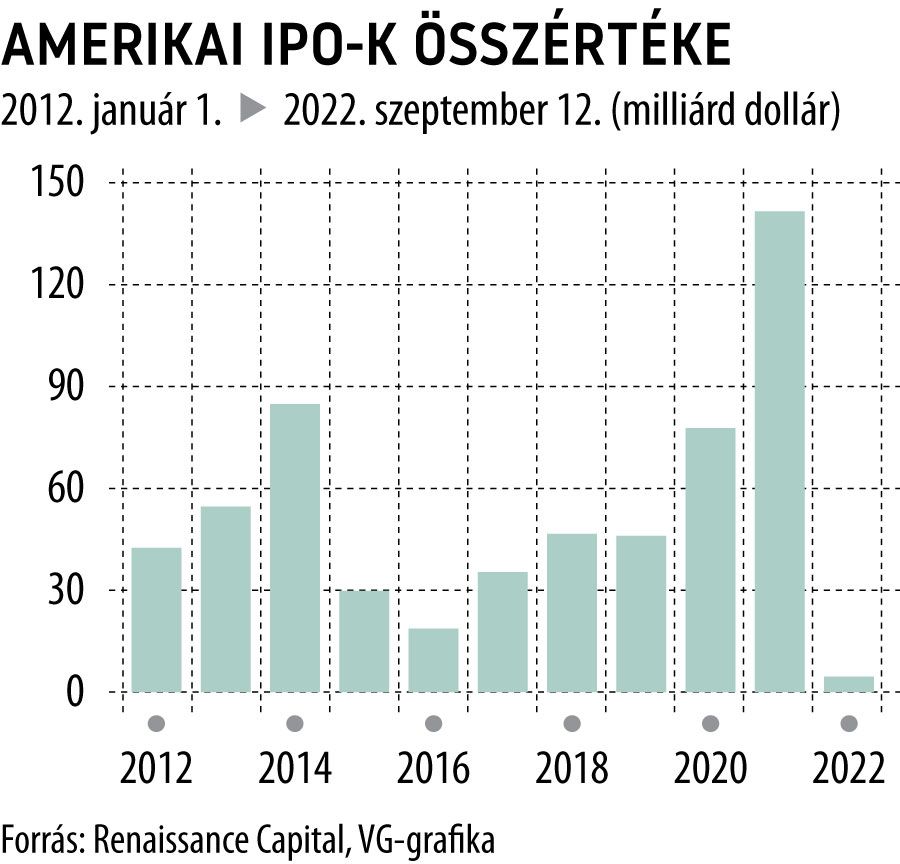

A tranzakció – ha sikerül a tervezett pénzmenyiséget bevonni a befektetőktől – egymaga az idén begyűjtött források több mint negyedét adná az IPO-kra szakosodott, és IPO-s tőzsdén kereskedett alapokat (ETF) kínáló Renaissance Capital adatai szerint. Ez is jól mutatja, mennyire kiszáradt 2022-ben a kibocsátási piac. Összevetésül, a Rivian papírjaiért tavaly még összesen 12 milliárd dollárt sem sajnáltak a befektetők: az elektromos autókat gyártó cég az Alibaba 2014-es New York-i bevezetése óta a legnagyobb amerikai IPO-t jegyezte.

Azóta persze nagyot fordult a világ, és a tavalyi csúcsév után egyébként is a piac lassulására számítottak a szakértők, ám közülük is kevesen jósolták az ügyletek szinte teljes leállását.

Az idén eddig szokatlanul csendes az IPO-piac, mert a 2021-es évet követő befektetői fáradtság, a zuhanó hozamok, az ukrán háború okozta piaci volatilitás, az emelkedő kamatkörnyezet és a recessziós félelmek egymást erősítve tökéletes vihart hoztak a szegmensben

– magyarázta Avery Spear, a Renaissance Capital vezető adatelemzője a MarketWatchnak.

Ilyen környezetben nem csoda, hogy drasztikusan visszaesett a befektetési hajlandóság. Az év kétharmadán túl eddig mindössze 59 új kibocsátó vitt részvényeket az amerikai parkettre, ez alig ötöde a 2021-es volumennek. Az elsődleges részvénykibocsátások során ráadásul mindössze 4,6 milliárd dollár forrást tudtak összegereblyézni, holott egy éve még 142 milliárdos befektetési rekorddal zárt a szektor a Renaissance adatai szerint.

Ha ősszel sem pörögnek fel a kibocsátások, könnyen lehet, hogy az idei az elmúlt évtized legrosszabb éve lesz az IPO-piacon.

Ahhoz, hogy ez ne így legyen, még legalább bő 14 milliárd dollárt kellene becsatornázni a hátralevő három és fél hónap során, ami egyelőre igencsak ambiciózusnak tűnik, még a Corebridge Financial méretesebb kibocsátása mellett is.

A nyugdíj- és életbiztosítási szolgáltatások mellett eszközkezelést is nyújtó társaság 80 millió részvényt ajánl fel megvásárlásra, darabonként 21–24 dolláros ársávban, és sikeres IPO esetén 14 milliárd dollár feletti piaci kapitalizációval érkezhet meg a New York-i tőzsdére. A felügyelethez benyújtott dokumentumok szerint az első fél évben 16 milliárdos árbevétel mellett 6 milliárd dollár nyereséget termelt a vállalat, amely már a tőzsdei indulástól tervez osztalékot fizetni, nagyjából 4 százalékos osztalékhozam mellett.

Az AIG-leány küszöbön álló IPO-ja mellett idén csupán két, legalább félmilliárd dolláros ügylet köttetett a piacon. A magántőke-befektető TPG januárban kereken egymilliárd dollárt szerzett, a szemészeti termékeket gyártó Bausch + Lomb pedig már a háború kitörését követően, májusban jutott 630 milliós tőkeinjekcióhoz.

Több száz tőzsdére igyekvő cég vár a piaci hullámok csillapodásáraTöbb mint háromszáz tőzsdére vágyó amerikai társaság várja az IPO-piac újraindulását, ám a bizonytalan befektetői környezetben egyelőre nehéz megjósolni, mikor pöröghetnek fel ismét az elsődleges részvénykibocsátások. |

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.