késleltetett adatok

Csak óvatosan a bikával! – figyelmeztetnek a befektetési guruk

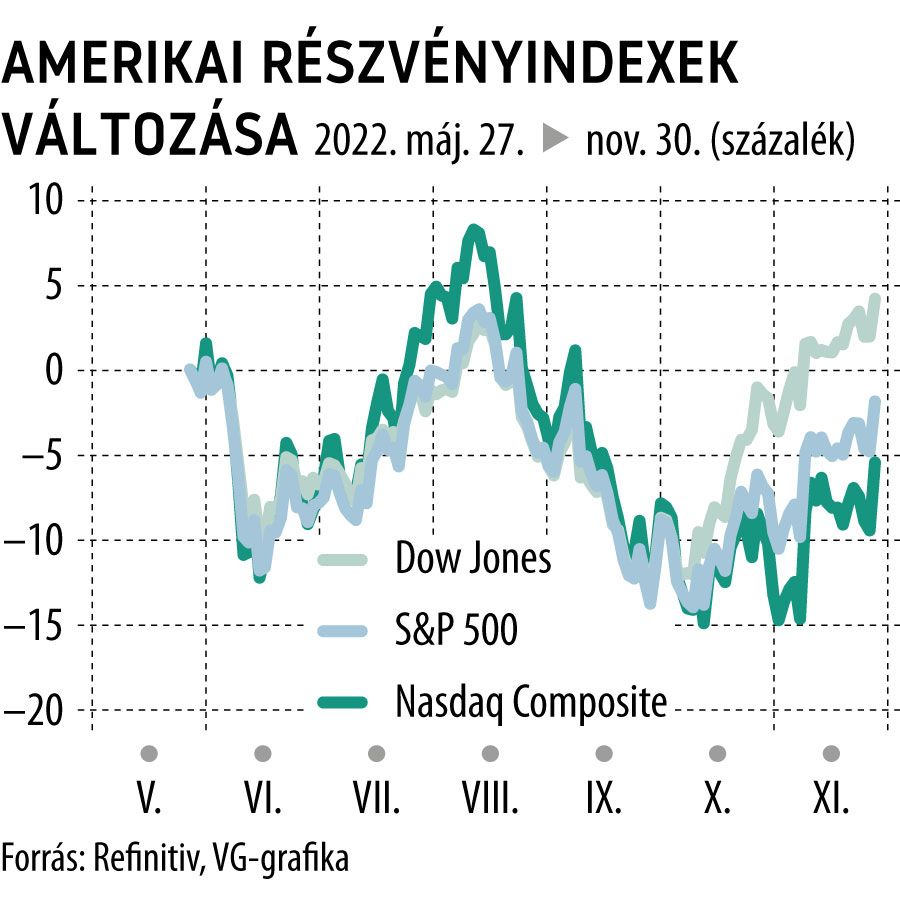

Száguldottak szerdán az amerikai részvényindexek, miután Jerome Powell, a Fed elnöke jelezte, hogy lassulhat a kamatemelések tempója. Az S&P 500, a Dow Jones Industrial Average és a technológiai szektor árfolyamalakulását mutató Nasdaq Composite immár a második hónapot zárta pozitív tartományban. Az S&P 500 index 3 százalékkal ugrott, a Nasdaq 4,4-el, valamennyi mutató napi csúcsértéken fejezte be a kereskedést.

A rali ugyanakkor ahhoz nem volt elég, hogy a Fed kamatemelési ciklusa által megtépázott részvénypiac éves lejtmenetét is visszahozza. Az S&P 500 14, a Nasdaq 27 százalék bukóban van az idén. A magasabb kamatszint lehetőséget kínál a befektetőknek arra, hogy más eszközökön is tisztes hozamokat érjenek el, továbbá csökkenti a vállalatok jövőbeni árbevételének jelenértékét – ez elsősorban a növekedési papírokat sújtotta.

Jay Powell, Fed elnök tegnapi beszéde nyomán szélvészként száguldottak fel az indexek, amelyek így kiléptek a medvepiacból. Ezen azt szokás érteni, amikor egy adott eszköz vagy index 20 százalékkal, vagy annál is jobban esik adott idő alatt. A tapasztalatok azonban azt mutatják, hogy gyakran előfordul egy medvepiacba ékelődött rali, amit újabb árfolyamesések követhetnek. Az idén ez többször is előfordult, márciusban, júliusban és augusztusban is, a mostani fellendülés október közepe óta tart.

Piaci stratégák azonban figyelmeztetnek arra, hogy bár az infláció valóban tetőzhetett , de a Fed kamatemlései korántsem értek véget – ahogy erre tegnap Powell is utalt. „Szkeptikusak vagyunk azzal kapcsolatban, hogy egy új trend indult volna el. A Fed prioritása továbbra is az infláció letörése marad (nem a munkaerőpiac élénkítése), így előnyben részesítjük a defenzív eszközöket a részvény- és a kötvénypiacon egyaránt” – írja a UBS Global Wealth Management elemzése. Az inflációhoz való „felzárkózási hadműveletnek vége, erről szólt az egész idei év, most már utolérték” – kommentálta a helyzetet a PineBrigde Investments elemzője, hozzátéve, hogy Powell azért nagyon figyelt arra, nehogy a befektetők azt gondolják, hogy trendforduló következik a monetáris politikában.

Túlzó profitvárakozások

A Fed még ha be is fejezi belátható időn belül kamatemelési ciklusát, a nála felhalmozódott értékpapír állomány piacra dobása monetáris politikai szigornak felel meg, főleg olyan környezetben, amikor a várhatóan bekövetkező – bár valószínűleg enyhe – recesszió visszafogja a vállalati profitok növekedését.

A FactSet által összegyűjtött elemzői várakozások az S&P 500 index kosarába tartozó vállalatoknál átlagosan 5 százalékos nyereségnövekedést várnak jövőre.

Több vélemény szerint azonban ez túlságosan optimista szcenárió, a tőzsdék még nem árazták be a realitásokat. „A 2023-ra vonatkozó profit előrejelzések túl optimisták, lejjebb kell jönniük” – írta a Merrill Lynch.

A tetőző inflációra – és a kevésbé szigorú monetáris politikára – vonatkozó várakozások nemcsak a részvénypiacoknak adtak lendületet, de megnőtt a kereslet a magas hozamú és kockázatú, high-yield vállalati kötvények iránt is.

A befektetésre nem ajánlott kategóriájú papírok hozama az Intercontinental Exchange statisztikái szerint 8,8 százalékra mérséklődött a keddi kereskedelemben, október közepén még 9,5–9,6 százalék környékén jártak a hozamok.

Az óvatosság azonban ebben az eszközosztályban is indokolt, a vállalatok az olcsó hitelek időszakában bespájzoltak tőkéből, a magas kamatszint azonban megemeli a kamatterheket.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.