késleltetett adatok

Tovább emelkedhetnek az amerikai hozamok

A piacot foglalkoztató egyik legaktuálisabb kérdés, hogy hol lehet a fejlett piaci kamatszintek teteje, hiszen nagyon sok a bizonytalan tényező ezzel kapcsolatban, és a jegybanki döntéshozók sem küldenek egyértelmű üzenetet. Sőt, a hónapról hónapra esedékes kamatdöntő ülések utáni sajtótájékoztatókon előfordul, hogy egymással ellentétes információkat kap a hallgatóság. Ennek köszönhetően a kötvény- és a határidős kamatpiac is a szokásosnál nagyobb volatilitást mutatott az elmúlt időszakban, és a nagy piaci szereplők pozicionáltsága sem szolgál egyértelmű információval, ami nem is meglepő a jegybanki bizonytalanság miatt.

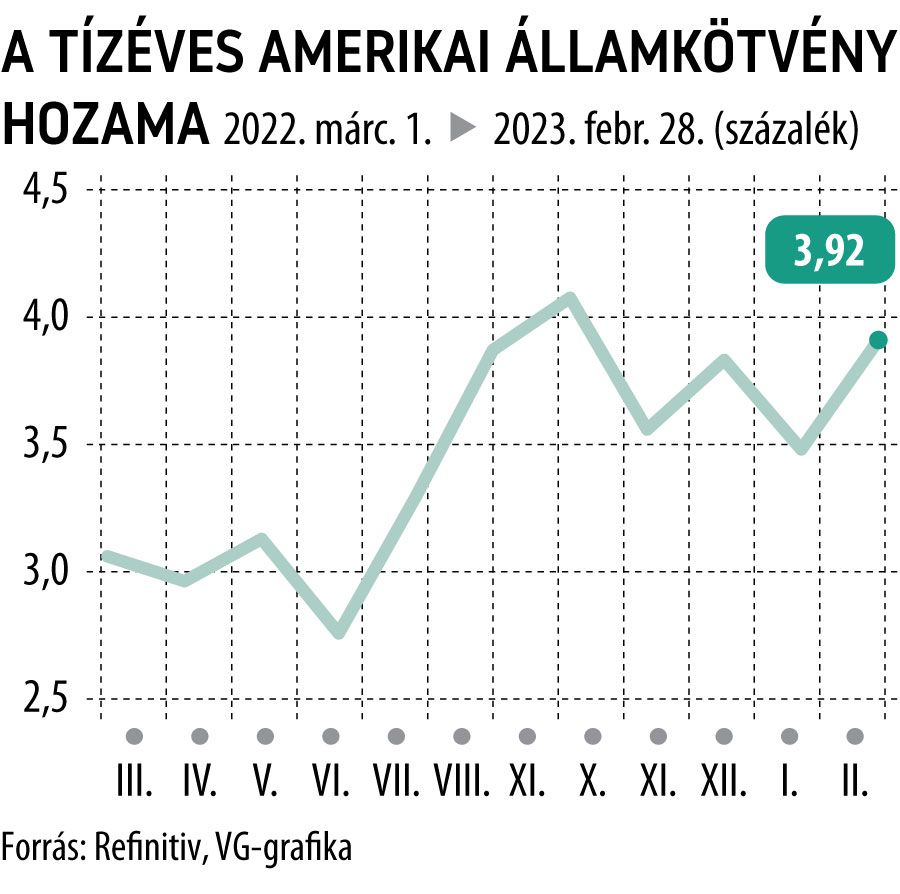

Véleményem szerint annak a tábornak lesz igaza, akik arra spekulálnak, hogy nem láttuk még az amerikai hozamok tetejét. A Fed döntéshozói ugyanis ülésről ülésre kiemelik a kommunikációjukban, hogy az infláció ellen harcolni kell, és több monetáris tanácstag is jelezte, hogy nem elégedett az infláció visszaszorításának eredményeivel.

Ennek köszönhetően valószínűleg további kamatemeléseket láthatunk 2023-ban is, és az sem kizárt, hogy 6 százalék körüli tetőzhet az alapkamat valamikor az év második felében. Amennyiben ez megtörténik, a kötvény- és a határidős kamatpiac is élesebb reakciót mutathat, növekvő kamatokkal és a hozamok emelkedésével.

Az elmúlt néhány kereskedési napban már láthattunk egy dinamikusabb hozamemelkedést az amerikai hozamgörbe hosszú végén, de ameddig ez nem fut ki érdemben új csúcsra, egyértelműen van még tér a hozamok emelkedésére.

Amennyiben valaki a hozamok vagy a kamatok érdemi emelkedésére szeretne fogadni, azt többféle termékkel is megteheti.

A hosszú dollárswapok megkötése is lehetséges megoldás, azonban ott a swap másik devizájának kamatszintje is releváns kérdés, és egyáltalán nem lennék biztos abban, hogy a fentebbi probléma kizárólag az Egyesült Államokban lehet releváns, a japán jegybank és az EKB is hasonló dilemmákkal kell szembenézzen. Bizonyosan jobb termék lehet az amerikai kötvények short ETF-je (hiszen ha csökken egy kötvény ára, nő a hozam), amely kizárólag az árfolyam esésére koncentrál. Fontos említeni, hogy ez egy magas kockázatú, derivatívát is tartalmazó tőzsdén kereskedett alappal lesz kereskedhető, így csak nagyon magas kockázatot vállaló befektetőknek javasolt.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.