késleltetett adatok

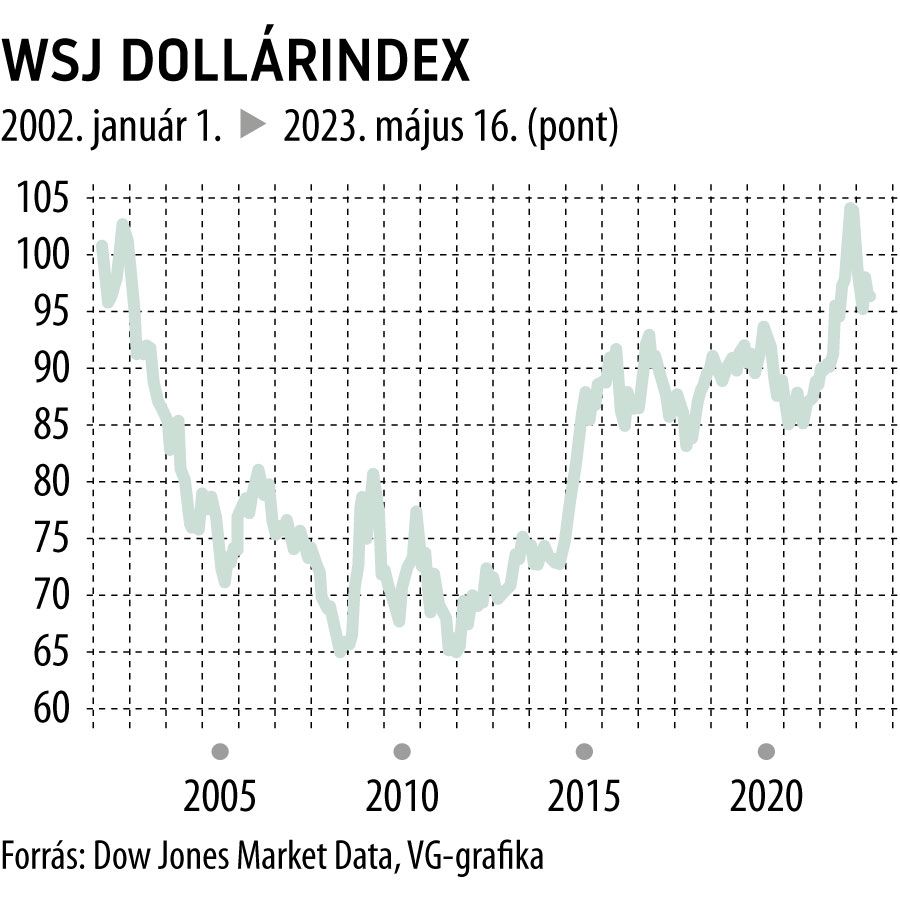

Esős évek várnak a dollárra a nagy menetelés után

Közel hároméves dollármenetelés tetőzhetett a WSJ dollárindex szeptemberi csúcsával, nagyon úgy tűnik, hogy az Egyesült Államok gazdasága már korántsem olyan kivételes látvány befektetői szemmel, mint korábban. Az index ugyanis az idén 2018 óta a legrosszabb évkezdetét produkálta. A befektetők immár arra fogadnak, hogy a dollár túlértékelt, és a rali kifulladt. Annál is inkább, mert az amerikai jegybank (Fed) negyvenéves visszatekintésben legagresszívebb kamatemelési programja a végéhez közeledik. Ehhez jönnek az amerikai középbankok likviditásával kapcsolatos aggodalmak és az államcsőd árnyékában folyó vetélkedés a demokrata elnök, valamint a republikánus törvényhozók között. Ahol mindkét fél arra játszik, hogy majd a másik rántja félre a kormányt. Mindezek eredőjeként könnyen recesszióba csúszhat az amerikai gazdaság még ebben az évben.

A Fed kamatemelési ciklusának lezárása azért nem jó hír a dollár számára, mert ahogy Nick Wall, a JPMorgan globális devizastratégája fogalmazott:

az Egyesült Államok a rendkívüli túlteljesítés időszakából jön ki. Más országok kezdenek felzárkózni.

Ezzel a Fed kilép a sorból, miközben az Európai Központi Bank és a Bank of England várhatóan tovább menetel a kamatemelés útján, mivel Európa később oldotta fel a pandémiás lezárásokat és ragadósabb az infláció, mint a tengerentúlon.

A gyengébb dollár jó hír a világgazdaságnak, mert

a dollár gyengülése a globális növekedés kioldószelepe,

amennyiben a globális kötelezettségek hatvan százaléka dollárban denominált, és ezek nagy része a feltörekvő piacokon található, márpedig ezek produkálták az elmúlt évtized globális növekedésének kétharmadát.

A befektetők most azt tartják a legvalószínűbbnek,

hogy a Fed az év végéig legalább 25 bázisponttal csökkenti a hitelfelvételi költségeket, miközben az Európai Központi Bank és a Bank of England 50 bázispontot emel. Ebből praktikusan erősebb font és euró következne a dollárral szemben. Ám ezt

a spekulációt felülírhatja a globális recesszió kockázata,

mert a dollár válság idején menedékdevizának számít. Igaz, egyelőre az európai gazdaság jól tartja magát, oldódott az energiaválság.

A Nemzetközi Valutaalap arra számít, hogy az amerikai GDP bővülése jövőre 1,1 százalékra lassul, az eurózóna növekedése pedig 1,4 százalékos lesz, míg Kínától 4,5 százalékos növekedést várnak.

Az emelkedő európai kamatlábak devizapiaci fordulatot jelentenek, ami a dollár többéves visszaesését hozhatja

– vélekedik Federico Cesarini, az Amundi Institute devizapiaci vezetője. Hozzátette: a befektetők a 2014-es negatív kamatlábak óta kerülték az európai kötvényeket, ám tavaly június óta 300 milliárd euró áramlott vissza Európába. Előrejelzése szerint 2 ezer milliárd euró tőke visszatérése várható. És szerinte az euró ebben az évben 7 százalékot erősödhet a dollárral szemben.

A Goldman Sachs elemzőinek becslése szerint

a dollár 5-15 százalékkal felülértékelt,

míg más devizák, például a jen, a dél-afrikai rand és a norvég korona jelentősen alulértékelt.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.