késleltetett adatok

Veszélyes vizeken az OTP csónakja, a fundamentumok azonban erősek

OTP

Az OTP-részvények az elmúlt két hétben elérték ugyan a 17 600-as árszintet, de azt nem volt képesek megtartani, és újra visszatértek az 50 napos mozgóátlag alá a múlt hét utolsó kereskedési napján. Annak ellenére, hogy további jelentős 700 millió forintos sajátrészvény-visszavásárlást hajtott végre a bank. Technikai értelemben egy elég veszélyes árszintre esett az árfolyam, ahonnan könnyen szaladhat az ár a 16 000-es árszintek alá, még akkor is, ha több olyan rövid távú támaszszint is azonosítható, amelyek technikai értelemben olyan támaszok lehetnek, amelyeknél megfordulhat az árfolyam.

A célárak elemzői konszenzusa 19 500 forint körül van, és így a jelenlegi árfolyamváltozás potenciál 15 százalék, ami fundamentális oldalról támasztja a bankpapírt. Ráadásul a sajátrészvény-visszavásárlás is azt az üzenetet küldi, hogy maga a kibocsátó is érdemesnek tartja ezen az árfolyamon a vételeket, és megtérülésre számít. Ugyanakkor a technikai indikátorok még nem adnak egyértelmű jelzést arra, hogy látványos kimozdulást tudna tenni az árfolyam a célára felé. A napi grafikon idősíkja szerint még nem túladott a papír, heti alapon pedig kifejezetten long irány mutatkozik, ami szintén az árfolyam stabilitásának képét erősíti.

Richter

A gyógyszergyártó részvényei jelentős technikai szinteket törtek le, amelyek fundamentális indokoltsága nem igazán érthető, hiszen a regionális szektortársaihoz képest féláron forognak a papírok. Pénzügyi teljesítménye ugyanakkor sokkal izgalmasabb, így eléggé ellentmondásos a mostani komoly méretű elmozdulás lefelé. A konszenzusos elemzői célár több mint 30 százalékos felértékelődési lehetőséget mutat a jelenlegi árszinttől, miután az egyéves átlagos elemzői célár 11 671 forint.

Talán az egyik magyarázat lehet az osztalékhozam-spekuláció, mert a regionális versenytársak jelentősebb osztalékhozammal kecsegtetnek, ezért a Richter-részvényekkel a korábbi 9500 és 9200-as árszintek között profitrealizálás történhetett. A közgyűlési döntés értelmében a 391,3 forintos osztalék megszerzéséhez július 6-ig van lehetőség. A részvény mindenesetre egyre alacsonyabb árfolyam mellett egyre inkább izgalmas lehetőség a befektetők számára.

Mol

A Mol-részvények nem voltak képesek sokáig a 3000 forint feletti szinten maradni. Az újabb üzemanyagárstop lehetőségét nem fogadták jól a befektetők. A részvény árfolyama esett a hírre az 50 napos forgalom feletti volumennel, folyamatos eladási nyomás mellett. A technikai indikátorok inkább neutrálisak: sem a vételi sem az eladások nem dominálják őket, azonban még az 50 napos átlagárat sem érte el az esés. Ugyanakkor, ha a 2950-es árszint elesik, megvan a lehetősége, hogy a 200 napos átlagár legyen a következő támasz.

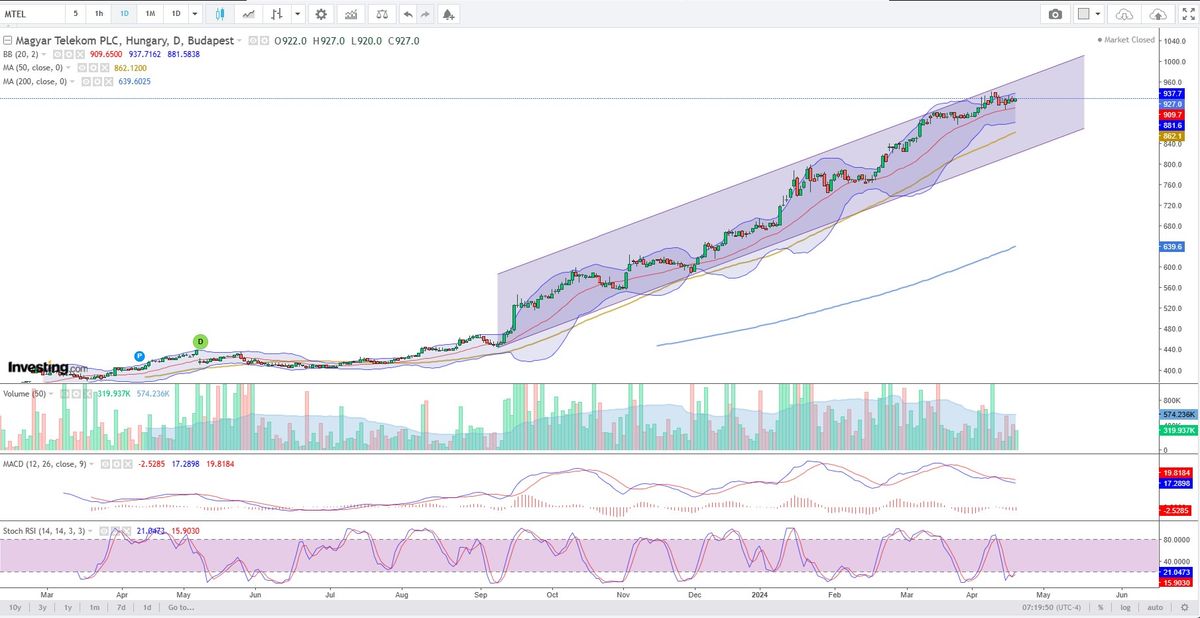

Magyar Telekom

Az elmúlt két hétben tovább tudott emelkedni a távközlési részvény, bár jellemzően az 50 napos átlagforgalom alatti volumennel. Így az emelkedő csatorna felső negyedében maradt az árfolyam. Március közepétől az MACD-indikátorral divergencia figyelhető meg, amit közepesnél erősebb trendforduló lehetőségeként azonosítja a technikai elemzési eszköztár. Ugyanezt mutatja a 20 napos (mínusz 44,4 százalék) és 50 napos (mínusz 28,2 százalék) átlagvolumen-csökkenés is. Az eddigiek alapján a bizalom töretlen a részvény irányt, annak ellenére, hogy az elemzői konszenzusos célárát (882 forint) már több mint 5 százalékkal meghaladta a 927 forintos árfolyam.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.