Vihar előtti csend a Wall Streeten - közeleg a Volmageddon?

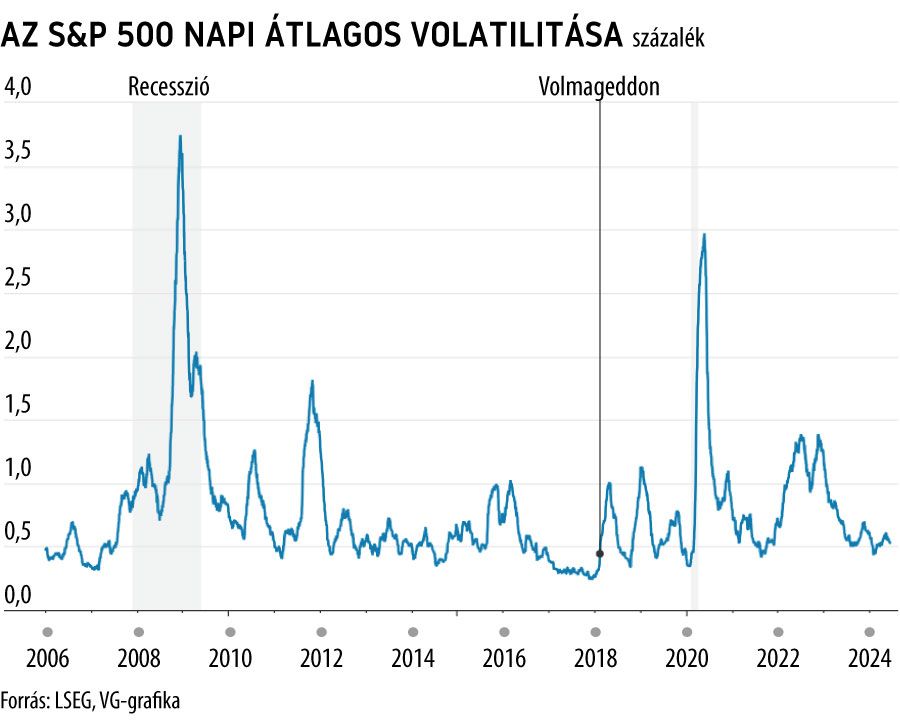

Keményen hullámzik a részvénypiac, ám a félelem barométernek tekintett volatilitási index (VIX) alig mozdul, az egyedi részvények kilengései ellenére is a nyugalom tengerét mutatja a széles piacot leképező S&P 500 index képe. Furcsamód épp ez kelt szorongást a Wall Streeten, mert az egyedi részvények és az indexek szintjén mért volatilitás az elmúlt 20 évben csak egyszer tért el ilyen mértékben egymástól, a Volmageddon előestéjén.

Hat évvel ezelőtt

egyszer már bedőltek a befektetők a tőzsdei nyugalomnak.

Akkor a szaknyelvben Volmageddonként (volatility-armageddon, azaz volatilitási világvége) elhíresült esemény következett, mely egyes befektetési vállalatok számára teljes vagyonuk elvesztését és egyenesen a csődöt jelentette. A Volmageddont megelőző pár évben ugyanis egyre nagyobb népszerűségnek örvendett a piacok kiszámíthatóságára való fogadás, azaz a non-vol stratégia, amit a nagy cégek akkor úgy lovagoltak meg, hogy a piaci kilengéseket mérő VIX indexre (amelynek alacsonyabb értéke jelenti a nyugalmat) vettek fel short pozíciókat, azaz arra fogadtak, hogy a VIX értéke alacsonyan marad. Csakhogy 2018 február 5-én, gyakorlatilag teljesen váratlanul közel 100 százalékot ugrott a mutató, a pozíciók pedig bedőltek.

Most a piac a gazdaság és a geopolitika nyugalmára fogad, ami bármikor felrobbanhat. És akkor a VIX index kilő, a részvényárfolyamok pedig beomlanak, más szemszögből nézve a válasz kevésbé egyértelmű. Az elmúlt negyed évszázadban az indexek szintjén általában nyugalom volt, az egyedi részvények szintjén pedig csak 2017 elején volt ekkora káosz, mint most. Nehéz megjósolni, hogy mikor jöhet az összeomlás, s vajon tényleg bekövetkezik-e? Mindenesetre, érdemes különös figyelemmel követni az opciós árazásokat, melyek a jövőre irányultságuk miatt viszonylag korán jelezhetik a közelgő vihart.

Kockázatot hordoz

a befektetők elkényelmesedése.

Nem árazza a piac a negatív meglepetéseket. Így például, nagy az érdeklődés, hogy kik lehetnek a mesterséges intelligencia nyertesei, de senki sem firtatja a lehetséges veszteseket. Ezért bármilyen meglepetés – legyen az a makrogazdasági, vagy MI témájú, netán a Fedhez köthető, esetleg geopolitikai – keményen sújthat le – figyelmeztetnek az elemzők.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.