A megugró infláció a világban mindenhol a figyelem középpontjába állította a jegybankokat, ezzel összhangban számtalan értékelő írás született a Magyar Nemzeti Bank monetáris politikájáról is. Surányi György közelmúltban megjelent írásában (ld. portfolio.hu „A látszat és valóság” c. cikk, 2021. november 18.), nyilatkozataiban (ATV, Klubrádió) állítások sorát vonultatta fel többek között a magyar jegybank válságkezeléséről, válság utáni monetáris politikájáról és a jelenlegi inflációs folyamatokról.

Az MNB mindig is nyitott volt a termékeny szakmai vitára, ugyanakkor fontosnak tartjuk, hogy a megfogalmazott állítások objektív tényeken alapuljanak. Surányi megnyilatkozásaival kapcsolatban ezúttal is úgy látjuk, hogy értékeléseiben napjaink történéseihez meglehetősen szelektíven viszonyul, hangzatosnak szánt állításait tudatosan félreértelmezett, a nemzetközi kontextust legfeljebb távolról érintő, időnként hibás adatokra alapozza. Jelen cikkünkben sok ponton vitatkozhatnánk a szerző közelmúltbeli állításaival, de válaszunkban csak két fő témára fókuszálunk: mi is befolyásolta valójában az infláció alakulását az elmúlt években, és hogyan reagált erre a Magyar Nemzeti Bank.

Talán érdemes már az elején megemlíteni: Surányi György több olyan dolgot kér számon az MNB-től, amelyek megvalósítását a jegybank valójában már jóval a cikkek, megnyilatkozások megszületése előtt megkezdte. Így e válaszra nem is a megfogalmazott javaslatok, hanem az azokat megalapozni hivatott téves helyzetértékelés miatt van szükség.

Hangulatkeltés helyett fontos az inflációs folyamatok árnyalt bemutatása

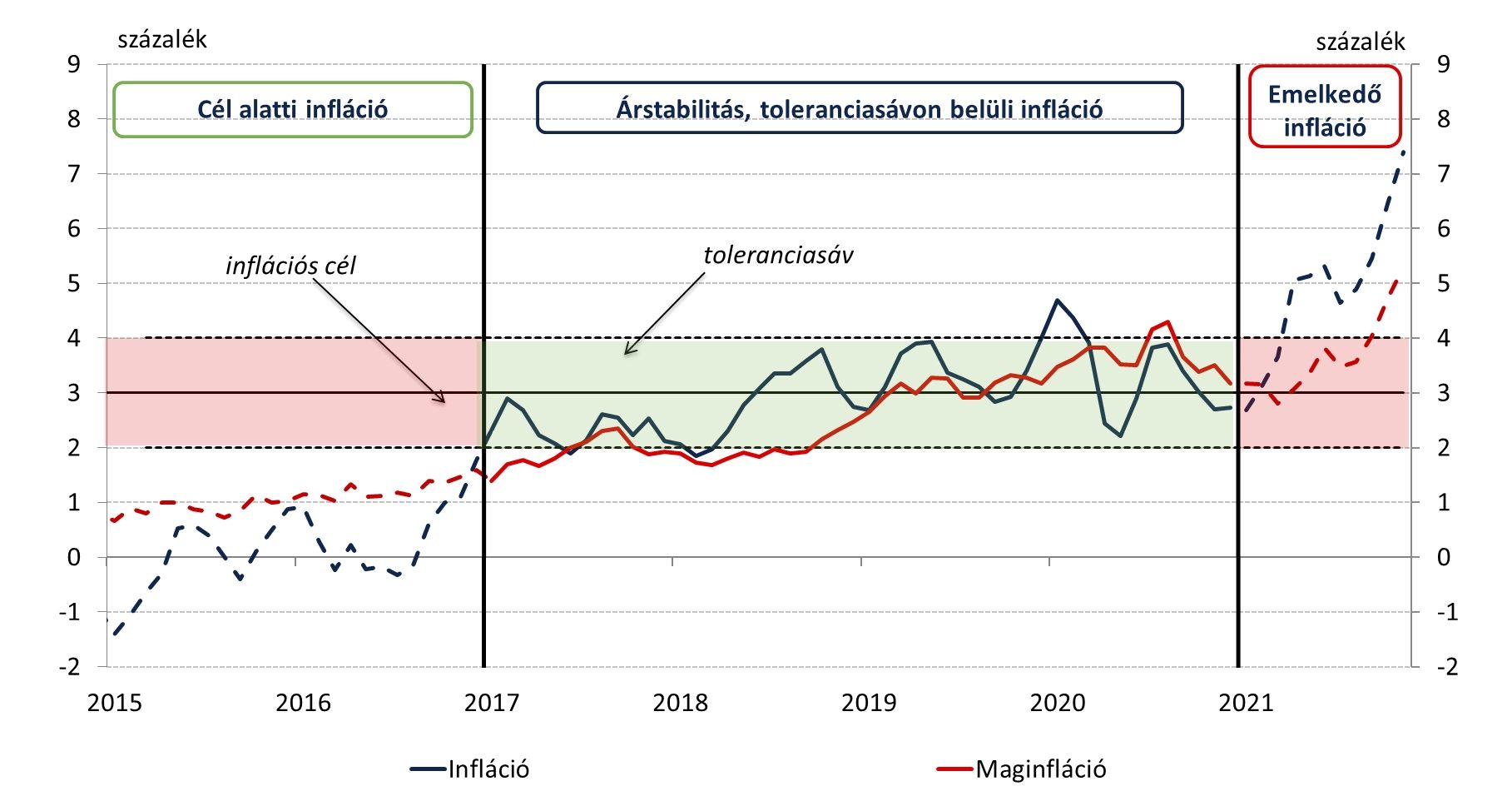

Az MNB monetáris politikájáról szóló írásaiban a szerző visszatérően felrója, hogy az infláció 2015 óta folyamatosan emelkedik. Első ránézésre valóban emelkedő pályát látunk, arról azonban a szerző egy árva szót sem ejt, hogy ez az emelkedés negatív tartományból indult, és az infláció a későbbiekben is a 3 százalékos jegybanki cél körül alakult. Ezért érdemes jobban a folyamatok mögé nézni! Az infláció alakulása szempontjából az elmúlt 6 év három szakaszra bontható.

A 2015-től 2017 elejéig tartó időszakban fokozatos refláció volt megfigyelhető: a negatív – és egyébként igen veszélyes – tartományból az infláció visszatért a jegybanki toleranciasávba. Valóban, ebben az időszakban a ráta folyamatosan emelkedett, de egyértelműen ez volt a szükséges és helyes irány: az inflációs célkövető jegybankoknak mindenhol az árstabilitási célként megjelölt inflációs ráta elérése és fenntartása az elsődleges feladata. A világban és kifejezetten Európában mindenki a defláció elkerülése ellen küzdött, és próbálta a 0 közeli tartományból a jegybanki célértékek közelébe terelni az inflációt. Pontosan ez történt ebben a két évben Magyarországon, amikor az infláció a célként kijelölt 3 százalékos szintre emelkedett.

1. ábra A hazai infláció és maginfláció alakulása

2017 januárja és 2020 decembere között – a Surányi által láttatott folyamatos emelkedés helyett – az infláció ott tartózkodott, ahol lennie kellett: az MNB toleranciasávjában. A számok magukért beszélnek: 48 hónapból 44 alkalommal az infláció a 3 százalékos cél körüli toleranciasávban mozgott, az időszak átlagos inflációja éppen 3 százalék volt és az áremelkedés üteme az eltelt hónapok felében a cél alatt, míg másik felében a cél felett tartózkodott. Az eredmények alapján nyugodtan mondhatjuk, hogy az időszakot – az inflációs célkövetés rendszerének 2001-ben történt bevezetése óta először – tartós árstabilitás jellemezte, és ezzel az MNB teljesítette elsődleges mandátumát. Az árstabilitás fenntartásánál kevés dolog tudja markánsabban jelezni, hogy az MNB az elmúlt évek során – elsődleges mandátumához hűen – nemzetközileg is kimagaslóan teljesített az inflációs célkövetés terén.

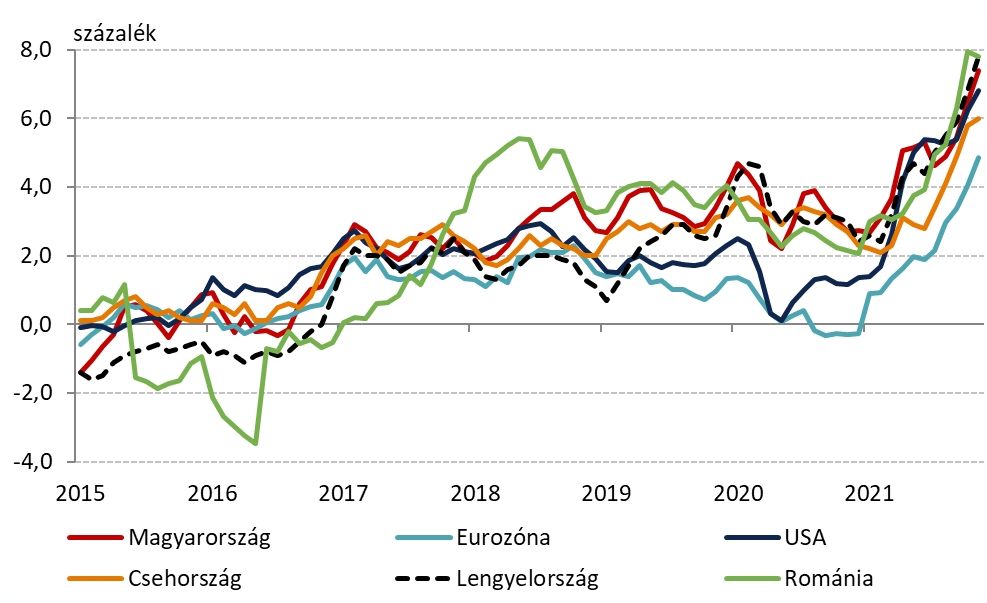

2016 után már egyáltalán nem importáltunk deflációt

Surányi visszatérően érvel azzal, hogy a fenti időszak árstabilitása csak azért jöhetett létre, mert „2016–19 között a belföldi inflációs nyomást jórészt ellentételezte a jelentős mértékben importált defláció a világból”. A tényadatok azonban másról árulkodnak. 2016 során még néhány hónapban előfordult ugyan, hogy az árindex negatív tartományba süllyedt külkereskedelmi partnereinknél (mint ahogy nálunk is), de jól látható, hogy a vizsgált időszakban a hazai infláció alapvetően együtt emelkedett a régiós árindexszel, de a nyugati országokéval, sőt az amerikaival is. Vizsgálataink alapján ráadásul a kapcsolat erőssége 2020 óta még növekedett is. Hogy mennyire nem volt már deflációs hatású a külső környezet, azt jól jelzi, hogy a Brent olaj ára a 2016-os 30 dollár körüli szintjéről 2018-ban már 80 dollárra emelkedett, de ugyanebben az időszakban kellett több mezőgazdasági termék esetében is nemzetközi áremelkedési hullámmal szembenéznünk. (Lásd pl. a 2018. decemberi Inflációs jelentés kapcsolódó keretes írásait.)

2. ábra Az infláció alakulása egyes régiós és fejlett gazdaságokban

2020. év eleji magas infláció okai

Surányi György érvelésének egyik sarokpontjaként gyakran hangoztatja, hogy a hazai infláció „2020 elejére, 4,7 százalékra emelkedett, anélkül, hogy bármilyen külső inflációs támogatás, vagy inflációs hatás érte volna a gazdaságot”, ami miatt már rég kamatot kellett volna emelnie a jegybanknak. A tények azonban itt is mást mutatnak. Ha valaki visszaemlékezik a 2 évvel ezelőtti hírekre, akkor felötlik benne, hogy akkoriban tombolt Európában és a világ más tájain is az afrikai sertéspestis, ami az élelmiszerárakra gyakorolt érdemi árfelhajtó erőt (a nem feldolgozott élelmiszerek árindexe 11,7, míg a teljes élelmiszer-infláció 7,7 százalékon alakult!). Ez nemcsak hazánkban, hanem a régió más országaiban is megemelte az inflációs rátát. Itthon ehhez járult még hozzá a dohánytermékek árait érintő jövedékiadó-emelés hatása is, 11 százalék fölötti dohánytermék-áremelkedést okozva. Ez a két – a monetáris politika hatókörén messze kívül eső – tényező együtt összesen a teljes árszínvonal-emelkedés közel felét magyarázta. 2020 első negyedévében, a koronavírus egyre növekvő árnyékában hatalmas hiba lett volna ezekre monetáris politikai szigorítással reagálni!

2021 elejétől egy újabb szakasz kezdődik: az infláció kilépett a jegybanki toleranciasávból. Erős meggyőződésünk, hogy ez a szakasz jellegében, tendenciáiban erőteljesen elkülönül a korábbi időszakoktól – és nem azok szerves folytatása, ahogy azt Surányi állítja. Hogy erről meggyőződjünk, érdemes itt is a számok mögé néznünk!

2021: Az infláció globális jelenség, a magyar infláció nem ritkítja párját…

Az infláció tavalyi megugrását illetően a szerző idézett írásában úgy fogalmaz, hogy „az importált infláció hatása … nem elhanyagolható…, ugyanakkor az sem állítható, hogy ennek meghatározó szerepe lenne”. Véleménye szerint sokkal inkább a hazai gazdaságpolitika döntései vezettek a mai magas rátákhoz. Legutóbbi nyilatkozataiban már számszerűsíti is állításait, mondván, a belső (kormányzat, ill. jegybank által okozott) hatások kétharmad arányban magyarázzák a hazai árak emelkedését. Meglátásait a maginfláció párhuzamos emelkedésével és az árfolyamgyengülés tovagyűrűző hatásaival igyekszik alátámasztani, hibásan (ld. később).

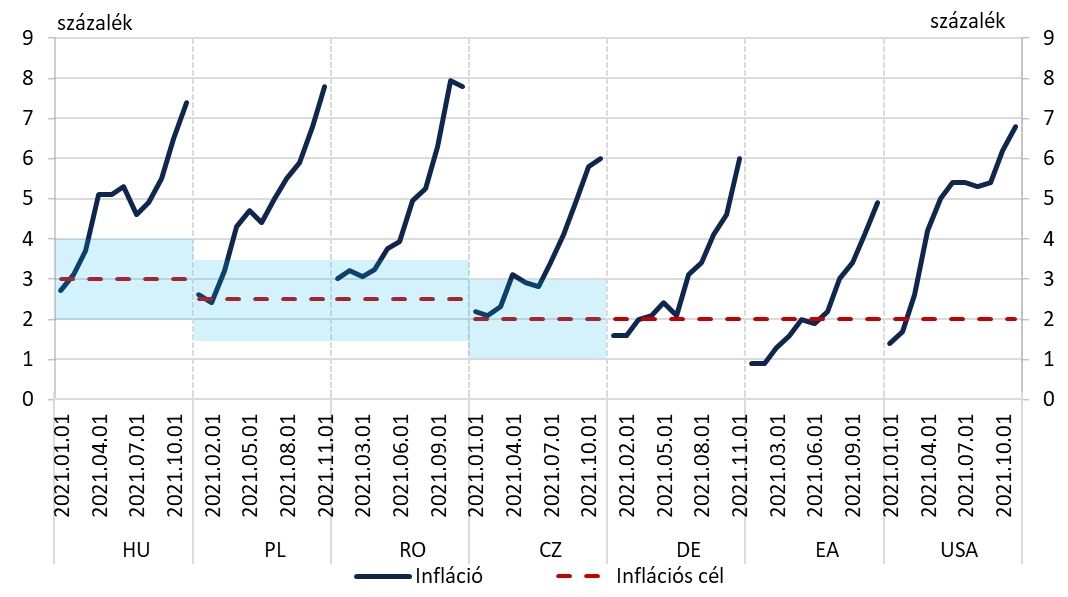

Bár a szerző utal arra, hogy az infláció globális jelenség, de a helyzetet ismertetve nagyvonalúan nem bocsátkozik számháborúba. Érdemes tehát elmondani, hogy a világ fejlett és feltörekvő országainak többségében hasonló megugrás volt tapasztalható: a régió több országában emelkedett 7 százalék fölé az inflációs ráta, de Németországban és az USA-ban is meghaladta a 6 százalékot (Németországban részben adóváltozások következtében). Az eurózónában szinte minden ország rátája jóval a jegybanki cél felett van: a gyors kilábalást felmutató balti országokban a ráta elérte a 8-9 százalékos szintet, de a súlyos adósságproblémák miatt korábban tartós deflációval küzdő Görögországban is 4 százalékkal emelkedtek az árak! Hazánkban azt várjuk, hogy a novemberi 7,4 százalékos szinten tetőzött az áremelkedés üteme – ezzel egyáltalán nem vagyunk kirívóak.

3. ábra Az infláció alakulása egyes régiós és fejlett gazdaságokban

A kormányzati intézkedések nem most, hanem a Bokros–Surányi-csomag idején fűtötték a hazai árindexet!

Surányi több helyen is sulykolni próbálja, hogy „az infláció kétharmadáért a kormány, illetve a jegybank felel”, míg az „nem állítható, hogy az eddig regisztrált inflációemelkedésében a külső tényezők játszanának meghatározó szerepet”. Mindezt egy roppant egyszerű, de legalább ennyire hibás módszertan alapján állítja: szerinte a maginfláció csak belső tényezőkhöz kötődik, ez pedig a teljes inflációnak épp a kétharmadát teszi ki, ebből pedig már egyenesen következik is, hogy ki és milyen arányban a hibás is mindezért. Ez az elnagyolt módszertan viszont az nem veszi figyelembe, hogy a maginfláció számos tételének (pl. nagy súlyú iparcikkeknek) árai külső piacainkon kerülnek meghatározásra.

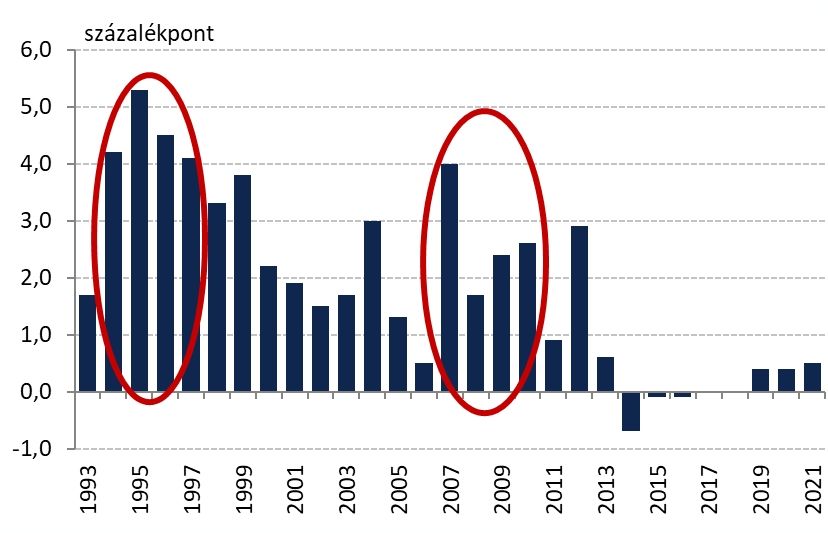

Érdemes tehát itt is megvizsgálni, mik is valójában a helyes arányok. Az MNB régóta számszerűsíti a kormányzati intézkedések inflációs hatását. Ez alapján elmondható, hogy az adóintézkedések, a szabályozott árak változása, stb. döntően a 90-es évek közepi Bokros–Surányi nevével fémjelzett csomag, valamint a 2000-es évek közepén végrehajtott elhibázott fiskális kiigazítások következtében emelték a hazai árdinamikát. Ezzel szemben az utóbbi években a kormányzat inflációs hatása elenyésző (ld. 4. ábra).

4. ábra: A kormányzati intézkedések közvetlen inflációs hatása 1993 és 2021 között

Ne becsüljük tehát alá a külső tényezők szerepét!

Míg a hazai folyamatokról hosszasan értekezik, Surányi nyilatkozataiban általában említés szintjén (vagy úgy sem) jelennek csak meg azok a – tipikusan külső, a hazai gazdaságpolitika által nem befolyásolható – tényezők, amelyek az árak globális alakulását valójában meghatározzák. A koronavírus-járvány okozta válságból való helyreállás, az ellátási láncok töredezettsége, az éves bázison hatalmas mértékben emelkedő nyersanyag- és energiaárak, a szállítási költségek megugrása mind-mind olyan tényező, ami a fogyasztói kosár egyre szélesebb körében érezteti hatását.

Jó példa erre, amikor a szerző konkrét számok ismertetése helyett azt állítja, hogy az MNB (tegyük hozzá, a többi jegybankkal együtt) „túldramatizálja” a nyersanyag- és energiaárak emelkedésének inflációs hatását. Nézzük meg tehát ismét, mit mutatnak a számok! Míg 2021 novemberében az éves infláció 7,4 százalékra emelkedett, addig ugyanezen időszak alatt a Brent olajár 86,7, a földgáz ára 490, a villamos energia ára pedig 340 százalékkal nőtt. Az ipari és mezőgazdasági nyersanyagok egy jó részének ára az elmúlt hónapokban már csökkenésnek indult, de a Bloomberg nyersanyagárindexe alapján még így is átlagosan közel 39 százalékkal álltak magasabban, mint tavaly novemberben. Mindezeken felül a szállítási költségek is drasztikusan megugrottak, a Kínából Európába tartó tengeri szállítás költsége egy év alatt több mint hatszorosára emelkedett. Ezeket a számokat látva talán érthető, hogy miért gondolja azt az MNB, hogy az infláció megemelkedésének döntő része külső tényezőkhöz köthető.

Almát almával hasonlítsunk!

A nyersanyagárak alakulásával kapcsolatban érdemes még rámutatni a szerző idézett írásának egy másik ellentmondásos érvelésére: bár inflációs számaink éves bázisúak, Surányi a folyamatokat értékelve a nyersanyagárak változását célravezetőbbnek látja hosszabb időhorizonton szemléltetni, mondván, hogy „az elmúlt év deflációs sokkját nem lehet reális bázisnak tekinteni” – így a 2019-es szintekhez viszonyítja az olajárak elmozdulását.

Az inflációban ugyanakkor a folyamatokat éves ráták alapján értékeljük, sohasem a két-három évvel ezelőtti szintekhez viszonyítva. Ha a mostani időszak megugró inflációjának okait keressük, akkor az ilyen gyorsan átárazódó tételnél egy eltérő összehasonlítási alap választása félrevezető gyakorlat. Ennyi erővel – időben „kicsit” messzebb visszarepülve – a Brent olaj 2008. júliusi 147,5 dolláros hordónkénti ára tükrében akár már nyersanyagáresésként is lehetne láttatni a folyamatokat. (Persze nyilván nem, a bázis önkéntes megválasztása nem indokolható…)

Valóban a forintgyengülés miatt ugrott meg a benzinár? A számok itt sem ezt mutatják…

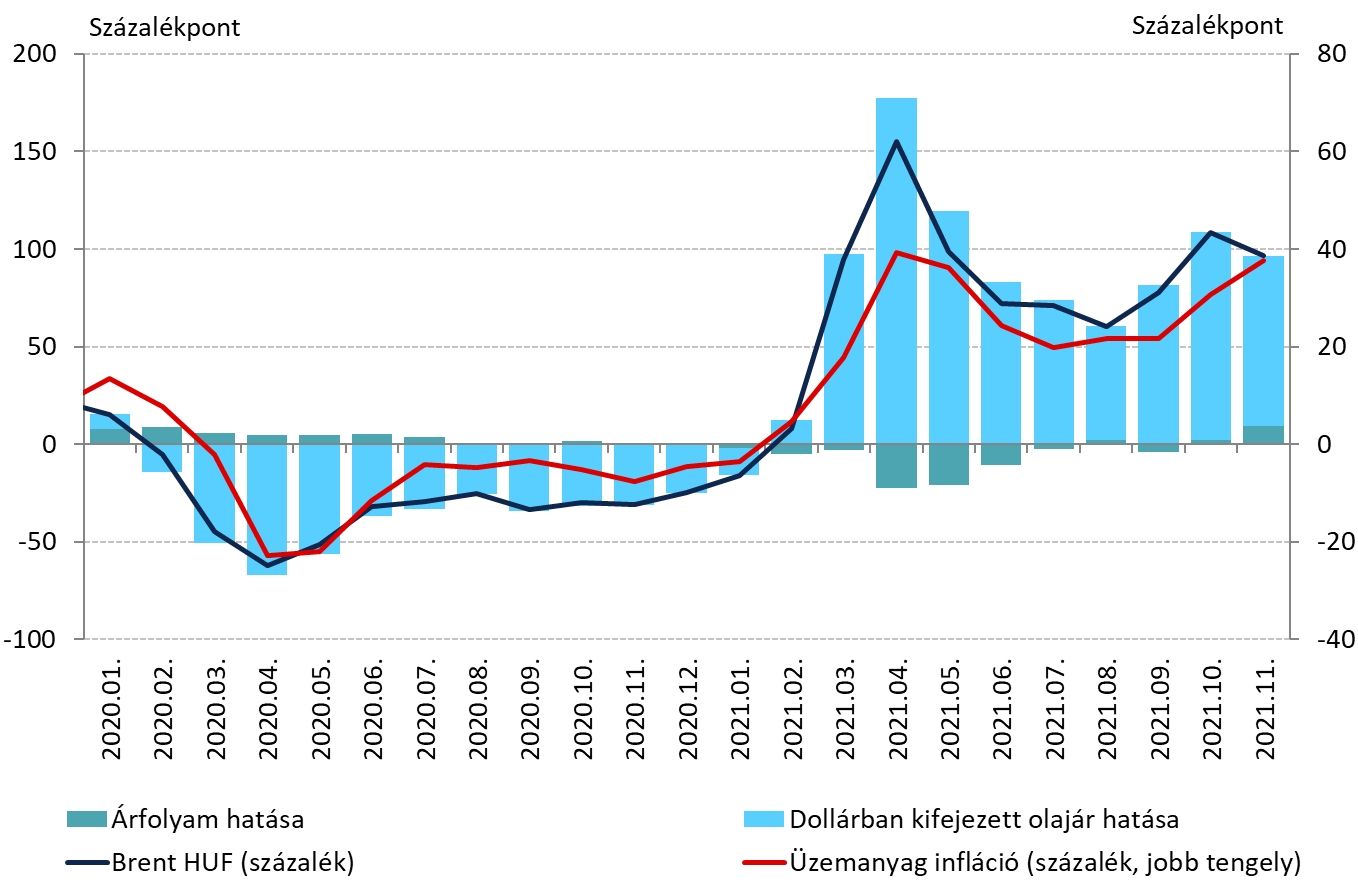

A benzinárak változásának magyarázata is erős korrekcióra szorul. Surányi idézett cikkében azt sugallja – ismét a háttérszámítások ismertetése nélkül –, hogy a forintárfolyam gyengülése markáns szerepet játszott az üzemanyagárak emelkedésében. Érdemes ennek is utánaszámolni!

A hazai benzinár alakulását leginkább az olajár forintban kifejezett árának változása befolyásolja. Utóbbit egyértelműen fel lehet bontani két tényezőre, amely megmutatja, mekkora arányban magyarázza az árváltozást az olajár alakulása, és milyen mértékben a dollár forinttal szembeni elmozdulása (az olajárakat a nemzetközi piacokon dollárban jegyzik). A 5. ábrán jól látható ennek a dekompozíciónak az eredménye: mivel a forint dollárral szembeni árfolyama (az euró-dollár keresztárfolyam alakulása miatt) egészen a tavalyi év szeptemberéig erősebb szinten volt, mint egy évvel korábban, a hazai deviza árfolyam-alakulása nemhogy fűtötte volna, hanem éppen csillapította a drasztikus olajáremelkedés hazai hatásait!

5. ábra A forintban kifejezett olajárak változásának dekompozíciója

Persze ettől még lehet azzal érvelni, hogy a forint árfolyamának erősítésével kompenzálható lett volna a nyersanyagár-emelkedés hazai hatása, bár számok nélkül meglehetősen félrevezető dolog ilyen érveket megfogalmazni. Mennyit is kellene erősödni ahhoz az árfolyamnak, ha az elmúlt évben minden hónapban (!) átlagosan közel 5 százalékkal növekvő olajár hatását kompenzálni lehessen? Nagyjából ugyanennyit, bőven 200 Ft/euró alá! Egy ekkora (tegyük hozzá: nyitott devizapiacon gyakorlatilag megvalósíthatatlan) erősödést talán már nem mernénk a szerző által megkívánt „józan határok közötti” elmozdulásnak tekinteni.

Természetesen kis, nyitott gazdaság révén az árfolyamcsatorna is hatással van a hazai árak alakulására, így a jegybank sem hagyhatja figyelmen kívül ezen tényezőt az infláció elemzése során. Az is kétségtelen, hogy a forint árfolyamának gyengülése az importtermékek emelkedésének irányába hatott, ugyanakkor, ha figyelembe vesszük az árfolyam-elmozdulás mértékét, valamint a fogyasztói árakba való begyűrűzésének nagyságára vonatkozó becsléseinket, elmondható, hogy nem ez volt a fő magyarázó tényező.

Természetesen az infláció alakulásában a belső keresleti tényezők is szerepet játszottak, csak nem akkora súllyal, mint amit Surányi sugall

Fenti érvelésünkkel természetesen egyáltalán nem akarjuk azt állítani, hogy a hazai tényezőknek nincsen szerepe az infláció emelkedésében. A dinamikus belső kereslet inflációemelő hatásai tetten érhetők, de messze nem olyan eltúlzott arányban, mint ahogy azt Surányi állítja. Becsléseink szerint az infláció megemelkedését eddig 80 százalékban külső tényezők okozták és csak 20 százalékban magyarázzák belső faktorok (lásd a 2021. decemberi Inflációs jelentés 3.2 keretes írását). Előretekintve, ahogy a korábbi alacsony nyersanyag- és energiaárak kiesnek a bázisból, ez az arány a hazai tényezők felé tolódik el. Éppen ezért kommunikálta az MNB már 2021 tavaszán, hogy nem szabad alulbecsülni az inflációs kockázatokat. Egyben jelezte, hogy amennyiben nem avatkozik be a jegybank, könnyen tartóssá válhat az árnyomás. Emellett ugyanezen – utólag egyértelműen helyes – helyzetértékelés alapján indította el a Magyar Nemzeti Bank az Európai Unióban elsőként monetáris szigorítási ciklusát.

A jegybank éles kritizálása közepette Surányi nem veszi észre, hogy az MNB épp az általa helyesnek gondolt úton jár

Surányi hitelességet és fokozatosságot sürget az infláció letörése érdekében, miközben az állampapír-vásárlások terén a hozamgörbét is figyelembe vevő, egy megadott menetrend szerinti kivezetést szeretne látni a jegybank részéről. Ezen elvárások megfogalmazásával a szerző viszont éppen az MNB válság utáni stratégiáját írja le. A magyar jegybank minden eszközével az infláció mérséklésére koncentrál. 2021 júniusától világos, szigorú monetáris politikai irányultságot képvisel, és mindent megtesz az árstabilitás elérése érdekében. Vegyük csak sorra ezeket!

Az MNB az elsők között, intenzív lépésekkel kezdte meg monetáris szigorítási ciklusát

Több hónapos kommunikációs előkészület után 2021 júniusában az MNB intenzív lépésekkel, havi 30 bázispontos ütemben indította meg kamatemelési ciklusát. Mind a szigorítás megindításának időpontja, mind pedig a kamatemelések üteme messze meghaladta az előzetes (a jegybanki kommunikáció előtti) várakozásokat. Erős elfogultság kell ahhoz, hogy valaki „megkésettnek” titulálja a ciklus elkezdését, hiszen ekkor még alig vagyunk túl a koronavírus-járvány addigi legerősebb, harmadik hullámán. A nyári hónapokban lezajlik a monetáris szigorítási ciklus első, proaktív szakasza: a rövid oldali kamatok jelentős megemelése mellett a jegybank érdemben előre lépett a válságkezelő eszközeinek kivezetésével is.

Surányi György a magyar jegybank bátortalan lépéseiről ír, itt azonban kénytelenek vagyunk rámutatni: az MNB a nyár folyamán az alapkamatot összesen 90 bázisponttal emelte 3 hónap alatt. A szigorítás ezen mértéke akkor is kiemelkedőnek számított, számos jegybank pedig a szigorítás megkezdése óta a mai napig nem lépett ennyit.

Teljesen racionális döntés volt a szeptemberi lassítás

Szeptemberben új szakasz kezdődött: miközben az MNB – az állampapír-vásárlások fokozatos csökkentésével és a likviditásbővítő swaptenderek megszüntetésével – tovább folytatta a válságkezelő eszközeinek kivezetését, havi kamatemeléseinek ütemét 15 bázispontra csökkentette. Utólag nagyon divatos ezt hibaként felhánytorgatni, de érdemes visszamenni kicsit az időben! Ekkor még a piac is másként gondolkodott: a szeptemberi Reuters-felmérés elemzői konszenzusa az év végére 2,1 százalék körüli kamatszintet és 3,6 százalékos (azaz a jegybanki toleranciasávba visszacsökkenő) átlagos 2022. évi inflációt várt. Még a gáz- és energiaárak rendkívüli elpattanása és az októberi olajár-emelkedési hullám előtt járunk, miközben egyes országok példáján már látszott, hogy a koronavírus-járványnak sajnos lesz őszi, negyedik hulláma is. Az MNB után a régióban még csak a cseh jegybank indította el szigorítási ciklusát, míg az EKB-t, valamint a Federal Reserve-t illetően mindenki csak találgatta, hogy ők mikor is kezdik meg az irányváltást. Úgy gondoljuk, hogy az akkori információs bázison, a bizonytalanságokat is figyelembe véve, a kamatemelési ciklus havi ütemben, de alacsonyabb lépésközzel történő folytatása – más szigorítási lépésekkel, az állampapír-vásárlások ütemének lassításával és a likviditásbővítő FX-swaptenderek leállításával kiegészítve – teljesen racionális döntés volt.

Markánsan emelkedő bizonytalanság közepette kell egyszerre kiszámíthatónak és rugalmasnak lenni

2021 őszén nagyon markáns változások álltak be mind a gazdasági, mind a pénzpiaci folyamatokban. A megugró energiaárak, a koronavírus negyedik hulláma, az ellátási láncok fokozódó zavarai mellett a feltörekvő piacokkal szembeni kockázatkerülés felerősödése is növelte a gazdasági és pénzügyi környezet bizonytalanságát. Nehéz nem egyetérteni a Bank of England vezető közgazdászának közelmúltbeli nyilatkozatával: ilyen időkben a jegybankoknak egyszerre kell kiszámíthatóan és rugalmasan reagálniuk a kihívásokra. Az MNB éppen ezt teszi.

Novemberben új szakaszba lépett a szigorítási ciklus: kétfrontos harcot vívtunk az inflációval

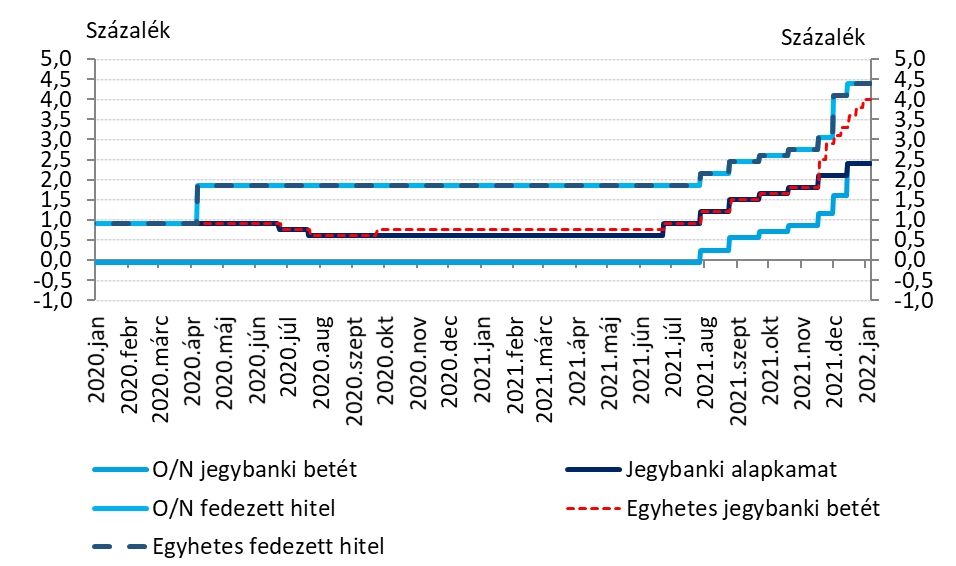

A megváltozó környezetre az MNB új stratégia bevezetésével reagált. A kiszámíthatóság és rugalmasság követelményének az MNB egy időben úgy kívánt megfelelni, hogy szétválasztotta egymástól a jegybanki alapkamat és az egyhetes betéti kamat alakítását.

A MNB egy kiszámítható alapkamat-emelési ciklussal az inflációs várakozásokat kívánja alakítani. Az inflációs várakozás makacs, lassan változó tényező, amit nem lehet néhány nagy lépéssel megváltoztatni. A jegybank ezért ragaszkodik – a nagy bizonytalanság közepette is – ahhoz, hogy egy kiszámítható alapkamat-emelési ciklussal reagáljon és ezért hangsúlyozza, hogy egy elhúzódó, alapkamat-emelési sorozatra számíthatnak a befektetők, ahol a lépések előre kalkulálható (havi) ütemezéssel történnek.

Ugyanakkor a jelenlegi környezetben a jegybank nem tekinthet el attól sem, hogy a kis, nyitott gazdaságokat potenciálisan milyen erőteljesen érinthetik a turbulens áru- és pénzpiaci folyamatok. Ezek a kockázatok rugalmas és gyors választ igényelnek. Ezt biztosítja az MNB egyhetes betéti eszköze, melynek kamatáról a jegybank heti tendereinek keretében dönthet, valós időben választ adva a piaci kihívásokra. A novemberi kamatdöntés óta a jegybank éppen ezen kockázatok erősödésére válaszul hét lépésben összesen 220 bázisponttal emelte az egyhetes betéti kamatát, és – a szükséges mozgástér megteremtése érdekében – aszimmetrikussá tette a kamatfolyosóját.

A régióban kimagasló mértékben, összesen több mint 300 bázisponttal emelkedtek a rövid oldali kamatok

Ebben a folyamatban tehát az alapkamat a várakozási csatorna menedzselésének eszköze, míg az egyhetes betét a rövid oldali kamatkondíciók befolyásolásának legfőbb instrumentuma. Ezen eszközök (és az eszköztár többi elemének) optimális kombinációja egyaránt azt a célt szolgálja, hogy a jegybank – elsődleges mandátumával összhangban – elérje és fenntartsa az árstabilitást.

A jegybanki elköteleződést jól mutatja, hogy lépéseink eredményeképp a kamatemelési ciklus júniusi megkezdése óta összesen 325 bázisponttal emelkedett az effektív kamatráta. Ez a régióban az egyik legmagasabb érték, Csehországban 350, Lengyelországban 215, míg Romániában 50 bázisponttal szigorodtak a kondíciók, miközben az USA-ban csak 2022 közepén, míg az eurózónában legkorábban csak 2023-ban várják a kamatemelési ciklus megindulását.

6. ábra: A jegybanki irányadó ráta és kamatfolyosó, valamint az egyhetes betéti kamat alakulása

Az MNB válságkezelő eszközeinek kivezetése szintén az infláció elleni küzdelem része volt

Érdemes kiemelni, hogy a jelentős kamatemelés mellett az MNB a válságeszközeinek kivezetésével is számottevően szigorított a monetáris kondíciókon. 2021 júniusában bejelentette a NHP Hajrá! program megszüntetését, júliusban kivezette a hosszú futamidejű fedezett repo facilitását. Augusztusban megkezdte az állampapír-vásárlások leépítését, szeptemberben megszüntette a forintlikviditást nyújtó swaptendereket, októberre pedig véglegesen kivezette az eszközt. Bár Surányi novemberi cikkének megírásakor még nem tudhatta, hogy az MNB december közepén lezárja az állampapír-vásárlási programját, de annak fokozatos, kiszámítható, a piaci stabilitás fenntartását figyelembe vevő leépítése már akkor is egyértelműen látható volt (ld. 8. ábra). Ezenfelül az MNB a decemberi kamatdöntő ülésen szintén döntött a Növekedési Kötvényprogramjának lezárásáról is.

Szó sincs tehát arról, hogy az MNB „a kamatemeléssel párhuzamosan több csatornán önfeledten tovább dönti a pénzt a gazdaságba”. Surányi szakmailag védhetetlennek tartja a magyar jegybank szigorításának ütemét és szerkezetét. Itt fontos kiemelni, hogy az MNB a szigorítást egy válságból való kilábalás során kezdte meg. A gazdaság újranyitása megtörtént, azonban a pandémiás helyzet visszatérése akkor és a mai napig is kockázatot jelent. Ezt figyelembe véve éppen az lett volna szakmailag védhetetlen, ha a válságkezelő eszközök nem megfelelő ütemezésű kivezetése visszájára fordította volna a gazdasági kilábalást, vagy pénzügyi turbulencia kialakulásához járult volna hozzá a hazai állampapírpiacon.

Látva az eredményeket, ma már elmondható, hogy mindegyik program kivezetése a lehető leggyorsabb ütemben történt. Voltak olyan eszközök, amelyek egy lépésben megszüntethetők voltak, de más programokat nem lehetett egyik napról a másikra leépíteni anélkül, hogy ne okozzanak – legalább egy részpiacon – túlzott felfordulást. Ez nem egyszerű feladat. Érdemes megnézni a Fed vagy az EKB előző évtizedbeli tapasztalatait, milyen nehézségekkel szembesültek ezek a – magyarnál jóval nagyobb mozgástérrel rendelkező – jegybankok a likviditásbővítő intézkedéseik kivezetése során.

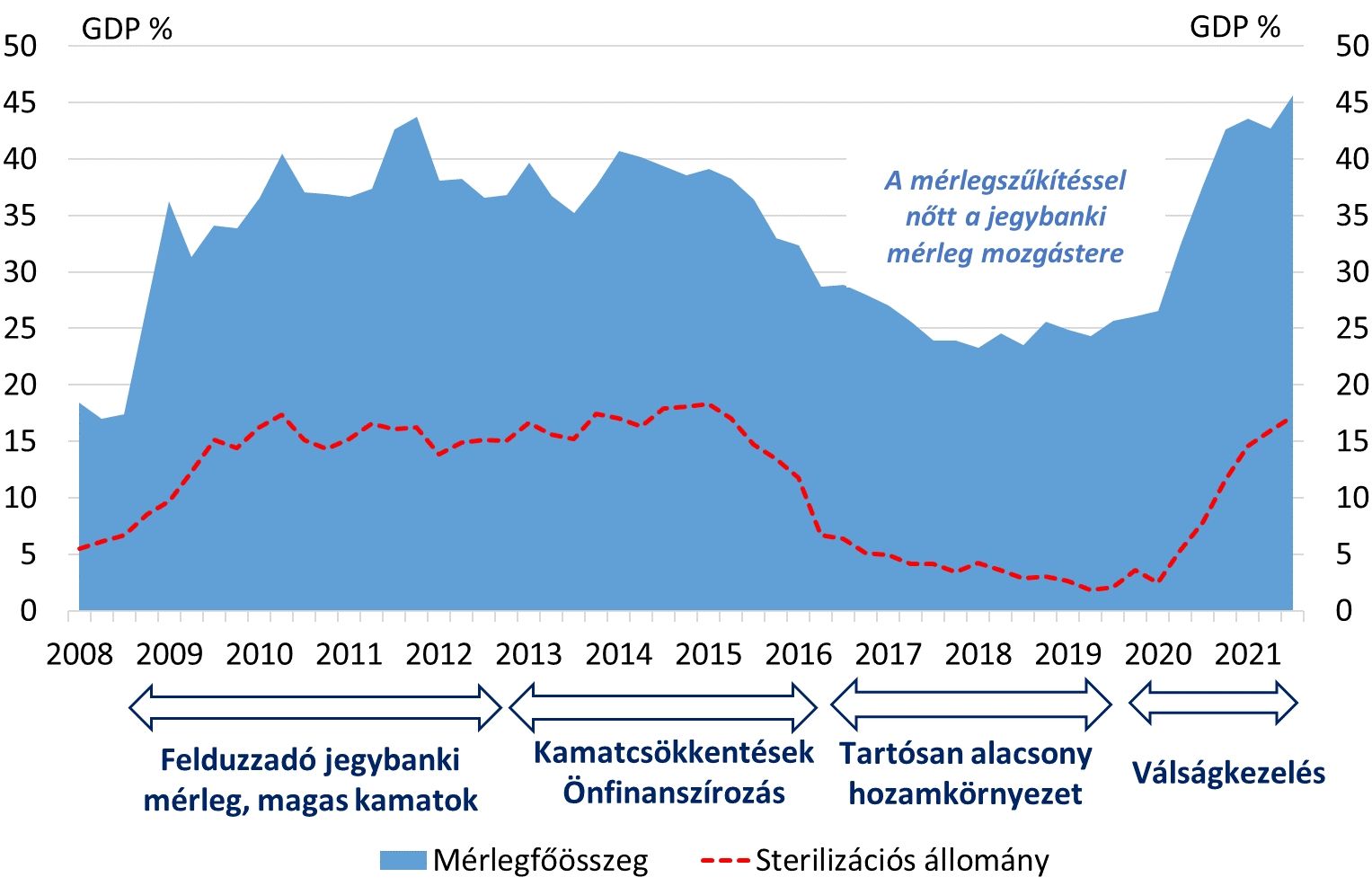

A modern pénzügyi rendszerben nem a likviditás mennyisége, hanem annak ára és a piaci kondíciókra gyakorolt hatása a meghatározó

Több helyen is átjárja Surányi érvelését az a gondolat, hogy a bankrendszerben lévő nagymértékű likviditási többlet miatt az MNB valójában nem is tud szigorítani. Kétségtelen tény, hogy a koronavírus-válság kitörése után az MNB a jegybankmérleg nagyfokú bővítésével reagált. Megvolt erre a mozgástere, hisz a válságot megelőző öt évben a jegybank konzisztens mérlegszűkítő politikát alkalmazva GDP-arányosan felére csökkentette mérlegfőösszegét, innen emelkedett vissza az arány a 2011–12-ben tapasztalt szintekre. Az sem vita tárgya, hogy az egyes likviditásbővítő lépések megtétele a monetáris kondíciók lazításának irányába hatott, hiszen épp ez volt a céljuk.

Ugyanakkor önmagában a mérleg nagysága nem kell hogy korlátot jelentsen a szigorításban. A válságkezelő eszközök kivezetésével már nincs olyan nem konvencionális intézkedés, ami a monetáris kondíciókat érdemben befolyásolná (talán a jegybank 25 586 milliárd forintos mérlegfőösszege mellett a 200 milliárd forintos keretösszegű Zöld Otthon Program általános monetáris kondíciókat lazító hatását tekinthetjük elhanyagolhatónak).

Amennyiben a bankrendszeri likviditás sterilizációja hatékony módon történik meg – és ez a jellemző –, a jegybank kamatemeléseinek hatása megjelenik mind a rövid, mind a hosszú oldali kamatokban. Hiába lehetett a korábbi programokból kedvező kamatozású finanszírozáshoz jutni, ezen források elapadása után az új piaci hitelek kondícióiban már érvényesülnek a magasabb kamatok. Természetesen, amennyiben a likviditás hatékony sterilizációja valamilyen akadályba (pl. időszakos banki limitkorlátokba) ütközik, akkor ez már hatással lehet a monetáris kondíciókra is. Az ilyen helyzetekre a jegybank már jó ideje a forintlikviditás nagymértékű, időben célzott kiszívásával reagál a negatív mellékhatások kezelése érdekében (vö. az MNB FX swappiaci intézkedéscsomagjával).

A likviditás mértéke tehát nem kell hogy bármilyen korlátot jelentsen a monetáris politika irányultságát illetően. Ezt két példa jól szemlélteti. 2011-ben, amikor a bankrendszeri likviditástöbblet GDP-arányosan még a mai szintnél is magasabban tetőzött, meglehetősen ritkán vádolták az MNB-t azzal, hogy túlságosan lazán tartaná a monetáris kondíciókat. Miközben 2018–19 táján, amikor a likviditástöbblet szinte eltűnt a rendszerből, nem hallhattunk olyan hangokat sem, amelyek a túlzottan szigorú monetáris politika kockázatára hívták volna fel a figyelmet.

7. ábra: Az MNB mérlegfőösszegének alakulása

Konklúzió

A 2020-as évek elején a világgazdaság modern kori történetének egyik legnagyobb és talán leggyorsabb lefutású sokkjának és kilábalásának lehettünk/lehetünk tanúi. Mind a válságkezelés során, mind a monetáris politikai normalizáció szakaszában számtalan, eddig nem látott kihívással szembesültünk. Ezek kezelésére nem voltak előre megírt receptek. Sőt, az is jól látszott, hogy a korábbi – akár csak az előző válságból származó – tapasztalatokat is újra kell gondolnunk, folyamatosan finomítva megközelítéseinket.

Szilárd meggyőződésünk, hogy a válságot az MNB gyorsan, hatékonyan és a sokrétű kihívásokra a megfelelő eszközöket alkalmazva kezelte. De ugyanennyire proaktívan reagált a tartós inflációs kockázatok megjelenésére: azzal, hogy az első jegybankok egyikeként kezdte meg szigorítási ciklusát; hogy az egyik legnagyobb léptékű kamatemelést hajtotta végre a hasonló helyzetben lévő régiós országok közül; hogy fél éven belül kivezette az összes válságkezelő intézkedését úgy, hogy azok lezárása nem okozott egyetlen részpiacon sem turbulenciát. Azt gondoljuk, hogy mindezzel messzemenőkig megfelelt elsődleges mandátumának: határozott, a pénzügyi stabilitást fenntartó lépéssorozatot hajtott végre az árstabilitás elérése érdekében.

Természetesen az infláció elleni küzdelem még nem ért véget! Ezért hangsúlyozza a Monetáris Tanács minden közleményének előretekintő üzenetében, hogy a monetáris szigorítás mindaddig folytatódik, amíg el nem érjük újból az árstabilitást.

A szerzők az MNB munkatársai

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.