késleltetett adatok

Viheti a szlovén NKBM bankot az OTP, nagy tervei vannak a hazai pénzintézetnek a szomszédban

Megkapta az utolsó engedélyt is a szlovén versenyvédelmi hatóságtól az OTP Bank az NKBM (Nova Kreditna Banka Maribor) megvásárlásához, amely a 2021. május 31-én aláírt szerződés lezárásához szükséges, így hosszú türelemjáték után Szlovénia második legnagyobb hitelintézete csatlakozhat az OTP csoporthoz.

A most megkapott engedély birtokában az adásvételi ügylet zárására várhatóan a következő napokban sor kerül.

Az OTP Bank 2019-ben lépett be a szlovén bankpiacra az SKB nevű hitelintézet megvásárlásával, és az azóta szerzett kedvező tapasztalatokra alapozva, valamint bízva az ország további fejlődésében hajt most végre újabb, nagyon jelentős befektetést.

Az ügylet lezárását követően megkezdődik az SKB és a Nova Banka egyesítése, ennek eredményeként betét- és hitelállomány alapján Szlovénia legnagyobb hitelintézete jön létre, és az OTP Bank immár a régió ötödik országában lesz piacvezető.

Az OTP nemcsak banki, hanem egyéb területeken is hozzá kíván járulni a szlovén gazdaság fejlődéséhez. Az Emonika néven ismert ingatlanfejlesztési projekt tervei a Természetvédelmi Minisztérium engedélyére várnak.

A Ljubljana központjában fekvő régóta elhanyagolt területen szállodát, lakásokat, bérirodákat és bevásárlóközpontot építene a bankcsoport, mintegy 85 ezer négyzetméter hasznos területen.

Az OTP 11 országban van jelen, és az NKBM megvásárlása után is tovább terjeszkedik, jelenleg a régión kívül, Üzbegisztánban készül lezárni egy akvizíciót.

A csoportnak 33 ezer munkatársa van, a hálózata több mint 1400 fiókból áll, az ügyfelei létszáma megközelíti a 16 milliót.

A tavaly szeptemberi adatok alapján a bankcsoport mérlegfőösszege meghaladja a 80 milliárd eurót, amit a Nova Banka megszerzése több mint 10 milliárddal növel.

Egyértelműen kedvezőnek minősítették a hírt az Erste Bank elemzői, akik szerint ugyan

a vételár nem publikus, ám valószínűleg 1 milliárd euró közelében lehet,

mivel e körül alakul a felvásárolt bank könyv szerinti értéke is. Az NKBM valamivel 10 százalék fölötti tőkemegtérülést tudott felmutatni az utolsó elérhető, 2021-es adatok alapján.

Az új leány mintegy 40-45 milliárd forinttal, azaz cirka 150 forinttal növelheti az egy részvényre jutó eredményt idén, szinergiák nélkül.

Szinergiák azonban az elemzők szerint lesznek, hiszen az új szerzemény SKB bankkal való fúziója is várhatóan pozitív energiát szabadít fel, ami tovább növelheti az együttes eredményt. Ez idén nagyjából 65-70 milliárd forint lehet a két szlovén bank esetében - teszik hozzá.

Az Erste kiemeli, hogy az OTP csoporton belül a szlovén leány válhat a magyar és a bolgár divízió mellett a harmadik legnagyobb profittermelővé.

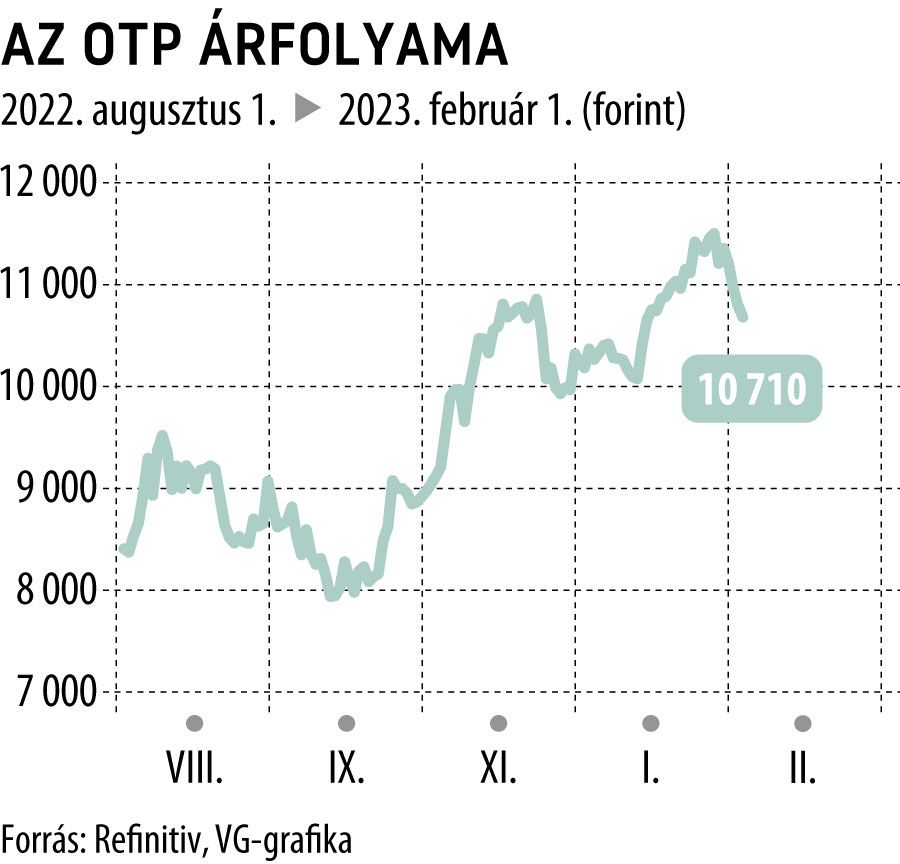

Az OTP részvényárfolyamát a hír megjelenése az első félórában nem igazán mozgatta meg, délelőtt 11 előtt néhány perccel a kurzus a keddi záróértékéhez mérten 1 százalékkal, 10 720 forintra csökkent.

Szabad az út az OTP előtt a szlovén NKBM bank felvásárlásáhozAz egyik legnagyobb állami tulajdonban lévő hitelintézet eladásával Szlovénia teljesítette az Európai Bizottságnak tett ígéretét. |

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.