Az elmúlt időszakban tovább fokozódott az inflációs nyomás a fejlett a világban. A januári amerikai infláció a várakozásokat meghaladóan 7,5 százalékra, míg az euróövezetben 5,1 százalékra emelkedett. Bár hónapokkal korábban még a jegybankok átmenetinek értékelték az inflációs nyomást, mára azonban egyre inkább bebizonyosodni látszik, hogy

a magasabb infláció akár a vártnál tovább velünk maradhat.

Ennek oka elsősorban a vírus után gyorsan helyreálló munkaerőpiac, az emelkedő bérek és az erős kereslet, de nem szabad elfelejteni azt sem, hogy az ellátási láncok még mindig nem álltak helyre. Utóbbi akkor is igaz, ha a mostani amerikai jelentési szezonban már néhány vállalat enyhülésről számol be. Eközben a gazdasági növekedés továbbra is erős a fejlett világban.

Az emelkedő infláció hatására a Fed és az EKB hangneme is egyre szigorúbbá vált. A Fed kötvényvásárlási programja márciusban véget ér, a piaci árazások alapján idén év végére 1,5 százalékig emelkedhet az alapkamat (6-7 kamatemelés) és már akár idén elkezdődhet a Fed mérlegének a leépítése is. Az EKB esetében januárban hirtelen irányváltás következett. Míg a decemberi ülésen Lagarde elnökasszony szinte kizárta a kamatemelés lehetőségét 2022-ben, addig a januári ülésen már sokkal inkább elképzelhetőnek tartotta azt, és a piac akár kötvényprogramok teljes kivezetését sem tartja elképzelhetetlennek.

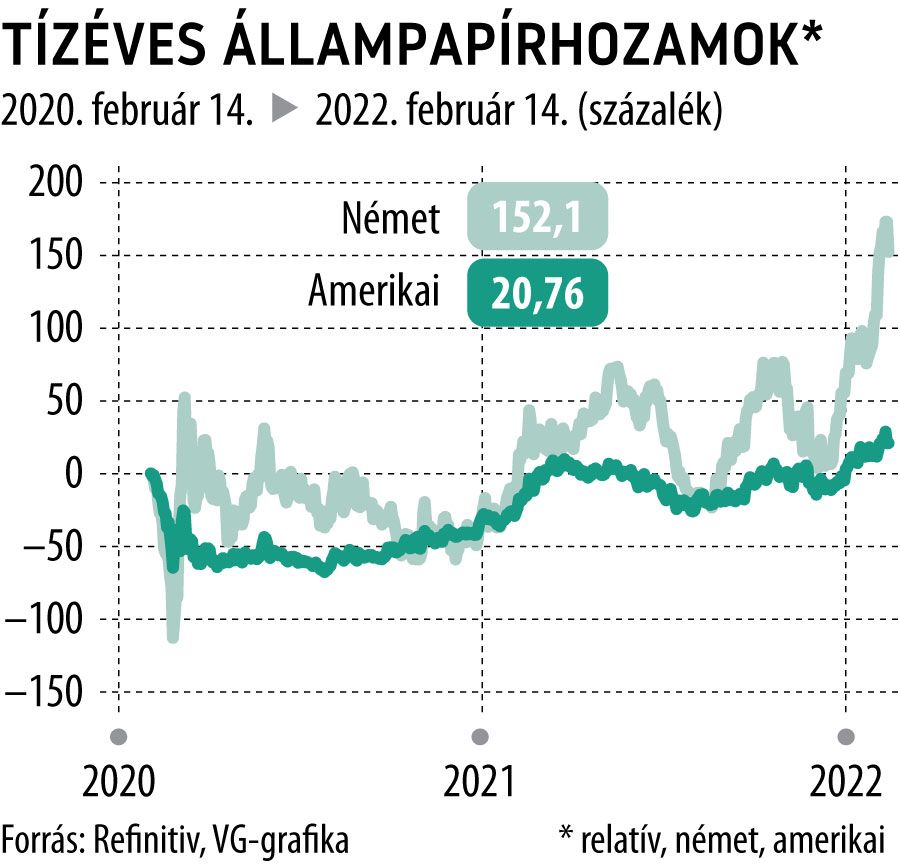

A fentiek hatására az amerikai és német kötvényhozamok érdemi emelkedést tudhattak maguk mögött február közepéig. A 10 éves amerikai és német állampapírok hozama közel 40 bázisponttal emelkedett. Ugyanakkor a mostani amerikai 2, és német 0,2 százalék körüli hozamszintek érdemben elmaradnak a vírus előttiektől, pedig abban az időben a növekedés és az infláció is sokkal alacsonyabban tartózkodott. Azonban a vírus hatására megnövekedett adósságszintek miatt túl sokáig, túl magas kötvényhozamokat feltehetően egyik jegybank sem szeretne hosszú távon. A fentieket figyelembe véve az amerikai és a német hosszú hozamok érdemi emelkedésére még bőven van tér. Az amerikai hozamok esetében a 2,5-3 százalékos szintek tűnhetnek rövid távon reálisnak, míg a német hozamok esetében 0,8-1 százalék körül alakulhatnak a hozamok.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.