Korai még a dollár gyengülésre fogadni

Ismét stabil támasznak bizonyult az 1,05-ös szint az euró/dollár piacán, hétfőn hajnalban egészen pontosan eddig a szinti erősödött az amerikai deviza, majd fokozatosan távolodni kezdett, vagyis erősödésbe váltott az euró. Az ING Bank hétfői elemzése szerint alapvetően három tényező mozgatja most az euródollár piacát. Az egyik legfontosabb indikátor az amerikai jegybank szerepét betöltő Federal Reserve (Fed) kamatemeléseinek az ütemezése, vagyis, mekkora léptékben reagál a központi bank a 6 százalék fölé szökő maginflációra – elemzők 3,25 százalékra várják a kamatemelési ciklus végén (jövőre) a kamatlábat.

Az ING szakértői szerint az éves infláció áprilisban már a márciusi 8,5 százalék alatt maradhat, ennek ellenére a Fed aligha vált kevésbé szigorú hangnemre, így pedig veszélyes lehet a dollár gyengülésére bazírozni. A második tényező az ukrajnai háború következtében a kontinensre leselkedő stagfláció kockázata, a harmadik pedig Kína zéró-Covid stratégiája. A dollár nem csupán az euróval szemben, de szinte valamennyi vezető devizához képest erősödik, a dollárindex 2002 óta a legmagasabb szinten áll, hétfőn 104 pont fölé került. A mutató akkor emelkedik, ha a dollár erősödik a kosárban lévő hat devizához (az 57 százalékos súllyal szereplő euróhoz, illetve a jenhez, a fonthoz, a kanadai dollárhoz, a svéd koronához és a svájci frankhoz) képest.

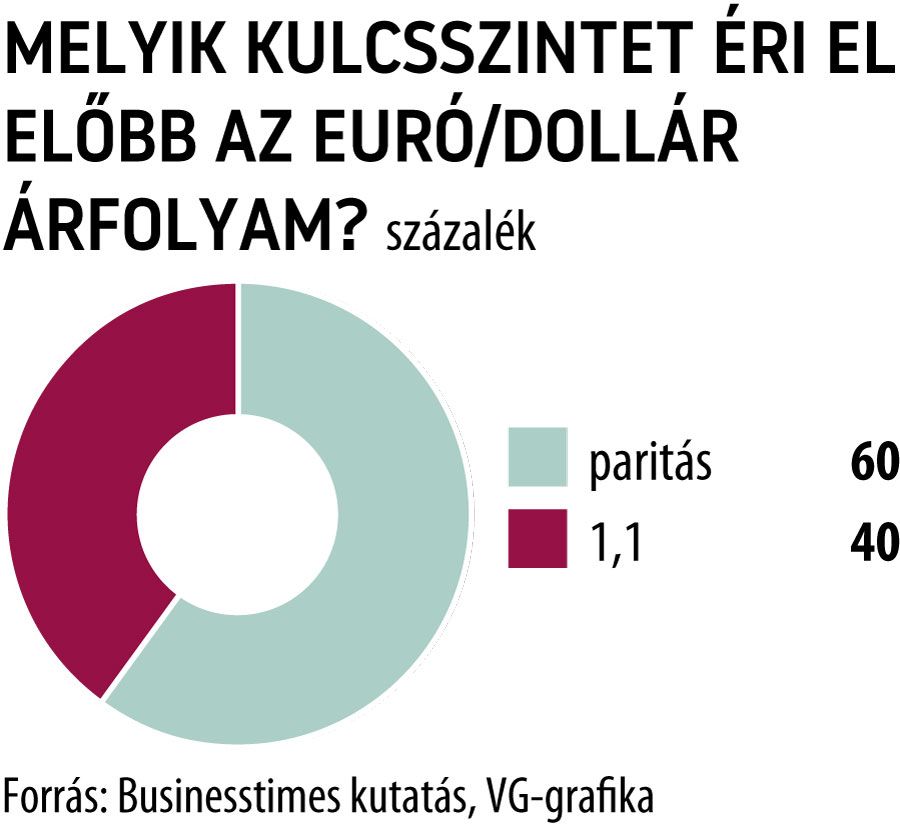

Sándor Dávid, az OTP Global Markets vezető befektetési stratégája a VG-nek az euró/dollár árfolyam alakulásával kapcsolatban azt mondta, hogy a piacon jelentős dollár long pozíciókat halmoztak fel a befektetők és az 1,05-ös szint esetleges áttörésével az alatta lévő erős támaszok (1,037-nél és 1,025-nél) megállíthatják a dollár erősödését, ugyanakkor nem láthatók jelei a tartós fordulatnak, magyarán a dollár gyengülésének. A szakértő szerint a jelek szerint rövid távon továbbra sem veszélyezteti semmi a dollár erősödő trendjét, ha az euró/dollár a következő hetekben esetleg 1,07-ig emelkedne, az is csak korrekciónak lenne tekinthető. A szerdán érkező amerikai inflációs adat ugyanakkor megmozgathatja a dollár piacát, Sándor Dávid úgy véli, inkább a vártnál alacsonyabb adat okozna markánsabb kilengéseket.

Jelenleg a piaci szereplők zömmel a Fed kommunikációja alapján változtatják a dollár kitettségüket, az Európa Központi Bankra kevesebb figyelem irányul – mondta a szakértő - hozzátéve, az amerikai deviza és az euró közötti kamatkülönbözet tágulása is dollárerősítő hatású, ahogy az erősödő kockázatkerülő üzemmód is a piacokon, Európában pedig a gazdasági növekedéssel kapcsolatos kockázatok emelkedése (az olajembargó esetleges bevezetése miatt) állíthatja meg az euró erősödését.

Az év elejétől az amerikai fizetőeszköz 7,5 százalékkal erősödött az euróhoz képest, ebben jelentős szerepe volt a 10-éves amerikai államkötvény emelkedő hozamának : az év eleji 1,5 százalékról mostanra az 3,2 százalék közelébe került. Az OTP GM szakértője szerint az év eddig eltelt hónapjaiban történelmi léptékű kitárazáson vannak túl a kötvénypiaci befektetők. Az irányadó kötvény egyensúlyi hozama 2,5-3 százalék között lehet, az elmúlt hónapokban viszont annyit romlott az inflációs környezet, hogy ennél magasabbra nőtt a hozam. Nem is valószínű a trend megfordulása, arra vélhetően a Fed-kamatemelési ciklus végéig várni kell – mondta Sándor Dávid.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.