Miért olyan erős a BUX, s mi következik ebből?

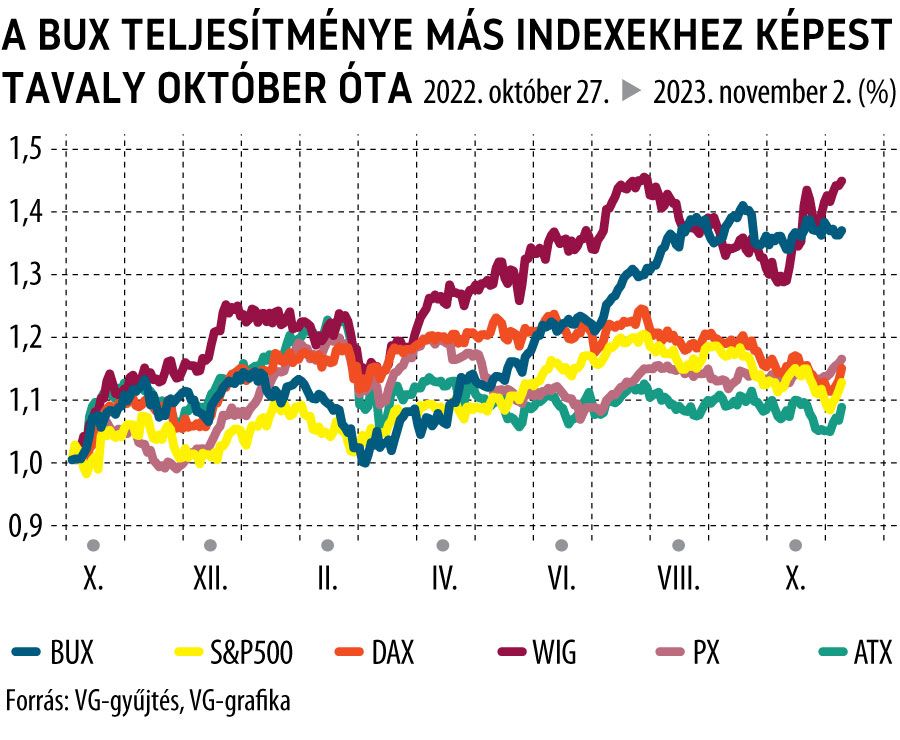

Az idei évben jól teljesít a magyar részvénypiac. Az elmúlt egy év alatt 37 százalékot emelkedett, de ez is valójában idén március óta következett be. Akkor elég gyors tempóban zárkózott fel a világ többi indexéhez, s aztán a nyár folyamán, július végétől le is hagyta azokat. Egyedül a varsói index tudott befogni, sőt megelőzni minket, a választások utáni megnövekvő EU-s pénzek kiszabadulásának reményében. Így a WIG index beelőzött az elmúlt hetekben, s az elmúlt egyéves teljesítménye már 45 százalék környékén jár.

Ami szemebtűnő, hogy miközben a többi piac alapvetően csökkent, a BUX szinten tudott maradni. Ez pedig relatív erőt jelent, amely a későbbiekben akár komoly emelkedést is tud hozni, ha a piaci hangulat jobbra fordul.

Jogos a kérdés. Miért is vagyunk felülteljesítők, s miért nem megy jobban a magyar piac, ha már a világ felfedezte értékeinket?

· Magyarországon kamatcsökkentés van, míg a világban most ér véget a kamatemelés (a lengyeleket kivéve). Ráadásul a kamatcsökkentés megindulásának ténye éppen márciusban jött a köztudatba. Ez pozitív.

· Plusz, szintén március környékén tudatosulhatott bennünk, hogy megúsztuk a telet. S az is világossá válhatott mindenki számára, hogy nagy valószínűséggel egy jó darabig már nem látunk olyan hatalmas gázárakat, mint tavaly év végén. Ez pedig az egyensúlyi helyzetünkön sokat javíthat és javított is. (Külkereskedelmi egyenleg és folyó fizetési mérleg.)

· Jövőre, sőt már mostanában megjöhet a gazdasági növekedés. Ez akkor lesz tényleg igaz, ha netán az uniós pénzek is megérkeznek. Az elmúlt hetek hírei és mind a két fél nyilatkozatai alapján ennek megnőtt az esélye. Akár már novemberben megindulhat a pénzáramlás a magyar fél szerint, de a piac már szkeptikus ezzel kapcsolatban. Így inkább óvatosak a befektetők, kivárnak; a részvénypiacok amúgy is korrekciós fázisban vannak, voltak a legutóbbi időkig.

· A vállalati profitok rekordértéken vagy annak közelében vannak, s további javulás várható az elkövetkező években, de legalább hasonló magas szinten maradhatnak ezek a mutatók.

· Mindeközben a magyar piac nagyon olcsónak tekinthető historikus kontextusban.

· A kormány stratégiát váltott. A gazdasági növekedés érdekében elengedi, illetve csökkenti a különadók legalább egy részét. Ez mindenkinek, a kormánynak és a cégeknek (na meg a lakosságnak) is az érdeke.

Vagyis ahhoz, hogy meginduljon egy komolyabb emelkedés a részvénypiacon, elsősorban a következők legalább valamelyike kellene:

· A világ piacainak megnyugvása. Ehhez a kötvények medvepiacának kellene véget érnie, ami már közel lehet.

· Az EU-s pénzek áramlásának megindulása, aminek, mint az előbb már említettük, jó esélye van cirka egy hónapon belül.

· Nyilván a háború (háborúk) véget érése is sokat segítene az összes piac tekintetében.

A magyar és a régiós piacok is a szokásos előremutató P/E-értékeltségük mintegy felén forognak jelen pillanatban. Ez a magas hozamkörnyezet és a relatíve magas kockázati prémiumok miatt van. De hogy számokat is mondjunk. A BUX 5,5-es előremutató P/E-rátán forog, miközben az elmúlt 20 év átlaga 9,75. (Az elmúlt 20 évben adott volt sok minden ahhoz, hogy jó átlag legyen.) A régióban a PX és a WIG index 8 körüli értékeltséggel forog, miközben a sok éves átlag 11 fölött van. Vagyis a régió is relatíve alulértékelt, de nem annyira mint a BUX.

A magyar részvények közül egyelőre egyik blue-chip sincs történelmi csúcson, s a BUX is ez alatt az érték alatt van. Egy egészséges emelkedés pedig általában úgy néz ki, hogy az index úgy megy új csúcsra, hogy van egy vagy több vezető részvény, ami történelmi csúcsokat üt. Erre rövid távon a Richter az egyik legesélyesebb részvény, míg hosszabb távon ilyen például az OTP, de a Mol részéről sem lehetetlen a dolog. A Magyar Telekom – még ha nagyon jónak tartjuk is – azért jóval messzebb van ettől.

Ha pedig a piac értékeltségét nézzük, s annak esetleges visszatérését a korábbi normál szintre, akkor egy sima számítással egy hihetetlennek tűnő, 100 ezer pontos indexértéket kapunk! (BUX * PE sok éves átlag/PE most). A lengyel piac pedig az elmúlt hetekben jó példát mutatott.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.