késleltetett adatok

Még zöldebb a szomszéd fűje az állampapírpiacon?

A két éve kitört orosz–ukrán háború jelentős gazdasági hatásai közül a befektetők leginkább az infláció drasztikus emelkedése miatt törhették a fejüket. Ennek kordában tartására a nemzeti jegybankok alapkamat-emelési ciklussal reagáltak, hogy visszafogják a fogyasztói és a vállalati költekezést, így az általános keresletcsökkenés révén enyhítsék az árnyomást a gazdaságban.

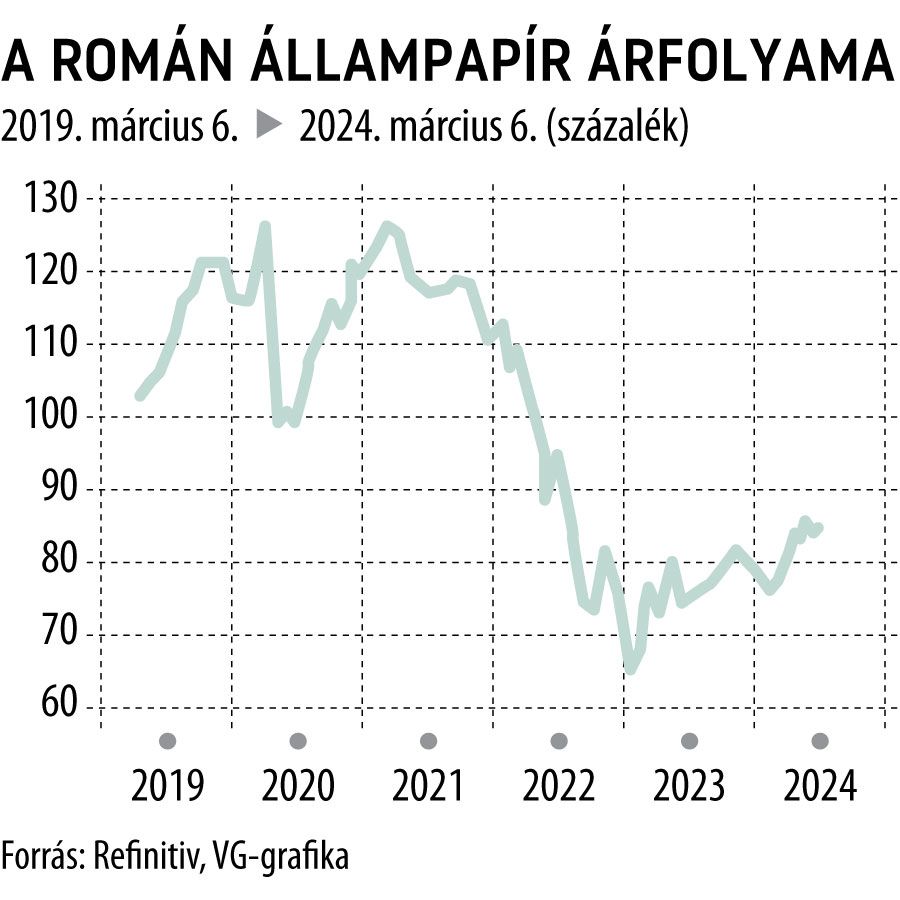

Ez a folyamat a régió állampapírpiacain komoly nyomokat hagyott, de most nem a sokszor emlegetett hazai állampapírokat vizsgálnám meg, hanem a magyar befektetők által kevésbé ismert román állampapírpiaccal kapcsolatban emelnék ki lényeges információkat. Véleményem szerint a román államkötvények igen attraktív célpontok lehetnek azoknak a befektetőknek, akik szeretnék megragadni a jegybanki alapkamat idei évben várható csökkenése által generált kötvényárfolyam-emelkedést.

A román piac egyik legfontosabb komponense a Fekete-tengernél létesített erőmű, amelynek segítségével Románia energiafüggetlen országgá válhat a közeljövőben. Ezen túlmenően a befektetők értesülhettek arról is, hogy a román tőkepiacot tervezik felvenni az MSCI World Emerging Markets indexbe. E tényezők együttes hatásaként a román tőkepiac hitelminősítési besorolása BBB mínusz szintről felértékelődhet a jövőben, ami árfolyamfelhajtó hatással lehet az ország államkötvényeire.

A kamatcsökkentési ciklusra reagálva a kereskedőknek célszerűbb a hosszabb futamidejű értékpapírok közül választaniuk a magasabb hozam reményében, hiszen ezek az értékpapírok, a durációból adódóan markánsabban reagálnak a piaci fundamentumok változásaira.

Ilyen például az euróban denominált, 2018. október 4-én kibocsátott és 2039-es lejáratú, névértéken 4,125 százalékos kuponnal rendelkező román állampapír vagy az egy éve, 2023. január 5-én kibocsátott és 2053-ban lejáró, amerikai dolláros, 7,625 százalékot fizető államkötvény. Az előbbi az 1000/1000 eurós kereskedési mennyiségi limitnek köszönhetően elérhető a kisbefektetők számára is. Ráadásul jóval a névérték alatti árfolyamon: az OTC-piacon a jelenlegi árfolyamon 5,74 százalékos évesített lejárati hozamot realizálhatnak vele a befektetők. A 2053-as lejáratú állampapír kereskedési mennyisége 2000/2000 dollár, ezt jelenleg a másodpiacon 110 százalékos árfolyamon lehet megvásárolni, amelyhez 6,82 százalékos hozam párosul.

Mindkét esetben fontos megjegyezni, hogy nem szükséges lejáratig tartani az értékpapírokat, ugyanis megfelelő likviditásuknak köszönhetően a futamidő alatt az aktuális piaci árfolyamukon bármikor értékesíthetők.

Hangsúlyoznám továbbá, hogy a megfelelő diverzifikáció, az eszközallokáció és az egyéni kockázatvállalás figyelembevétele kiemelt fontosságú a befektetési portfóliók összeállításában és kezelésében.

A témában korábban készült podcast:

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.