késleltetett adatok

Mi lesz veled, forint?

Az elmúlt hetekben elszoktunk már attól, hogy a forint árfolyama gyengülni is tud, minden bizonnyal ezért okozott jókora ijedelmet a múlt hét második felének ütemes forintleértékelődése. Az euróval szembeni kurzus a hét végére megközelítette a 390-et, lényegesen eltávolodva a 370 körüli szintektől, ahol már egy jó ideje stabilan tartózkodott. A gyors leértékelődés ismét rávilágított arra, hogy – magas kamatok ide vagy oda – a kockázatérzékelés változása esetén mennyire törékeny is tud lenni a hazai deviza.

Ahogyan ilyenkor általában lenni szokott, gyorsan megkezdődött a gyengülés okainak firtatása. Több olyan tényezőt is lehetett azonosítani, amely a gyors fordulatot előidézte, igazából azonban egyik sem meggyőző magyarázat arra, hogy miért pont most korrigált az árfolyam. Egyrészt szóba kerültek a fiskális politika problémái, a magas deficitadatok, amire a hónap elején a KSH által publikált, a kormányzati szektor első negyedéves helyzetét bemutató gyorstájékoztató ismét rávilágított. Ennek a statisztikának azonban nem feltétlenül kellett volna az újdonság erejével hatni a piacra, hiszen az államháztartás első negyedéves jelentős mértékű finanszírozási igényére az MNB pénzügyi számlái már május középén rámutattak. Emellett a Pénzügyminisztérium által minden hónapban publikált pénzforgalmi alapon készülő költségvetési statisztikák is folyamatosan mutatják, hogy a kumulált hiány ütemesen közelíti az éves előirányzatot. A problémás költségvetési helyzetben így ismét előtérbe került, hogy a befagyasztott EU-s pénzekhez sem kerültünk sokkal közelebb az eltelt időszakban, miközben a nemzetközi piacokon a vezető jegybankoktól érkező, további monetáris szigort ígérő üzenetek borzolták a kedélyeket (hiszen a korábban gondoltnál magasabban tetőző fejlett piaci kamatok csökkentik a forint javára szóló kamatelőnyt). Ezeknek a híreknek a hatására sokan dönthettek úgy, hogy még a péntek esti piaczárás utáni S&P-felülvizsgálat eredményének bejelentése előtt zárják a pozícióikat, attól tartva – bár ennek nem volt nagy valószínűsége –, hogy a hitelminősítő valamilyen negatív irányú lépest tesz.

Fundamentálisan nézve azonban nem történt semmi rendkívüli.

Az euróval szemben 370-nél is erősebb forint már inkább túlértékeltnek tűnt, s talán időszerű is volt némi korrekció.

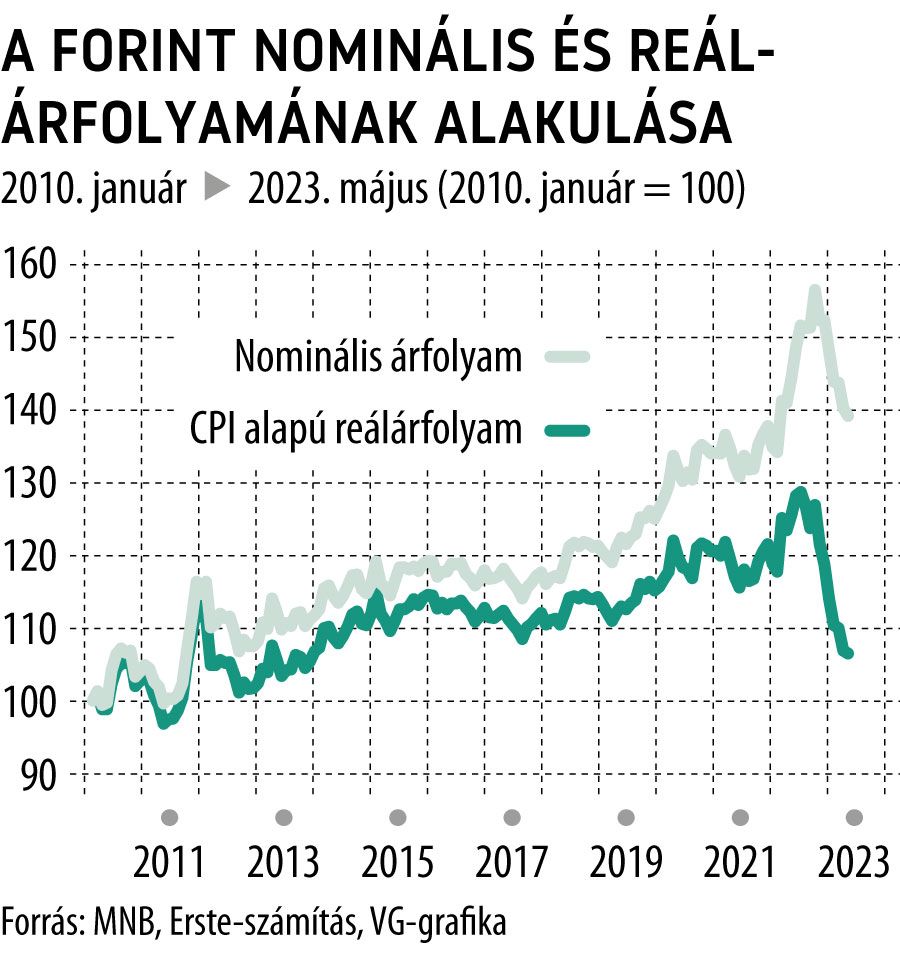

A gyors nominális forinterősödés és a jelentős hazai inflációs különbözet hatására ugyanis a forint reálárfolyama nagyjából a 2012–2013-as szintre került az idén tavasszal, nem véletlen, hogy a reálgazdaság exportorientált szereplői mostanában már a túl erős forint miatt panaszkodnak.

A legutóbbi Makrogazdasági kitekintőnkben egyébként az euró-forint árfolyamot a 370–390-es sávba tettük, nem kell tehát felülvizsgálni az előrejelzést a történtek hatására. Ráadásul ezen a héten meglehetősen gyors korrekció mutatkozik. Nem véletlenül: a forint javára szóló kamatkülönbözet továbbra is óriási, miközben a külső egyensúlyi pozíciónk a csökkenő energiaárak és a visszaeső belső kereslet következtében a vártnál is gyorsabban javul. Az utóbbit erősítették meg a májusi külkereskedelmi mérlegről a héten közzétett előzetes statisztikák is, amelyek 1,1 milliárd eurós havi többletet mutattak.

Jelenleg a legérdekesebb kérdés, hogy hogyan hatnak a fentebb történtek az MNB júliusi kamatdöntésre.

Folytatódik-e a 100 bázispontos vágások sorozata, vagy esetleg szünetet tart a jegybank. Július 25-ig persze sok víz lefolyik még a Dunán, de most úgy látjuk, hogy az árfolyam kisebb megingása nem indokolja a monetáris politika újragondolását. Nagy valószínűséggel ismét 100 bázispontot farag le a monetáris tanács az irányadó egynapos betéti kamat jelenleg 16 százalékos szintjéből, és a követő hónapokban is látunk teret az effektív kamatszint csökkentésére.

Ami pedig a forint árfolyamát illeti, annyira magas szintről indult el a kamatok normalizációja, hogy dacára a várt további kamatcsökkentéseknek, a pozitív carry még jó ideig stabil támasza maradhat a hazai devizának. A forintot leginkább veszélyeztető tényezők is változatlanok: a gázárak esetleges emelkedése és az EU-val való viszony rendezetlensége bármikor hozhat a múlt hetihez hasonló gyors leértékelődési hullámokat a piacra.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.