A pénzügyi edukáció fontosságáról

A júliusi felmérés alapján a lakosság 72,6 százalékának marad valamennyi szabadon elkölthető jövedelme (62,4 százalékban a bér 20 százaléka alatti összeg) a nélkülözhetetlen havi költéseken felül. Ez az arány pozitívumnak tekinthető, hiszen még ebben a rekordmagas inflációs környezetben is a lakosság közel háromnegyedének marad pénze az elkerülhetetlen havi kiadások felett, a kérdést leginkább a szabadon elkölthető jövedelem felhasználása jelenti. Természetesen ebből az összegből finanszírozzák a háztartások tartós fogyasztási cikkek vagy éppen szolgáltatások vásárlását, azonban ez a pénzösszeg szolgál arra is, hogy a lakosság növelje a megtakarításait.

A Magyar Nemzeti Bank lakossági pénzügyi számláit összegző kimutatása is rávilágít, hogy a háztartások nettó pénzügyi vagyona rekordmagasan van, 2023 első negyedévében 72 ezer milliárd forintot tett ki, ami 9,3 százalékos növekedést jelent az egy évvel korábbi értékhez képest. A készpénz és a betétek aránya a háztartások és a háztartásokat segítő nonprofit szervezetek nettó pénzügyi vagyonán belül 24,9 százalékot tesz ki, ami nemzetközi összevetésben jó eredménynek mondható. A legalacsonyabb arány Dánia és Svédország esetében látható 13,6, illetve 13,7 százalékkal, míg például Görögországban, Cipruson vagy éppen Lengyelországban 50 százalékot is meghaladja a készpénz és a betétek aránya a nettó pénzügyi vagyonon belül. Nemzetközi összevetésben tehát nem rossz a helyzet, azonban a felmérés rávilágít egy fontos jelenségre a pénzügyi edukációval kapcsolatban.

Nem fektet be a lakosság

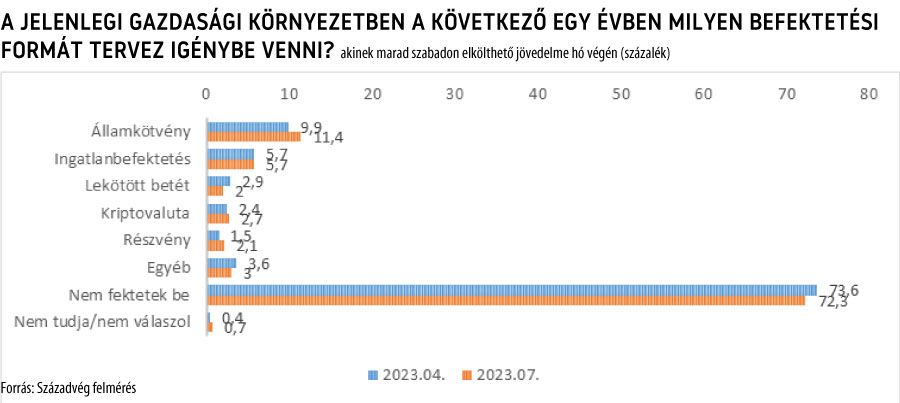

Júliusban arra a kérdésre, hogy a következő egy évben milyen befektetési formát tervez igénybe venni, a lakosság 72,3 százalék úgy nyilatkozott, hogy nem tervez befektetést. Az iskolázottságot tekintve még kedvezőtlenebb a kép: a maximum nyolc általános iskolai végzettséggel rendelkezők esetében 84,9 százalék nem fektet be. Az iskolázottság növekedésével folyamatosan csökken ez az arány, a diplomások esetében már csak 55,3 százalék. Az infláció ugyan folyamatosan csökken, várakozásaink szerint a 2024-ben átlagosan 5 százalék körül mozoghat, azonban még ebben az esetben is nagyon magas összegek erodálódnak, csökken a lakosság pénzének vásárlóereje. A magyar államkötvények jelenleg kiemelkedő hozamot kínálnak a lakosságnak, így érthető és jogos módon a legnépszerűbb befektetési formának számítanak: júliusban a lakosság 11,4 százaléka tervezett államkötvény-vásárlást a következő év folyamán. Az arány növekedése fontos lenne a lakosság szempontjából, hiszen olyan kockázatmentes befektetési lehetőséget kínálnak, amellyel a megtakarítások reálértéke megőrizhető, vagy még tovább is növelhető. A kormány az iránti törekvése, hogy a lakosságot állampapír-befektetések irányába terelje nemcsak finanszírozási szempontból fontos, hanem a lakosság pénzügyi tudatosságának növelését is elősegíti.

Az ingatlanbefektetés szintén népszerű, a magas kamatkörnyezet ellenére ez számított a második leggyakoribb befektetési formának. A lekötött betétek részaránya tavaszhoz viszonyítva csökkent, ebben szerepet játszhatott, hogy az alacsony hozamok mellett extra adóterhet kell fizetni július elseje után a lekötött betétekre is. Fontos még kiemelni a kriptovalutát is (2,7 százalék), aminek népszerűsége meghaladja a részvényekét (2,1 százalék). Ez azért különösen problémás, mert nagymértékben volatilis, kiforratlan szabályozói környezetben lévő eszközről beszélünk, így a magas hozamok mellett bármikor bekövetkezhet jelentős tőkeveszteség.

Elinflálódó készpénz

A készpénzhasználatnak nemzetgazdasági és egyéni szinten is jelentős költségei vannak, így a törekvések egyértelműek a készpénzhasználat visszaszorításának irányába. A lakosság 64,7 százaléka megtakarításainak maximum 15 százalékát kezeli készpénzben, ami pozitív eredménynek tekinthető, azonban az összkép árnyaltabb ennél. A felmérés szerint a lakosság 15,8 százaléka a megtakarításának több mint a 60 százalékát készpénzben tartja. Az is látható, hogy a maximum nyolc általános végzettségűek esetében a legmagasabb ez az arány (21,8 százalék) és fokozatosan csökken a diplomás végzettségűek irányába (10,7 százalék). A készpénz jelentős addicionális költségei mellett a leginkább kitett eszköz a pénzromlással szemben. Az eredmények alapján magas inflációs környezetben a jelentős készpénztartási arány pont az alacsonyabb jövedelmű embereket hozza még nehezebb helyzetbe.

Magas infláció, növekvő egyenlőtlenségek

A következő évtized folyamán valószínűleg a 2010-es éveknél magasabb inflációs környezettel kell számolni. A koronavírus-járvány, majd az orosz–ukrán háború, illetve a Kína és az Egyesült Államok között erősödő kereskedelmi háború következtében töredezetté vált az eddig hatékonyan működő világgazdaság. A protekcionizmus, a különböző szankciók, a magasabb nyersanyagárak és a növekvő szállítási költségek változást hoztak a globális gazdasági rendbe, amelynek szükségszerű következménye a gyorsabb pénzromlási ütem. Amennyiben ez bekövetkezik, különösen fontos kérdéssé válik a pénzügyi tudatosság növelése, hiszen mind a készpénzben, mind a bankszámlán lekötetlenül álló számlapénzben jelentős megtakarítások értéktelenednek el.

Mint láthattuk, az alacsonyabb végzettségű állampolgárok esetében a befektetések hiánya és a magas készpénztartási arány egyaránt probléma, ami további leszakadáshoz vezethet. A már az általános iskolában elkezdődő pénzügyi edukáció fontosabb, mint eddig bármikor.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.