késleltetett adatok

A digitális jegybankpénz és a monetáris politika: hogyan segíti a digitális jegybankpénz az infláció elleni küzdelmet?

A digitális jegybankpénzről szóló cikksorozatunk második részében az újfajta pénzforma és a monetáris politika, illetve az infláció összefüggéseit mutatjuk be. A digitális jegybankpénz kényelmes használatából és potenciálisan kamatot fizető jellegéből adódóan elősegítheti a piaci árak stabilizálását. E két tulajdonság csökkenti annak a veszélyét, hogy egy külföldi pénz, amelynek a kondícióira nincsen befolyása a hazai jegybanknak, spontán elterjedjen egy gazdaságban. Emellett a digitális jegybankpénz különböző csatornákon keresztül hatékonyabbá tenné a pénzügyi folyamatok jegybanki szabályozását. Így a központi bank könnyebben el tudná érni elsődleges célját, az árstabilitást.

A digitális jegybankpénz (DJBP) hozzájárulhat az árak stabilizálásához.

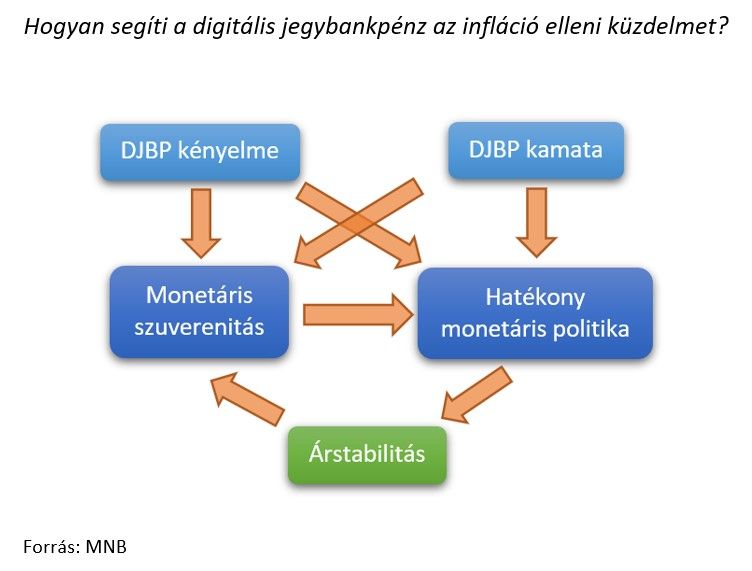

A digitális jegybankpénz amellett, hogy kényelmi szolgáltatásokat nyújtana a felhasználók számára, kamatot is fizethet a tulajdonosainak. A kényelmi és a kamatozó tulajdonság nem csupán a pénzt használó emberek és vállalatok számára kedvező, hanem az összes gazdasági szereplőnek is, ugyanis lehetővé teszi, hogy a termékek és szolgáltatások árai stabilabbak legyenek. Az alábbi ábra foglalja össze, hogy a DJBP milyen módon járul hozzá a stabilan alacsony inflációhoz. A DJBP egyrészt segít megőrizni a saját hazai pénzt (monetáris szuverenitás), másrészt megkönnyíti a saját pénzrendszer irányítását (hatékony monetáris politika). A kettő együttesen lehetővé teszi az árstabilitás elérését és fenntartását. Ha pedig a hazai pénz értékálló, akkor a gazdasági szereplők nagyobb eséllyel használják azt a későbbiekben is, így hosszú távon is biztosított a saját pénz fennmaradása.

Az árstabilitás elengedhetetlen a fenntartható, stabil gazdasági növekedéshez, segíti a jövőbeli döntések tervezését, kiszámíthatóságot teremt.

Árstabilitás esetén az áruk és szolgáltatások árszínvonala stabilan alacsony, de pozitív ütemben emelkedik.

Ezzel szemben a magas infláció megnöveli az átárazási és tranzakciós költségeket, a jövedelmek nem szándékolt újraelosztását okozhatja, zavarja az árak információ tartalmának kinyerését, és így a kereslet és kínálat változásainak értékelése torzul, akadályozva ezzel az erőforrások hatékony felhasználását. Látható tehát, hogy a jegybank elsődleges mandátuma – az árstabilitás elérése és fenntartása – a gazdasági szereplők közös érdeke. Magyarországon az árstabilitást a 3 százalékos középtávú inflációs cél elérése biztosítja, amelyet a Magyar Nemzeti Bank monetáris politikai eszközeivel, köztük normál körülmények között elsősorban a kamatok alakításával ér el. De hogyan befolyásolja a kamatok megváltoztatása az inflációt? Ez a folyamat a transzmissziós mechanizmus, ahol a kamatpolitika több csatornán keresztül segíti az inflációs cél elérését.

A jegybanki kamatlépések több csatornán keresztül fejtik ki hatásukat a gazdaságra.

A három legfontosabb transzmissziós csatorna a kamat-, az árfolyam- és a várakozási csatorna (Balogh et al. 2017). Ha a gazdaság túlfűtöttsége, az árszínvonal emelkedése tapasztalható, a jegybank megemeli az alapkamatot. Az alapkamat-emelés következményeként emelkednek a bankközi kamatok is, ami befolyásolja a fogyasztási, megtakarítási és beruházási döntéseket: a megtakarítás a magasabb kamatok mellett relatíve vonzóbbá válik, a termékek és szolgáltatások iránti kereslet csökken, a hitelek kamatterhei emelkednek, ami visszafogja a beruházásokat (kamatcsatorna). Ezáltal enyhül a gazdaság túlfűtöttsége, mérséklődik az inflációs nyomás. A jegybanki kamat emelkedése változatlan befektetői megítélés mellett tőkebeáramlást is generál, ami erősíti a forint árfolyamát. A forintárfolyam elmozdulása egyrészt a nettó exporton keresztül keresleti oldalról hat az inflációra, másrészt közvetlenül befolyásolja az importált termékek forintban számolt árszínvonalát (árfolyamcsatorna).

Ha a monetáris politika árstabilitás melletti elköteleződése kellően hiteles, akkor a gazdasági szereplők árazási és bérezési döntéseiknél azzal számolnak, hogy az infláció középtávon a jegybank céljának megfelelően alakul.

Ebben az esetben az inflációs várakozások „horgonyzottak”, ami elengedhetetlen feltétele a tartós árstabilitásnak, és kedvezőtlen sokkok esetén megkönnyíti az infláció visszatérítését a célhoz (várakozási csatorna).

Az árstabilitás elérését segíti a monetáris szuverenitás, ami alatt egy országban a pénznem szabad kijelölését, a szabad monetáris politikát és a hazai pénzben történő elvi korlátlan pénzteremtést értjük (IMF 2006). Jelenleg a korábbinál nagyobb veszély fenyegeti az államok monetáris szuverenitását, hiszen nemcsak a hagyományos külföldi pénzek elterjedése, a dollarizáció, hanem a kriptoeszközök (amelyek mint például a bitcoin, funkcióikat tekintve nem mondhatók pénznek) megjelenése, valamint más országok által várhatóan kibocsátott digitális jegybankpénzek, azaz a digitális dollarizáció is kockázatot jelent (Horváth és Horváth 2021). Ezekre a veszélyekre egy lehetséges válasz lehet a DJBP bevezetése (Horváth 2022).

A monetáris szuverenitás hatékony monetáris politikával párosulva biztosíthatja az árstabilitást.

Az árstabilitás elvben elérhető saját pénzzel és külföldi pénzzel is. Ugyanakkor egy saját pénz hatékony monetáris politikával párosulva kedvezőbb lehet, mintha megfontolt tervezés és bevezetés nélkül elterjedne egy külföldi pénz (spontán dollarizáció). Ahhoz, hogy elkerüljük a spontán dollarizációt, biztosítani szükséges a monetáris szuverenitást, és jól működő, hatékony monetáris politikára van szükség. Ekkor elérhető az árstabilitás, és ez pozitívan visszahat a monetáris szuverenitásra, hiszen az emberek szívesebben használják az értékálló hazai pénzt.

Egy kamatot fizető DJBP több módon is javíthatja a monetáris politika hatékonyságát (Kóczián et al. 2022).

- Közvetlenül megvalósuló monetáris politika. Ha a jegybank kamatot fizetne a DJBP-re, azzal részben közvetlenül képes lenne meghatározni a befektetők, megtakarítók által érzékelt kamatot. Így a jegybanki kamatlépések a DJBP-n keresztül gyorsabban befolyásolhatják a fogyasztási-megtakarítási-befektetési döntéseket.

- Szélesebb körben érvényesülő monetáris politika. A DJBP révén a társadalom szélesebb köre bekapcsolódhatna a pénzügyi rendszer vérkeringésébe. Akiknek jelenleg nincsen bankszámlájuk, azok fogyasztási-megtakarítási döntéseire egy jó minőségű alternatív pénzformával, egy kényelmes, olcsó és kamatozó DJBP-vel a jegybank hatással lenne.

- Hatásosabb monetáris politika. Ha a pénztulajdonosok azzal szembesülnének, hogy a készpénz és a bankbetét mellett már kamatozó DJBP-ben is tarthatják pénzüket, akkor jó eséllyel szívesen helyeznének át készpénzt és betétet a kedvezőbb kamatozású DJBP-be. Ez a kereskedelmi bankokat arra késztetheti, hogy ők is hasonlóan kedvező feltételeket szabjanak a betétjeikre. Tehát a betéti kamatok emelkednének, és a DJBP kamata egy küszöböt jelentene a betéti kamatok számára, és a DJBP-n kívüli kamatkondíciókra is nagyobb befolyása lehet a jegybanknak.

- Rugalmasabb monetáris politika. A jegybanki alapkamat mellett megjelenne a DJBP kamata is, egy új eszköz, amellyel a jegybank rugalmasabban befolyásolhatja a gazdaság alakulását.

- Célzott monetáris politika:

- A jegybank jobban szétválaszthatja a monetáris politika hatását a beruházásokra és a fogyasztásra. A beruházásokat az alapkamattal, míg a fogyasztást a DJBP kamattal tudná befolyásolni. Ez akkor lehetséges, ha alacsony a verseny foka a bankrendszerben (Andolfatto 2021, Chiu et al. 2022). Ilyenkor egy kamatozó DJBP bevezetésével a fogyasztást alakító betéti kamatok megemelhetők anélkül, hogy a beruházásokat meghatározó hitelkamatok növekednének.

- A jegybank jobban különválaszthatja a monetáris politikai hatásokat a devizaárfolyamot és az inflációt illetően is (George et al. 2022, Kumhof et al. 2023). Ha a központi bank optimálisan választja meg az alapkamatot és a DJBP kamatot, akkor stabilabb devizaárfolyam mellett lehet képes elérni az inflációs célját, mintha nincsen DJBP a gazdaságban.

- Piaci anomália felszámolása. Ha a bankok betéti piacán alacsony szintű a versengés, ám a hitelpiacon jelentős verseny van, akkor mind a betéti, mind a hitelkamatok nyomottak lesznek. Az is előfordulhat, hogy a hitelkamat a jegybanki alapkamat alá kerül, ami kockázatmentes profit lehetőségét nyitja meg a magángazdaság számára. Ez a nyereség azonban veszteséget jelent az állam, és ezen keresztül az adófizetők számára. Ilyen helyzetben egy kamatozó DJBP-vel együtt növelhető a betéti és hitelkamat, amivel az anomália megszüntethető. A piaci anomáliák egy része ugyanakkor digitális jegybankpénz nélkül is orvosolhatók, számos esetben azonban hatékony segítséget jelenthet az eszköz bevezetése.

A DJBP kamatozása a monetáris szuverenitást is érinti.

Egy kamatozó pénzt általában szívesebben tartanak az emberek, így ha egy külföldi pénz elterjedése belföldön veszélyeztetné a monetáris szuverenitást, akkor a jegybank egy kamatozó DJBP kibocsátásával teheti vonzóbbá a hazai fizetőeszközt a külföldivel szemben. Kumhof et al. (2023) elméleti modelljében kimutatja a DJBP kamat hatását a pénzmennyiség belföldön, illetve külföldön kibocsátott részeire, és azt találja, hogy a nagyobb DJBP kamat elsősorban a hazai pénz mennyiségét növeli, de kis részben csökkenti a külföldi pénz állományát is. Így a kétféle pénztömeg egymáshoz viszonyított aránya kedvező irányba mozdul.

A DJBP a kamatozás mellett kényelmi szolgáltatásokat is nyújthatna, amelyek szintén jótékony hatásúak a monetáris politikára (Garratt et al. 2022).

A DJBP mint csereeszköz elterjedtségét javíthatja például a fizetések gyors feldolgozási sebessége, vagy hogy új platformokhoz és szolgáltatásokhoz lehetne hozzáférni általa harmadik fél fizetési szolgáltatókon keresztül. De a személyes adatok is nagyobb védelemben részesülhetnek, hiszen a jegybanknak nem szándéka profit célból kihasználni a fogyasztók fizetési adatait, szemben a piaci szereplőkkel. Egy kényelmesen használható DJBP mint új versenytárs szintén megnövelné a kereskedelmi banki betéti kamatokat, ezzel javítva a monetáris politika hatékonyságát. Valamint a jó minőségű DJBP arra ösztönözné a kereskedelmi bankokat, hogy maguk is fejlesszék a betéteikhez kapcsolódó szolgáltatásaikat. Az így kialakuló modern pénzrendszer ellenállóbb lehet a külföldi pénzek jelentette kihívásokkal szemben.

A DJBP segítheti a stabil és alacsony inflációs környezet biztosítását, ám körültekintés indokolt az alkalmazása során.

Ha a pénz mai kamatmentes formái helyett kamatozó DJBP-t tartanak az emberek, akkor a magasabb hozam jobban védi őket az inflációval szemben. Emellett a DJBP nyújtotta kényelem és kamatozás támogathatja az árstabilitás elérését és fenntartását a saját pénz megtartásán és kibocsátásának hatékony szabályozásán keresztül. Mindemellett a DJBP megjelenése nem jelenti a korábbi pénzformák eltűnését, mindössze a felhasználók számára egy új választási lehetőséget biztosít majd. A felhasználók azonban változatlanul szabadon dönthetnek majd arról, hogy egyes élethelyzetekben mely pénzformát részesítik majd előnyben. Ugyanakkor a kamatozó DJBP kibocsátása nem mentes a kockázatoktól. A jegybank egy új területre lép, és a monetáris politika hatékonyabb DJBP-vel, ezért óvatosan kell eljárni a DJBP kamat meghatározásánál. Az új terület fokozatos feltérképezését segítheti a DJBP fókuszált kör számára elérhető biztosítása – például az MNB diákokra és szüleikre fókuszáló Diákszéf pilot projektjének keretében – vagy az eszköz használatára vonatkozó aggregált, az ügyfelek személyes adatait nem tartalmazó információk gyűjtése például kérdőívek formájában. A monetáris politika mellett a pénzügyi stabilitást is övezik kockázatok, amelyeket a cikksorozat harmadik részében fejtünk ki. Összességében úgy gondoljuk, hogy a DJBP mint újfajta fizető- és megtakarítási eszköz, a hozzá tartozó kamattal együtt bővítené a lehetőségeket a gazdaság egésze számára, és így hozzájárulhat a társadalmi jólét növekedéséhez.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.