késleltetett adatok

Devizahitelezés után, kamatemelkedés idején – Megtanultuk a leckét?

A régióban a devizaalapú hitelezés korszaka után Magyarország mellett Lengyelország tapasztalhatta meg leginkább a változó törlesztőrészletek kockázatait. Az elmúlt egy évben ismét több intézkedés született az adósok védelmében, és úgy tűnik, a múlt öröksége is kísért még. Lengyelországban a lakossági jelzáloghitelek szinte teljes állománya változó kamatozású, azaz jellemzően a rövid lejáratú lengyel bankközi kamatlábhoz (WIBOR) kötött. A hitelállomány rendkívüli kamatérzékenysége miatt a varsói kormány többek között moratóriummal védi a lakosságot a törlesztőrészletek jelentős növekedésétől, a WIBOR alacsonyabb referencia-kamatlábra való lecserélésére törekszik, és a kockázatok mérséklése érdekében két speciális célú alap feltőkésítésére is kötelezte a bankokat. A lengyel kormányzat intézkedései új kihívásokat teremtenek a hitelintézetek számára, miközben a lengyel bankok mérlegében máig ketyegő devizaalapú hitelek még mindig nagyon erős jövedelmezőségi kockázatot hordoznak. A hazai szabályozás ezzel szemben már 2014 óta kifejezetten törekszik a változó törlesztőrészletű (devizaalapú és változó kamatozású forintalapú) jelzáloghitel-állomány csökkentésére. Az időben meghozott intézkedések most beérni látszanak.

Kísért a múlt…

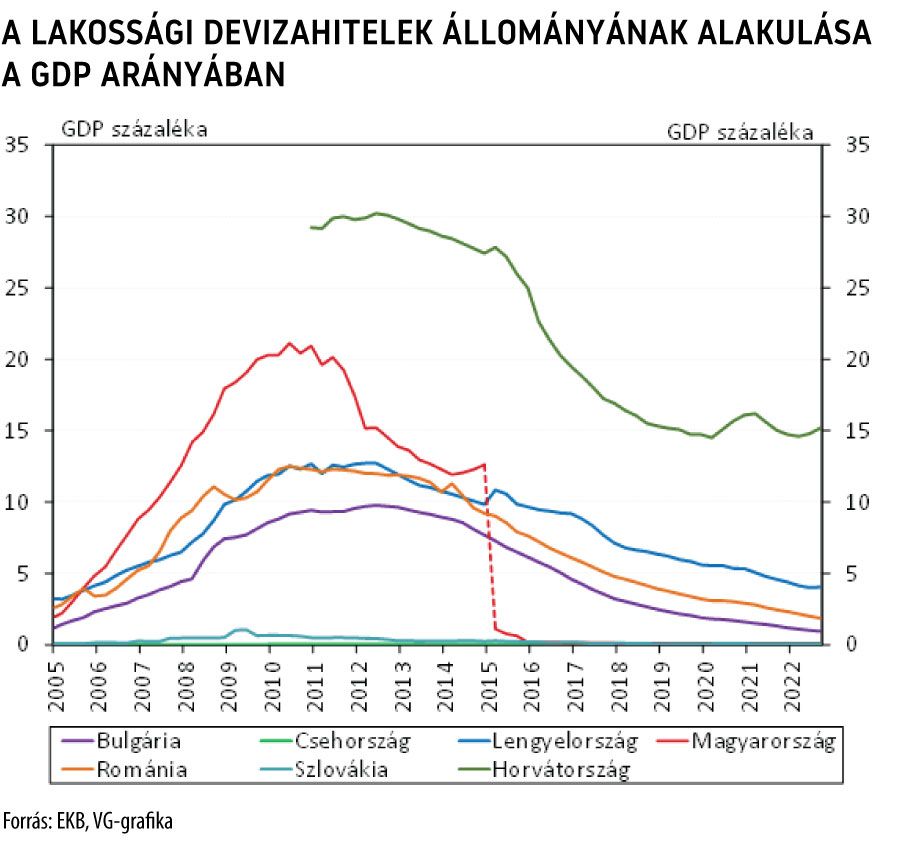

A svájcifrank-alapú hitelezés a 2008-as gazdasági világválságot megelőzően hazánk mellett a KKE régió számos országában vált elterjedtté. Noha Lengyelországban a devizahitelek aránya a teljes lakossági hitelállományon belül a 2009 elején elért 42 százalékos csúcsról 2022 októberére 14 százalékra süllyedt, ezen állomány mérete még mindig a lengyel GDP mintegy 4 százalékának felel meg. A lengyel devizahitelesek szerződéseit ugyanakkor – többnyire azok átváltási feltételei miatt – máig jogi csatározások övezik. A lengyel bírósági gyakorlat nem egységes a frankhiteles adósok által indított perek kimenetelében, azonban az utóbbi pár évben a hitelszerződések érvénytelenítése is jellemző volt.

A bírósági viták középpontjába legújabban az a kérdés került, hogy az érvénytelenített szerződések esetében a bankok jogosultak-e azon kamatra, amelyet az adósoknak a tőke használatának idejére felszámítottak. Amennyiben a bankok zéró kamatra lennének jogosultak az érvénytelenített szerződések esetében, a bírósági ítéletekből fakadóan várható veszteségük a lengyel pénzügyi felügyelet (KNF) elnöke szerint szélsőséges esetben – ha minden adós szerződését érvénytelenítik – akár százmilliárd zlotyval is meghaladhatja a svájcifrank-hitelportfólióra eddig megképzett céltartalékot. Ezen szélsőséges szcenárió megvalósulása esetén a veszteség a lengyel bankszektor 2022. június végi szavatolótőkéjének közel felével, mérlegfőösszegének 3,7 százalékával és 2021-ben realizált profitjának 16,5-szeresével egyezne meg (viszonyításképpen a lengyel bankrendszer 2022. júniusi szavatolótőkéje 217 milliárd zloty, mérlegfőösszege 2678 milliárd zloty, 2021-es profitja 6,1 milliárd zloty volt).

Halmozódó kihívások

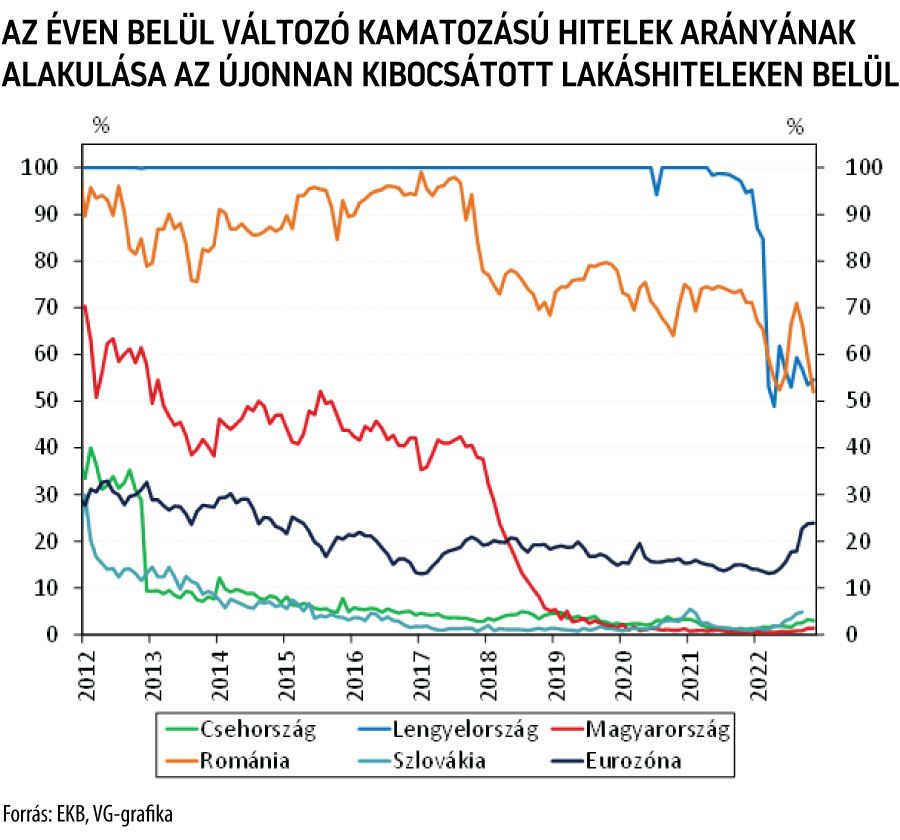

A devizahitelesek régóta húzódó ügye mellett azonban az elmúlt évben a lengyel bankrendszer egy másik strukturális jellemzője is előtérbe került. Ugyan 2021 közepétől már öt évre rögzített kamatozású lakáshitelek is megjelentek az újonnan kötött szerződések között, korábban a kamatfixált hitelek kínálata egyáltalán nem volt jellemző Lengyelországban. A bankok szerint ugyanis nincsenek megfelelő eszközök (kamatswappiac, fix kamatozású jelzáloglevelek) a piacon, amivel ezen hitelek kamatkockázatát hosszabb távon is fedezni tudják. Ennek eredményeképpen a GDP mintegy 17 százalékára rúgó, szinte teljes egészében éven belül változó kamatozású lakossági jelzáloghitel-volumen rendkívül érzékeny a kamatok változására, ami a háztartások terheinek és így akár a nemfizetés valószínűségének gyors növekedéséhez is vezethet. A háromhavi WIBOR a 2020. június és 2021. október között jellemző 0,2 százalék körüli szintjéről mostanra 6,9 százalék közelébe emelkedett, ez becsléseink szerint a törlesztőrészletek átlagosan legalább másfélszeresre növekedését eredményezi.

A hitelkamatok emelkedése alapvetően pozitívan járul hozzá a lengyel bankrendszer jövedelmezőségéhez, ezt azonban ellensúlyozza, hogy a varsói kormány számos intézkedést foganatosított az adósok védelme érdekében. Minden zlotyban eladósodott lakossági ügyfél számára 2022-ben kétszer kéthavi, 2023 folyamán pedig negyedévente egyhavi törlesztési motaróriumot tett lehetővé, az elhalasztott törlesztőrészletek tőkerészét pedig kamatmentesen, a futamidő egy későbbi pontján kell majd teljesíteni. A lengyel jegybank becslése szerint a moratórium teljes körű kihasználtság esetén 2022–2023-ban együttesen akár 20 milliárd zloty veszteséget is okozhat a bankszektornak, a kormány pedig nagyjából 50 százalékos kihasználtságot feltételez, ami szerintük 8 milliárd zlotyval csökkenti a bankok eredményét. A kormányzat emellett egy adósmentő alap (3,4 milliárd zloty értékben) és egy banki sokkellenálló képességet növelő alap (3,5 milliárd zloty értékben) két éven belüli feltőkésítésére kötelezte a hitelintézeteket. Mind a moratórium várható költsége, mind pedig a két alap együttes összege meghaladja a lengyel bankrendszer 2021-ben realizált teljes nyereségét (6,1 milliárd zloty). A lengyel kormány szándéka szerint már 2023. január elsejétől egy új, valós bankközi tranzakciókon alapuló, az adósok számára kedvezőbb referencia-kamatláb váltotta volna fel a WIBOR-t, nemcsak az új szerződések, hanem a lakossági jelzáloghitelek fennálló állománya esetében is. A WIBOR ilyen gyors ütemű kivezetését azonban a bankok nem ítélték megvalósíthatónak, így az átállás várhatóan 2024 végéig megy majd végbe.

A magyar példa

Hazánk helyzete korábban mind a devizahitelezés számottevő térnyerésében, mind a változó kamatozású jelzáloghitelek erős túlsúlyában Lengyelországéhoz hasonlított. A devizaalapú hitelek magyarországi állománya 2014-ben a GDP mintegy 11 százalékát, a teljes háztartási hitelállomány 53 százalékát tette ki. A 2014–2015 fordulóján végrehajtott forintosítás és az adósságfékszabályok devizahitelek felvételét ellenösztönző volta miatt azonban a magyar hitelintézetek mérlegében gyakorlatilag már csak forintban denominált lakossági hitelek vannak. A 2018-ban módosított adósságfék-szabályozás és a rögzített kamatozást követelményként megfogalmazó minősített fogyasztóbarát lakáshitel (MFL) minősítés bevezetése miatt pedig nincs utánpótlásuk a változó kamatozású jelzáloghiteleknek sem. Így Magyarországon a lakossági jelzáloghitel-állománynak mára – a lengyelnél jóval kisebb, folyamatosan csökkenő – mintegy 20 százaléka éven belül változó kamatozású, miközben ugyanez az érték 2008-ban még a 80 százalékot közelítette.

Az MNB novemberben bemutatott Pénzügyi stabilitási jelentése szerint a 2017 júniusa óta rögzített kamatozású hitelt felvevőknek piaci körülmények között 2023 végéig összesen 609 milliárd forinttal alacsonyabb az adósságszolgálatuk ahhoz képest, mint hogyha változó kamatozású hitelt vettek volna fel. Ez a különbözet azt is jelenti, hogy a változó kamatozású jelzáloghitel-állomány nagyobb aránya esetén a kamatstop-intézkedések jelenlegihez hasonló formában történő fenntartása jóval magasabb költséggel járna.

Összességében a hazai szabályozás időben lépett, így a kockázatok jócskán eltérnek a Lengyelországban látottaktól. Tekintettel a változó kamatozású állomány elmúlt években elért érdemi csökkenésére, alacsony átlagos hitelösszegére és hátralévő futamidejére, a lengyelországihoz hasonló, széles körű, drasztikus beavatkozást a kockázatok nem indokolnak.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.