Brutális potenciált tartogat a Telekom, s a Wizz Air kilátásai is erősek

A Magyar Telekom képében egy kifejezetten jó vétel is meghúzódik a pesti tőzsde blue chipjei közt, a hazai piacon kívül is láthatunk azonban magyar érdekeltségű vállalatokat, melyek részvényei jelentős potenciált tartogatnak – derült ki a Concorde Értékpapír Zrt. podcastjének legfrissebb adásából.

Fotó: Kallus György / Világgazdaság

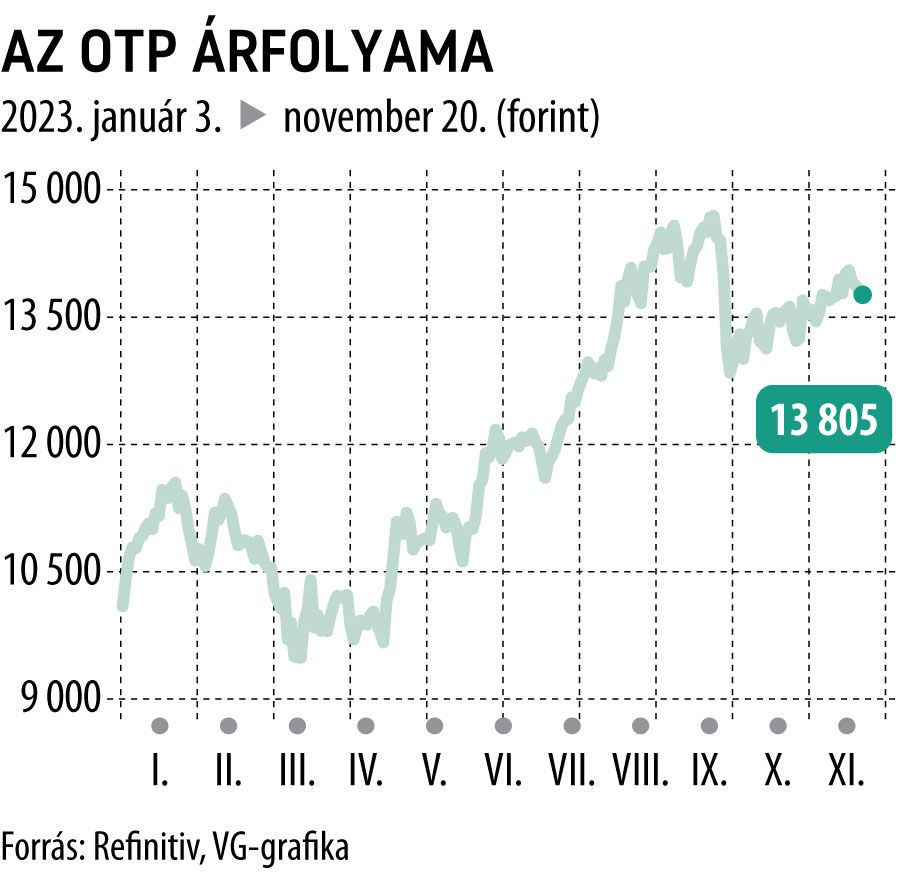

Erős fundamentumok mellett toporgó OTP

Az OTP részvényeiről Le Phuong Hai Thanh, a Concorde elemzési vezetője elmondta: a bankpapírok kifejezetten erős működési fundamentumokkal rendelkeznek, a vállalat a legutóbbi negyedévben is megverte az elemzői várakozásokat.

Az erős hazai kamatmarzsok lassú, de folyamatos enyhülése egyre jobb hatással van a bank számaira, a tőkemegfelelés stabil, az azonban már kijelenthető: a bank egyre nagyobb részben támaszkodik külföldi tevékenységeire, nyereségének kétharmada immáron az országhatáron kívülről fut be.

Le Phuong Hai Thanh az OTP részvényeire adott célárát nemrég 14 ezerről 18 ezer forintra emelte.

A vállalat potenciális további régiós bankvásárlásairól elmondta: ezek nagy része, köztük a kazahsztáni terjeszkedés is, csak pletyka szintjén létezik, az elemzők szerint azonban a további akvizíciónál már fontosabbnak tekintheti az OTP a sajátrészvény-visszavásárlási programokat és az osztalékfizetést, hogy kedvezni tudjon ezzel is a befektetőknek.

Az árfolyam gyengélkedése az erős vállalati háttér árnyékában kissé meglepő, ennek hátterében leginkább a jelentős régiós kockázatok állhatnak – tette hozzá a szakértő.

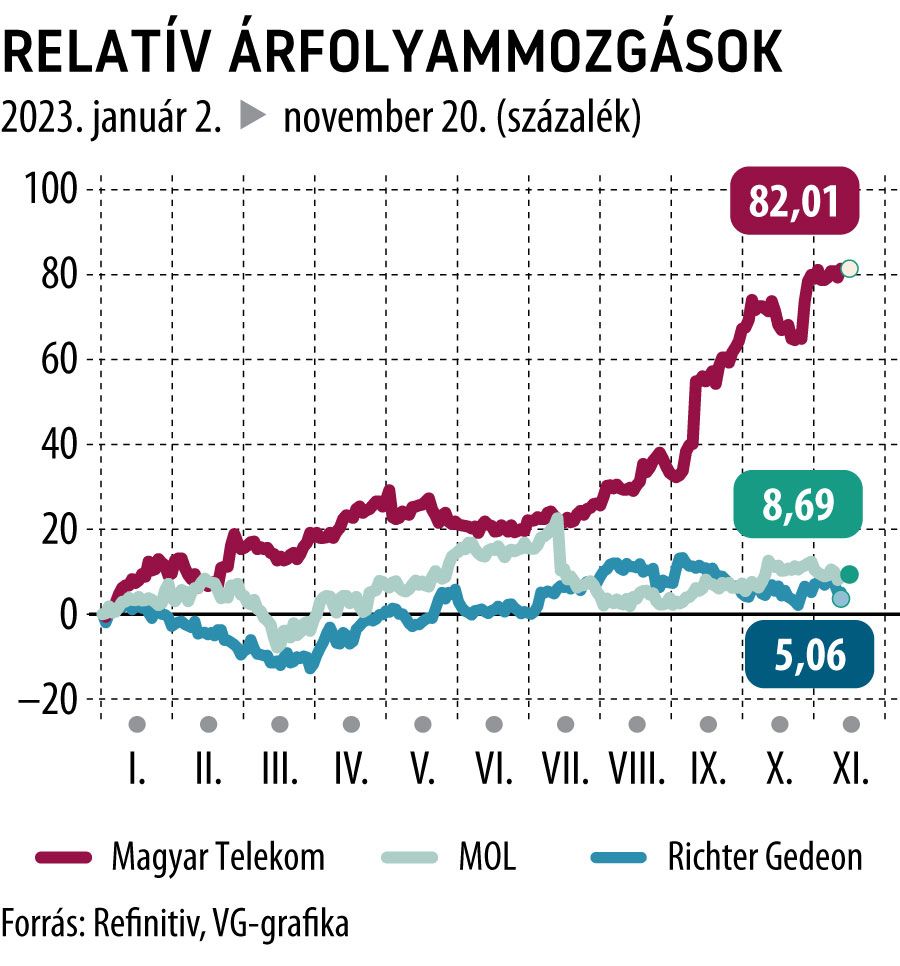

A Telekom részvényei bombavétel lehetnek, a Mol kilátásait is lenyomják

Gaál Gellért, a Concorde vezető elemzője a Mol és a Telekom potenciálját összehasonlítva kiemelte: a távközlési szektor jelentősen stabilabb, mint az árfolyam-ingadozásoknak kitett olajipar, így a Telekom részvényei ezen a fronton is erős vételnek tűnnek. A távközlési cég államkötvénypiaccal szembeni hozamprémiuma az elemző szerint 3,7 százalék lehet, szemben a Mol 2,7 százalékával, a Telekom 14-17,5 százalék közti hozampotenciálja azonban már messze maga mögött hagyja a Mol 10 százalék alatti kilátásait.

Az elemző a Telekom részvényeire adott célárát a kormányzati közműadó elengedése és a vártnál erősebb negyedéves eredmény nyomán

60 százalékkal 950 forintra emelte,

annak ellenére is, hogy a vállalat energiaköltségei közel 300 százalékkal nőttek az elmúlt időszakban. Gaál Gellért szerint a cég eredménye jövőre 25 százalékkal emelkedhet majd, a következőkben pedig akár 30 százalékkal nőhet.

A Mol részvényeire a legnagyobb kockázatot jelenleg egyértelműen a kormányzati elvonások jelentik: az idén 9 hónap alatt egymilliárd dollárnyi extraadót kellett befizessen az olajcég, de ha ezeket kivezetik (ami a piaci várakozások szerint 2024 után következhet be), berobbanhat az eddig elfojtott rali a kurzuson.

A Mol negyedik negyedéves osztalékkilátásai egyelőre bizonytalanok: a 150 forintos bázis ugyan biztosra vehető, az erre rakódó prémium nagysága egyelőre kérdéses. A piac jelenleg 280 forintos osztalékkal számol a negyedre vonatkozóan, ez nagyjából megegyezne a harmadik negyedéves kifizetésekkel is.

Gaál Gellért az olajpapírokra 3500 forint körüli osztalékkal kiegészített célárat tart reálisnak.

A Richter és a Wizz Air is tartogathat még meglepetéseket

A Richter negyedik negyedéve nem mutat majd kirobbanó formát, mivel a devizapiaci folyamatok számára kifejezetten kedvezőtlenül alakultak: a forint erősödött, míg a rubel gyengült, nehéz helyzetbe hozva ezzel a vállalatot – mondta Bukta Gábor, a Concorde vezető elemzője. A gyógyszeripari vállalatot is hatalmas, 9,6 milliárd forintos különadó sújtja itthon, így a kifejezetten erős és növekvő amerikai értékesítések ellenére sem biztos, hogy képes lesz felfutást produkálni.

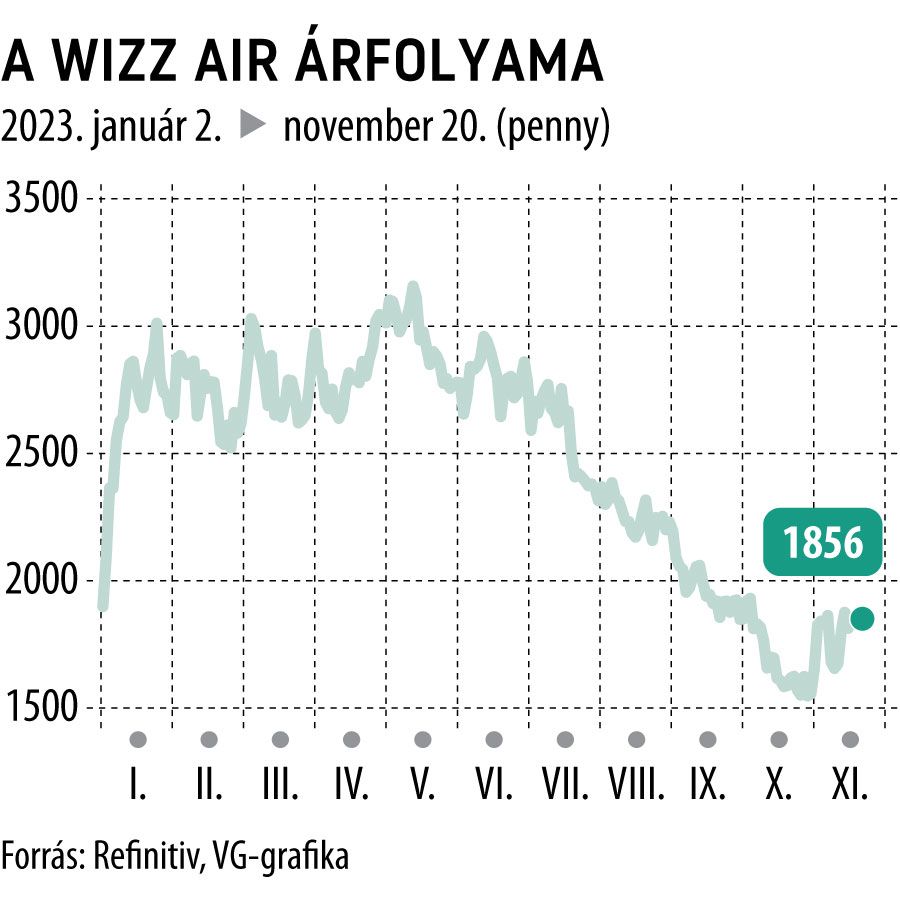

A Váradi József vezérigazgató révén hazai érdekeltséggel is rendelkező Wizz Air az elmúlt két negyedévet 400 millió eurós rekordprofittal zárta, a részvényeik árfolyama azonban közel 10 százalékot esett a jelentés közzétételét követően. A légitársaság következő időszakát azonban nagymértékben befolyásolják majd azok a hajtóműproblémák, melyek a Pratt & Whitney beszállítójuk közel ezer hajtóművét érintik.

A Wizz Airnek 45 gépét kell majd földre kényszerítenie a hajtóművek átvizsgálása érdekében,

ez pedig Bukta Gábor szerint az április-június közti időszakban 5, míg a nyáron 2-3 százalékos kapacitáscsökkenést jelent majd a vállalat számára. Ősztől azonban már visszatérhetnek a folyamatok a rendes kerékvágásba, a téli időszak pedig már a növekedésről szól majd a cégnél.

A légitársaság

- 350-400 millió eurós éves nyereséggel számol,

- 1,8 milliárd eurós készpénzállománnyal rendelkezik,

- és ugyan 500 millió eurónyi kötvényt ki kell majd fizessen a következő időszakban,

- a Pratt & Whitney okozta kiesések miatt akár 300-350 millió eurós kompenzációra is számíthat majd a cég irányából.

A Wizz Air pozitív kilátásaihoz hozzátartozik a töretlenül erős utazási kedv a turisták körében, ahogy a minimális kapacitáscsökkenés az árakra is pozitív hatást gyakorolhat.

A Wizz Airre Bukta Gábor 32 fontos 12 havi célárat adott meg.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.