Recseg-ropog a nemzetközi fizetések fél évszázados rendszere (A digitális jegybankpénzek geopolitikai vetülete 1. rész)

A jelenlegi nemzetközi fizetési rendszer lényegében évtizedek óta változatlan struktúrával rendelkezik, amelyet a levelező banki hálózatok és egy domináns bankközi üzenetküldő rendszer jellemez. A nemzetközi fizetések még ma is jelentős költségei és időigénye mellett a fizetési rendszer politikai eszközként való felhasználása és a gazdasági erőviszonyok Ázsia felé történő fokozatos tolódása is a nemzetközi fizetési rendszer lehetséges jövőbeli megújulását jelzi. A nemzeti digitális jegybankpénzek multilaterális rendszere, azok összekapcsolása a jövőbeli nemzetközi fizetések csatornájává válhat.

Bevezetés

A geopolitikai konfliktusok szerves részévé váltak a nemzetközi pénzforgalmat érintő korlátozások, amelyek céljuknak megfelelően gyors negatív hatást képesek gyakorolni a szankcionált országok monetáris politikai szuverenitásán túl a fiskális politikai lehetőségeire és a teljes makrogazdasági helyzetére is. Ezek a folyamatok felerősítették a nemzetközi fizetések rendszerének megújítását célzó különböző kezdeményezéseket, amelyek a jelenlegi rendszer jelentős költségei és időigénye miatt már egyébként is napirenden vannak hosszabb ideje.

Jelen szakmai cikk az első része egy kétrészes sorozatnak, amely a digitális jegybankpénzek nemzetközi átutalásokat átalakító lehetséges jövőbeli hatásairól írunk. Ebben az első cikkben a nemzetközi fizetések átalakuló rendszerét tekintjük át – ideértve a rendszer kihívásait és alternatíváit –, míg a második cikkben a digitális jegybankpénzt, annak nemzetközi kapcsolódási lehetőségeit és országspecifikus tényezőit tárgyaljuk.

A mai nemzetközi fizetések kihívásai

Mind a nemzetközi, mind a belföldi fizetések esetén a végső, bankok közötti kiegyenlítés jellemzően jegybankpénzben történik, hiszen ez az egyetlen ténylegesen kockázatmentes eszköz. Ezek a kiegyenlítések a helyi jegybankok által üzemeltetett nagy értékű fizetési rendszerekben zajlanak (Large Value Payment System, azaz LVPS, mint az MNB által üzemeltetett VIBER), melyek nyitvatartási időben jellemzően azonnal képesek kiegyenlíteni a beérkező tranzakciókat (real time gross settlement, azaz RTGS). Azonban a különböző nemzeti LVPS-rendszerek különálló szigetekként állnak, melyeket elsősorban a nemzetközi pénzintézetek által alkotott levelezőbanki hálózat köt össze, amelyen keresztül ér célba a tranzakció. Amennyiben a küldő és/vagy fogadó felek kisebb országokban találhatók, és nem rendelkeznek komoly nemzetközi kapcsolatokkal, ez a lánc akár öt-hat bankot is magában foglalhat, ami mind a kapcsolódó költségeket, mind a lebonyolítási időt számottevően növelheti.

A levelezőbanki hálózat jelenlegi működése kapcsán négy nagyobb kockázat azonosítható: 1) a hálózat évről évre szűkül és koncentrálódik, 2) jelentős hatékonytalanságok jellemzik, 3) a kapcsolódó informatikai üzenetek küldését egyetlen intézmény, a belgiumi székhelyű SWIFT dominálja, és 4) a nemzetközi fizetések nagy része dollárban zajlik, ami komoly befolyást ad az amerikai jegybanknak és bankrendszernek. A következőkben ezt a négy kihívást mutatjuk be részletesebben.

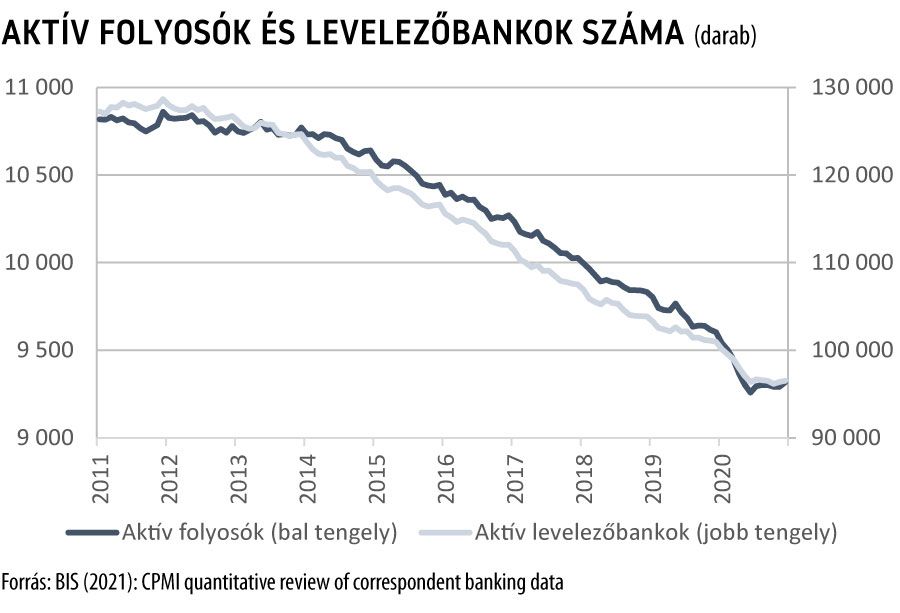

1. Évek óta szűkül a levelezőbanki hálózat, ami két fő adattal fogható meg. Egyrészt csökken az aktív folyosók (korridorok) száma, vagyis azon országpárok száma, amelyek legalább egy tranzakciót végeztek egymással adott hónapban. Másrészt csökken az aktív levelezőbankok száma is folyosónként (1. ábra). Mindeközben a nemzetközi pénzforgalom évről évre aktívabb. E két folyamat egymást erősítő hatásaként a nemzetközi pénzforgalom intézményi koncentráltsága tartósan növekszik, ami a költségek és a működési kockázatok emelkedését vonja maga után.

2. A levelezőbanki hálózaton keresztül zajló nemzetközi fizetéseket négy nagy hatékonysági probléma jellemzi: 1) magas költségek, 2) alacsony sebesség, 3) korlátozott hozzáférés és 4) limitált átláthatóság. Ezek kezelését a G20-országok kiemelt célként fogalmazták meg 2020-ban, amelynek elérése érdekében jött létre a Financial Stability Board (FSB) és a BIS által koordinált akcióterv (BIS (2020): Enhancing cross-border payments: building blocks of a global roadmap). Ennek keretében számos konkrét javaslat született, így például az LVPS-rendszerek üzemidejének növelése és a rendszertagságuk nem banki pénzforgalmi szolgáltatókkal, akár fintech cégekkel történő kiegészítése is. De részben e probléma kezelését célozza a BIS Nexus projektje is, amely a különböző devizák azonnali fizetési rendszereinek határon átnyúló összekapcsolási lehetőségeit vizsgálja (Project Nexus: blueprint for instant cross-border payments moves to testing phase). Nem véletlenül került most ez a kérdés az érdeklődés középpontjába, hiszen a tapasztalt problémák jelenleg ösztönzőként hatnak az alternatív megoldások, például kriptoeszközök és digitális jegybankpénzek elterjedésére. Az utóbbiakat – figyelembe véve az adott ország pénzügyi infrastruktúrájának korlátait – új kihívókként várhatóan kisebb mértékben korlátozza majd a működő rendszerek informatikai háttere és a piaci szereplők útfüggősége.

3. Az egymással kapcsolatban álló levelezőbankok közötti kommunikációhoz szükséges egy biztonságos csatorna. Ilyen csatornát kínál a belga székhelyű SWIFT, melynek szolgáltatásait több mint 11 ezer pénzügyi intézmény veszi igénybe. Fontos kiemelni, hogy a SWIFT nem végez pénzügyi elszámolást vagy kiegyenlítést, viszont az általa nyújtott biztonságos kommunikációs csatornán zajlik a nemzetközi pénz- és értékpapír-forgalomhoz elengedhetetlen üzenetek túlnyomó részének küldése és fogadása, így megkerülhetetlen. A hatékonyságot és átjárhatóságot ugyan rövid távon akár növelheti is ez a koncentráció, azonban jelentős kockázatok is (pl. működési, költség stb.) kapcsolódnak hozzá. Bár elképzelhető, hogy a levelezőbanki hálózatot működtető intézmények a nagyobb partnereik kapcsán rendelkeznek eseti használatra alkalmas elkerülő megoldással, de ezek legfeljebb üzletmenet-folytonossági megoldásként funkcionálhatnak, és manuális komponenseik miatt jellemzően nem alkalmasak a teljes nemzetközi pénzforgalom kiszolgálására.

4. A SWIFT adatai szerint a náluk lebonyolított globális pénzforgalom 41 százaléka amerikai dollárban, 36 százaléka pedig euróban zajlik, a kereskedelemfinanszírozás (trade finance) esetében pedig 87 százalékos a dollár részaránya (SWIFT (2022): SWIFT RMB Tracker July 2022). Ennek hátterében az Egyesült Államok és az amerikai dollár stabilként elkönyvelt geopolitikai-történelmi dominanciája áll, és sok nemzetközi fizetés esetében akkor is dollárt használnak a felek, amikor az amerikai bankrendszer csak közvetve van érintve.

A SWIFT és a dollár jelentős dominanciája következtében a fejlett országok kezében erős kontroll koncentrálódik a nemzetközi tranzakciók felett, ezért a jelenlegi infrastruktúra fenntartásában érdekeltek. A technológiailag elavultnak számító levelezőbanki rendszer konzerválása lehetővé teszi, hogy a nemzetközi pénzügyi hálózat kulcselemei a fejlett országok irányítása alatt maradjanak. Bár a nemzetközi pénzforgalom szükséges reformjaival számos nemzetközi intézmény foglalkozik, ezek jellemzően a status quo fenntartására és javítására koncentrálnak. Ezzel szemben egy egységes, multilaterális, megosztott működéssel és befolyással jellemezhető pénzügyi platformhoz egyenlően férhetnének hozzá az egyes országok jegybankjai és pénzintézetei.

A fejlődő és feltörekvő országok gazdasági vagy politikai okok miatt viszont általában ellenérdekeltek a jelenlegi pénzügyi infrastruktúra átalakítás nélküli fenntartásában. A levelezőbanki kapcsolatok hossza a fejlődő országok esetén megnő, ami fokozottan sújtja az afrikai és délkelet-ázsiai alacsony jövedelmű országokat, amelyek jelentős mértékben támaszkodnak a külföldön munkát vállalók hazautalásaira. A jelenlegi infrastruktúra következtében a külföldi bankok relatíve hosszú hálózatán keresztül futó utalások díjai vélhetően a közbeékelt országokban és ezen keresztül a nyugati pénzügyi központokban is jövedelmet termelnek. A nyugati országok szankciós gyakorlata pedig ijesztő precedenst teremtett a közvetlenül érintett Oroszországon kívül Kína, illetve több arab ország számára is.

A nemzetközi fizetések alternatívái

A nemzetközi fizetések terén jelentkező kihívások miatt az érintett szereplők egyre nagyobb része kezd elkerülő megoldásokon gondolkodni. A SWIFT monopol jellegű piaci pozíciója miatt például az amerikai egyesült államokbeli belföldi átutalások feldolgozására a Federal Reserve létrehozta a Fedwire rendszert, míg az EKB az üzenetküldő szolgáltatótól való függetlenséget a SWIFT mellett a SIA-Colt cégcsoport üzenetküldő rendszerén keresztüli kapcsolódás lehetőségével biztosítja. Azonban ezek mindössze a SWIFT belföldi monopóliumának megtörésére szolgálnak, nem a nemzetközi (vagy az EU-n kívüli) tranzakciók lebonyolításának megváltoztatására. Az utóbbira eddig két kezdeményezés történt: az orosz fejlesztésű SPFS (System for Transfer of Financial Messages) és a kínai CIPS (Cross-Border Interbank Payment System).

Az SPFS kialakítása 2014-ben arra válaszul indult el, hogy Oroszországot megfenyegették a SWIFT-ről való lekapcsolással. Az SPFS a SWIFT-hez hasonlóan egy bankokat összekötő üzenetküldő rendszer, de jelentősen kisebb a rajta küldhető maximális fájlméret. A rendszerhez korábban 331 intézmény kapcsolódott, orosz bankok mellett néhány belorusz, kirgiz, kazah, örmény, tádzsik és kubai intézmény, illetve egy német és egy svájci bank is. Azóta azonban az orosz jegybank felhagyott a résztvevők listájának publikálásával, legfrissebb közlése szerint a tagok száma 400 fölé emelkedett (SPFS_25082022_e.pdf (cbr.ru)). A rendszerrel az oroszországi belföldi pénzforgalom megoldható, azonban nemzetközileg csak kevés országgal bonyolíthatók le tranzakciók, és nem látszik ebben változás rövid távon. A rendszer csak üzenetküldésre alkalmas, így nem váltja ki a levelezőbanki láncokat. A belföldi és a csatlakozott külföldi bankok országaival folytatott pénzforgalom SWIFT-függését viszont ki tudja váltani.

A CIPS a kínai jegybank által fejlesztett rendszer, mely 2015 óta üzemel. A SWIFT-tel és SPFS-szel ellentétben a CIPS nem üzenetküldő rendszer, hanem a bel- és külföldi renminbitranzakciók jegybankpénzben történő kiegyenlítésére szolgál. Ezzel a rendszerrel a kínai jegybank a renminbi nemzetközi használatát igyekszik növelni. Bár a rendszerhez már komoly számú európai és amerikai szereplő is csatlakozott, továbbra is csak a globális pénzforgalom alacsony hányada zajlik benne. Elterjedését korlátozza a renminbi alacsony nemzetközi használata a kelet-ázsiai régión kívül, valamint a kínai jegybank irányítása, melyet a nyugati szereplők jelentős kockázatként értékelnek.

2019-ben (Russia to Use SWIFT Alternative in Trade with China, India: Report - Russia Business Today) és 2022-ben (Moscow, Beijing working on SWIFT workaround -Russian lawmaker | Reuters) is megjelentek hírek arról, hogy Oroszország és Kína a két rendszer összekapcsolását szorgalmazza. Részletes információ nem érhető el erről, és kérdéses, hogy technikailag hogyan működne egy ilyen megoldás. Sikeres összekapcsolás esetén is csak a globális pénzforgalom töredéke zajlana a rendszerekben, ugyanis csak rubel- vagy jüanelszámolás lenne életszerű, melyek részaránya a SWIFT adatai szerint jelenleg elenyésző (a rubel részaránya 0,2 százaléknál alacsonyabb, a jüan részaránya 2,2 százalék). A kapcsolat természetesen elősegítené a rubel- és a jüanhasználat elterjedését, de ez feltehetően időigényes, így a dollárról való gyors átterelődés valószínűsége piaci alapon alacsony. Viszont jelentős politikai támogatás mellett elképzelhető, hogy egy ilyen típusú átállás rövid távon is átvihető.

A jelenlegi levelezőbanki rendszernek elméletileg a kriptoeszközök is alternatívát jelenthetnek. A gyakorlatban azonban a létező hálózatok nagyszámú tranzakció kezelésére vonatkozó képessége korlátozott, és a banki rendszerek szükséges átállítása is akadályt jelentene rövid távon. A kriptoeszközök árfolyamának volatilitása szintén kizáró tényezőnek tűnik, bár ezt a problémát a stablecoinok elvileg kezelhetik. Végül a kriptoeszközök – különösen nagy összegben történő – átváltása hagyományos (jegybank- vagy kereskedelmi banki) pénzekre szintén problémás lehet, a kriptotőzsdék likviditása, illetve sokszor bizonytalan státusza és tulajdonosi háttere miatt.

A mai nemzetközi pénzforgalmi rendszer potenciális jövőbeni alternatívái közül jelenleg kettő tűnik leginkább életképesnek. Az egyik a különböző devizák azonnali fizetési rendszereinek összekapcsolása, amiről már volt szó, a másik pedig a jegybankok által kibocsátott digitális jegybankpénzek megjelenése és összekötése. Míg a magán digitális pénzek elfogadásához komoly befektetői bizalom szükséges, addig a jegybank által kibocsátott digitális pénzek biztonságosak. Amennyiben kialakítása során a bankok közötti használat is fókuszban lesz, úgy lehetőség nyílik a határon átnyúló pénzforgalom kezelésére. A digitális jegybankpénz a nemzetközi pénzforgalom teljes pénzügyi infrastruktúrája számára alternatívát jelenthet (kommunikációs platformok, levelezőbankok). Az ilyen innovatív, hatékony, a felhasználók számára gyorsabb és olcsóbb rendszerek folyamatban lévő fejlesztései sok szempontból a feltörekvő országokban járnak előrébb.

Konklúzió

A nemzetközi fizetések jelenlegi rendszere – amelynek alapját a Bretton Woods-i egyezmény és annak 1970-es években történő átalakítása jelentette – számos kihívással küzd, mivel drága, lassú és sok egyéb hatékonytalanság jellemzi, ami a nemzeti fizetési rendszerekben az elmúlt években lezajlott jelentős fejlődéssel (nagyfokú digitalizáció, éjjel-nappal pár másodperc alatt teljesülő azonnali fizetések elterjedése stb.) összevetve különösen szembetűnő. A mai nemzetközi fizetési forgalom lebonyolításában ráadásul szinte megkerülhetetlen szerepet játszik a SWIFT üzenetküldő rendszer és a fejlettebb országok devizái, aminek következtében a nemzetközi fizetések szabályrendszerének kialakítása, illetve a nemzetközi pénzforgalom feletti kontroll jelentős része néhány országban koncentrálódik. Ezzel ellentétben a nemzetközi fizetési forgalom hátrányaival (idő- és költségigényével) a legtöbb feltörekvő és fejlődő ország szembesül. A geopolitikai konfliktusok szerves részévé vált, nemzetközi pénzforgalmat érintő korlátozások pedig veszélyes precedenst teremtettek a szankciók által nem sújtott országok számára is.

A nemzetközi fizetési rendszer szerkezete egyre jobban eltér a többpólusúvá váló világgazdaság szerkezetétől is. A Világbank adatai szerint a vásárlóerő-paritáson mérve a legnagyobb gazdasággá Kína lépett elő (2021-ben a GDP 27 313 milliárd PPP-dollárt tett ki), miközben az USA a második helyre szorult vissza (2021-ben a GDP 22 996 milliárd PPP-dollárt tett ki), bár számos mutatóban továbbra is az Egyesült Államok foglal el kedvezőbb pozíciót. Az eltolódó gazdasági erőviszonyok nem tükröződnek a nemzetközi fizetési rendszerben, ami így önmagában is az országok között újabb konfliktusforrássá válhat: a nemzetközi fizetések reformját kezdeményező fejlődő és feltörekvő országok tábora szembefordulhat a nemzetközi fizetésekben kiemelt szerepet élvező fejlett országok csoportjával. A gazdasági és pénzügyi ellentétek így Kelet és Nyugat közötti konfliktusok kialakulását okozhatják, amelyek akár az új globális pénzügyi rendszerben is megjelenhetnek, akár duális/párhuzamos nemzetközi fizetési rendszereket létrehozva a jövőben.

A nemzetközi munkacsoportokban napjainkban zajló reformtevékenységek ellenére a jelenlegi nemzetközi fizetési rendszer továbbra is sok nehézséggel küzd, amelyek a rendszer adottságaiban (pl. levelező partnerbankok) gyökereznek. Ezek létezése megnöveli az esélyét egy teljesen új alapokon nyugvó rendszer kialakításának, mint amilyenek a digitális jegybankpénzeken nyugvó nemzetközi elszámolások lehetnek a jövőben. Szakmai cikksorozatunk második részében a digitális jegybankpénzt, annak nemzetközi kapcsolódási lehetőségeit és országspecifikus tényezőit fogjuk ismertetni, bemutatva az eddigi nemzetközi pilotok tapasztalatait is.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.