Lépést tartva a kockázatokkal: még hatékonyabban gátolhatja az MNB a túladósodást a jövőben

A keretrendszernek köszönhetően ez a cél teljesült. Bár rövid távon sem érdemi szigorításra, sem lazításra nincs szükség, előretekintve a rendelkezésre álló eszköztárnak a Jegybanktörvény módosítása útján történő bővítése tovább erősíti a jegybank kockázatmérséklési lehetőségeit.

A lakossági hitelezés kockázatainak makroprudenciális kezelése

A bankrendszer változó, gyakran prociklikus kockázatérzékelése miatt a bankok és ügyfeleik körében egyes időszakokban túlzott kockázatvállalás terjed el, ami sérülékenységek és akár pénzügyi válság kialakulásához vezethet, és súlyos reálgazdasági következményekkel járhat. A hitelnyújtók és a lakossági hitelfelvevők viselkedését befolyásoló tényezők, valamint a 2008-as válság tapasztalatai a szabályozói intézkedések szükségességének irányába mutatnak a pénzügyi stabilitás fenntartása, az egyéni szinten történő túlzott eladósodás megelőzése és az egyenlő versenyfeltételek biztosítása érdekében is. Ennek egyik, egyre elterjedtebb eszköze az úgynevezett adósságfékszabályok alkalmazása Európa-szerte.

Az adósságfékszabályok két fő típusa a felvehető maximális hitelösszeget, illetve az adósok maximálisan vállalható törlesztési terhét korlátozza.

A hitelfedezeti mutató (HFM) a fedezetként felajánlott eszköz forgalmi értékének arányában felvehető hitelösszeg maximumát, míg a jövedelemarányos törlesztőrészlet-mutató (JTM) az adós által vállalható legnagyobb törlesztőrészletet határozza meg a jövedelem arányában. Több európai országban használják a makroprudenciális szabályozó hatóságok az ún. jövedelemarányos hitelkorlát-mutatót (JHM) is, amely az adós által felvehető maximális hitelösszeget vagy a maximálisan vállalható összesített adósság összegét korlátozza az adós – rendszerint éves – jövedelme arányában. A fenti három eszközt egészíti ki néhány országban a felvehető hitelek maximális futamidejének korlátozása is. Nemzetközi szinten a különféle adósságfékszabályok egyre elterjedtebbek, és ezeket jellemzően egymással valamilyen kombinációban alkalmazzák. A szabályozói limitek rugalmasságának növelésére több országban különböző kedvezményeket is alkalmaznak (például az első lakásvásárlókra vonatkozóan), vagy akár mentesítik az új hitelkihelyezés bizonyos részét az előírások alól.

A hazai adósságfék-keretrendszer eddigi tapasztalatai

Az MNB preventív céllal, a fellendülő hitelezés egészséges szerkezetének fenntartása érdekében, Európában az elsők között vezetett be kötelező érvényű, átfogó adósságfékszabályokat. A 2015. január 1-jével hatályba lépett adósságfék-rendelet mind az adósok jövedelmének, mind a fedezetek értékének „kifeszítettségére” korlátokat állapított meg, a HFM és a JTM értékére vonatkozóan is. Főszabályként az új kibocsátású háztartási jelzálog-, illetve gépjárműhitelek összege nem haladhatja meg a fedezet értékének 80 százalékát (HFM), továbbá a hitelfelvevő összes hiteléhez kapcsolódó törlesztőrészletek összege a rendszeres és legális havi nettó jövedelmének az 50 százalékát (JTM). A korlátok az egyes hitelek eltérő kockázatosságának figyelembevétele érdekében különböző dimenziók mentén differenciáltak. Ennek megfelelően például a devizahitelekre szigorúbb limiteket írtak elő, a magasabb jövedelmű hitelfelvevőkre pedig enyhébbeket.

Az MNB folyamatosan monitorozza a hitelpiac alakulását, az adósságfékszabályok effektivitását, valamint a piaci szereplők visszajelzéseit, amelyeknek tükrében elvégzi az eszközök szükséges kalibrációját. Ennek keretében, a hitelfelvevők kamatkockázattól való védelmének biztosítása céljából 2018 októberétől módosult a JTM-re vonatkozó előírás: a kamatkockázattal szemben nagyobb védelmet nyújtó, hosszabb időszakra vagy a teljes futamidőre kamatfixált termékek térnyerésének támogatása érdekében az MNB a kamatrögzítés hossza szerint differenciálta a JTM-korlátokat. Ez hatékonyan terelte az adósokat a hosszabb kamatperiódusú hitelek felé, miközben a hitelkihelyezés volumenét érdemben nem befolyásolta.

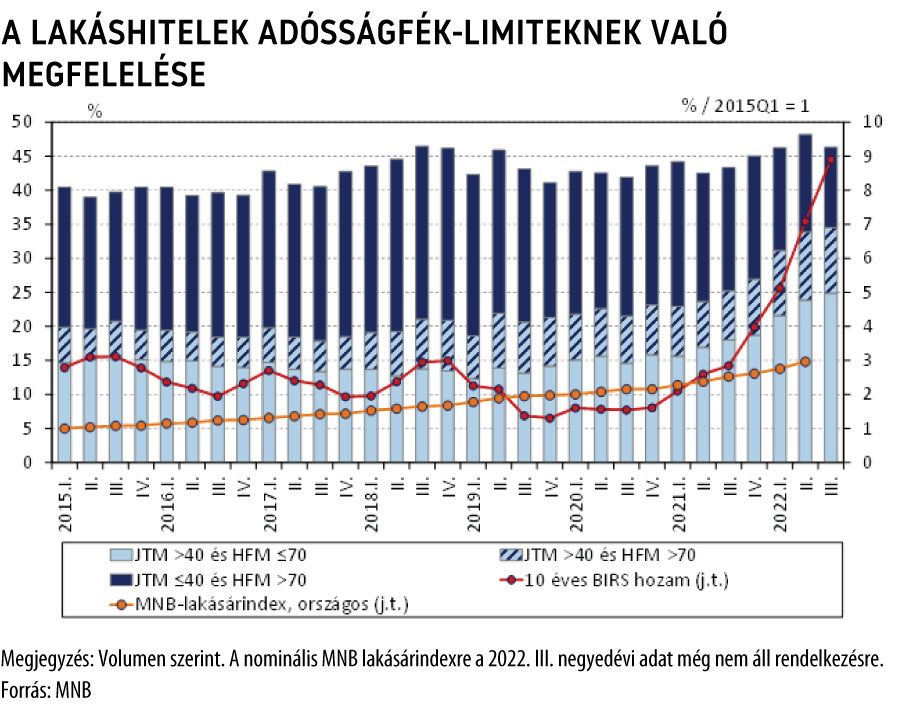

A hazai adósságfék-előírások az elmúlt években a hitelkihelyezés túlzott korlátozása nélkül mérsékelték a kockázatos hitelek kihelyezését. A jövedelmi megterheltség kapcsán a fogyasztási hitelek szintjében magasabb, de stagnáló kifeszítettség látható, míg a magasabb JTM-mel folyósított lakáshitelek aránya 2021-től érdemben növekszik, főként az emelkedő lakásárak és újabban az emelkedő kamatkörnyezet miatt. A HFM esetében az elmúlt években lényegi elmozdulás nem történt; a magas HFM mellett nyújtott hitelek aránya valamelyest csökkent is, amit a családtámogatások önerőként megjelenő, széles körű igénybevétele magyarázhat.

Az MNB kiemelten monitorozza a hitelfelvevők és hitelnyújtók előírásokhoz való, a szabályozás eredeti céljának megkerülését szolgáló alkalmazkodását is.

A HFM-előíráshoz az elégtelen önerővel rendelkező adósok fedezetlen hitelfelvétellel alkalmazkodhatnak, ami növeli a kockázatvállalásukat. Ennek mértékét az MNB évek óta folyamatosan nyomon követi, és a jegybank intézkedéseinek is köszönhetően jelenleg nem tekinthető kockázatosnak (a részletekért lásd az MNB Makroprudenciális jelentéseit). A JTM-előíráshoz való nem kívánt alkalmazkodás alapvetően kétféleképpen valósulhat meg a hitelparaméterek tekintetében: egyrészt alacsonyabb kamatozású, általában rövidebb kamatperiódusú, emiatt kockázatosabb hitelek felvételével, másrészt pedig a futamidő nyújtásával, ami szintén a visszafizetési kockázatokat növeli. 2018-tól a JTM-korlátoknak a hatályos kamatperiódus szerint differenciált módosítása hozzájárult ahhoz, hogy a változó kamatozású hitelfelvétel mára gyakorlatilag megszűnt. A futamidő nyújtásával való alkalmazkodás egyelőre nem tekinthető érdemi kockázatnak, de a magas JTM mellett felvett lakáshitelek futamideje az elmúlt években folyamatosan emelkedik.

Hova tovább, prudens hitelezés?

Az adósságfékszabályokat az elmúlt évekhez hasonlóan továbbra is fontos a kockázatok alakulásához igazítani. A lakossági hitelezés jelenleg látható és rövid távon vélhetően fennmaradó lassulására tekintettel a limitek kellően tág teret hagynak az adósok és a hitelnyújtók számára, nem gátolják a háztartások egészséges hitelezését. Ennek megfelelően a hitelfelvételi lehetőségek szabályozói úton való érdemi lazítására vagy szigorítására sincs szükség.

Érdemes megvizsgálni azonban az adósságfék-keretrendszer fejlesztésének lehetőségeit a jövőben várható kihívásokra tekintettel. Egyrészt az értékelés során szükséges megfontolni az aktuális szabályozás egyes nem kívánt mellékhatásainak kezelési lehetőségeit. Az első lakásukat vásárlók esetében a lakásárak 2014 óta látott dinamikus emelkedésével az önerőelvárást növelő HFM-limit ronthatja a lakhatási lehetőségeket, ami negatív demográfiai és nemzetgazdasági hatásokkal is járhat, miközben az érintett adósok hitelkockázata az otthonteremtési hitelcélra és a várhatóan növekvő jövedelmekre tekintettel alacsonyabb lehet a többi hitelfelvevőhöz képest. A jelenlegi lakáspiaci kockázatok mérséklődésével vizsgálandó lesz ennek a problémának a szabályozói úton való kezelhetősége. Másrészt a zöldszempontok beépítése a szabályozásba támogathatja a klímaváltozás okozta pénzügyi stabilitási kockázatok mérséklését és a hazai ingatlanállomány energetikai hatékonyságának javítását. Mindkét lehetőségről részletesen beszámolnak az MNB Makroprudenciális jelentései.

A kockázatok átfogóbb kezelését támogathatja a jövőben az adósságfékeknek a Jegybanktörvény módosítása útján lehetővé váló kiegészítése.

Ez alapján az MNB a jövőben a JTM- és HFM-előírások mellett a jövedelem arányában a teljes adósság mértékére vonatkozó limitet is alkalmazhat.

Egy ilyen előírás mérsékelheti a JTM-limit által elérni kívánt szabályozói cél megkerülésének lehetőségét, erősítve a korlátok hatékonyságát:

- A JTM értéke a futamidő hosszabbításával mérsékelhető, ezáltal akár hosszú időre fennálló, nagymértékű adósság halmozható fel a mostani szabályoknak való megfelelés esetén is. Egy 25 millió forint hitelösszegű, 8,5 százalékos kamatozású lakáshitel és az átlagosnak tekinthető 17 éves tervezett futamidő esetén adódó 232 ezer forint törlesztőrészlet, valamint 400 ezer forintos nettó hitelfelvevői jövedelem esetén a futamidő mintegy 9 éves kitolásával biztosítható a JTM-szabálynak való megfelelés. Ez mintegy 32 ezer forinttal alacsonyabb, 200 ezer forintos törlesztőrészletet, de közel 15 millió forinttal nagyobb teljes visszafizetendő összeget jelent, ami érdemben növeli az adós nemteljesítési valószínűségét. Egyéb fennálló tartozások esetén akár 30 éven túli futamidőkre is szükség lehet a hitelfelvételhez (a legnagyobb hitelintézeteknél épp az elmúlt néhány évben jelentek meg a 30 évre felvehető hitelek). Ez a folyamat és a kapcsolódó kockázatnövekedés az észak-európai országoknál már korábban elkezdődött: ezen országokban nem ritka a 30-35 éves futamidő, de Svédországban akár 50 éves, generációkon átívelő lejáratokkal is szembesülhetnek az adósok, hogy megfizethető törlesztőrészletek mellett tudjanak lakáshoz jutni.

- Alacsony kamatkörnyezetben a törlesztőrészletek jövőbeli, akár hosszabb átárazódási időszakok alatti emelkedése is olyan kockázatot jelenthet, amelyet a JTM-limit önállóan nem képes teljes mértékig kezelni. Bár a jelenleg differenciált JTM-korlátok a hosszabb kamatrögzítés irányába terelik az adósokat, alacsony kamatkörnyezetben a mérsékeltebb törlesztőrészletek támogatják a szabályozásnak való megfelelést, miközben hosszabb távon a kamatok emelkedése hatással lehet az adósok fizetési képességére. A jövedelem arányában mért teljes tartozás korlátozása ezt a kockázatot is mérsékli, hiszen kamatszinttől függetlenül, a pénzügyi ciklusokon átívelően limitálja a felvállalható adósságot.

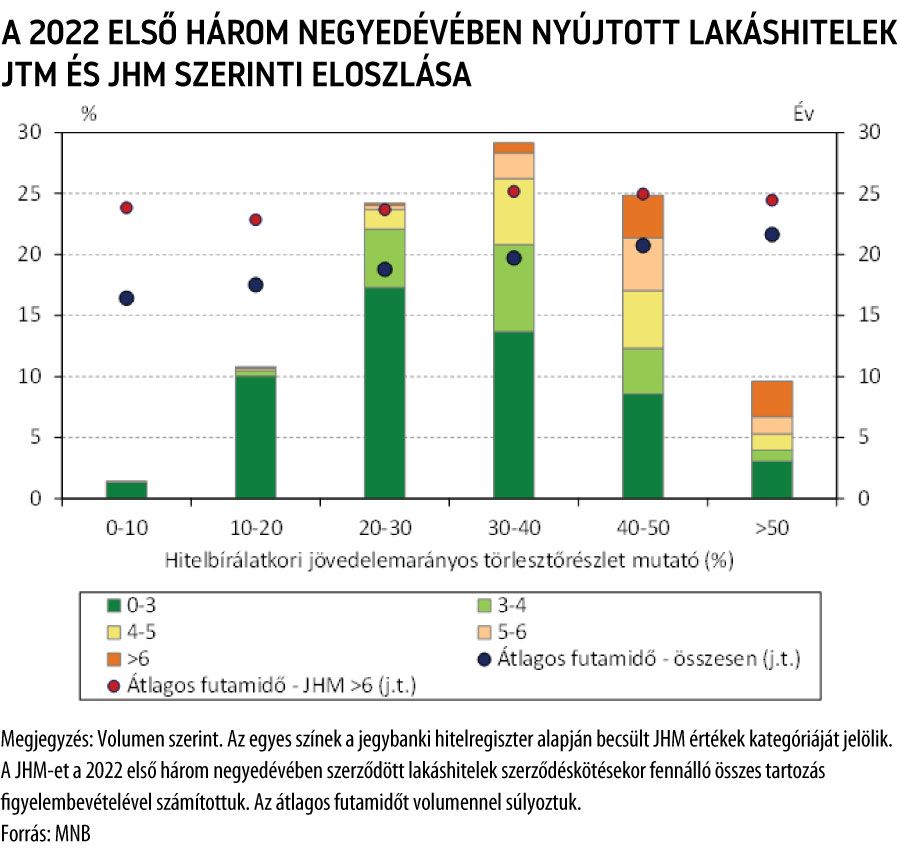

- A fenti kockázatok növekedése esetén a JTM-limitek szigorítása kockázatmérséklő eszközként alkalmazható, de nem kellően célzott módon, ezáltal az egészséges szerkezetű lakossági hitelfelvételt is gátolhatná egy ilyen lépés. A kockázatok új eszközzel való megragadása lehetővé tenné, hogy csak a ténylegesen túlzott eladósodottságot vállaló hitelfelvételt korlátozza a szabályozó, ezáltal minimalizálva az adósságfékek lehetséges negatív mellékhatásait. A 2022. első háromnegyedévi lakáshitel-kihelyezés JTM-eloszlásának JHM szerinti megbontása alapján látható, hogy az adósok egy része a jelenlegi adósságfékszabályok mellett is a saját jövedelméhez képest jelentősen, az éves jövedelem ötszörösét is meghaladó, hosszú futamidejű adósságot vállal, különösen a 40 százalékot meghaladó JTM-kategóriákban, ami gazdasági stresszhelyzetben érdemi kockázattal járhat.

Az új makroprudenciális eszköz törvénybe emelése tehát lehetőséget adhat az MNB-nek arra, hogy a jövőben még célzottabban, nagyobb hatékonyság mellett gátolja meg a bankszektor és a reálgazdaság számára is negatív hatásokkal járó túlzott eladósodást anélkül, hogy gátolná az egészséges hitelezést. Az alkalmazás ütemezéséről és kalibrációjáról a piaci szereplőkkel egyeztetve, a kockázatok alakulásának függvényében az MNB Pénzügyi Stabilitási Tanácsa dönthet majd.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.