késleltetett adatok

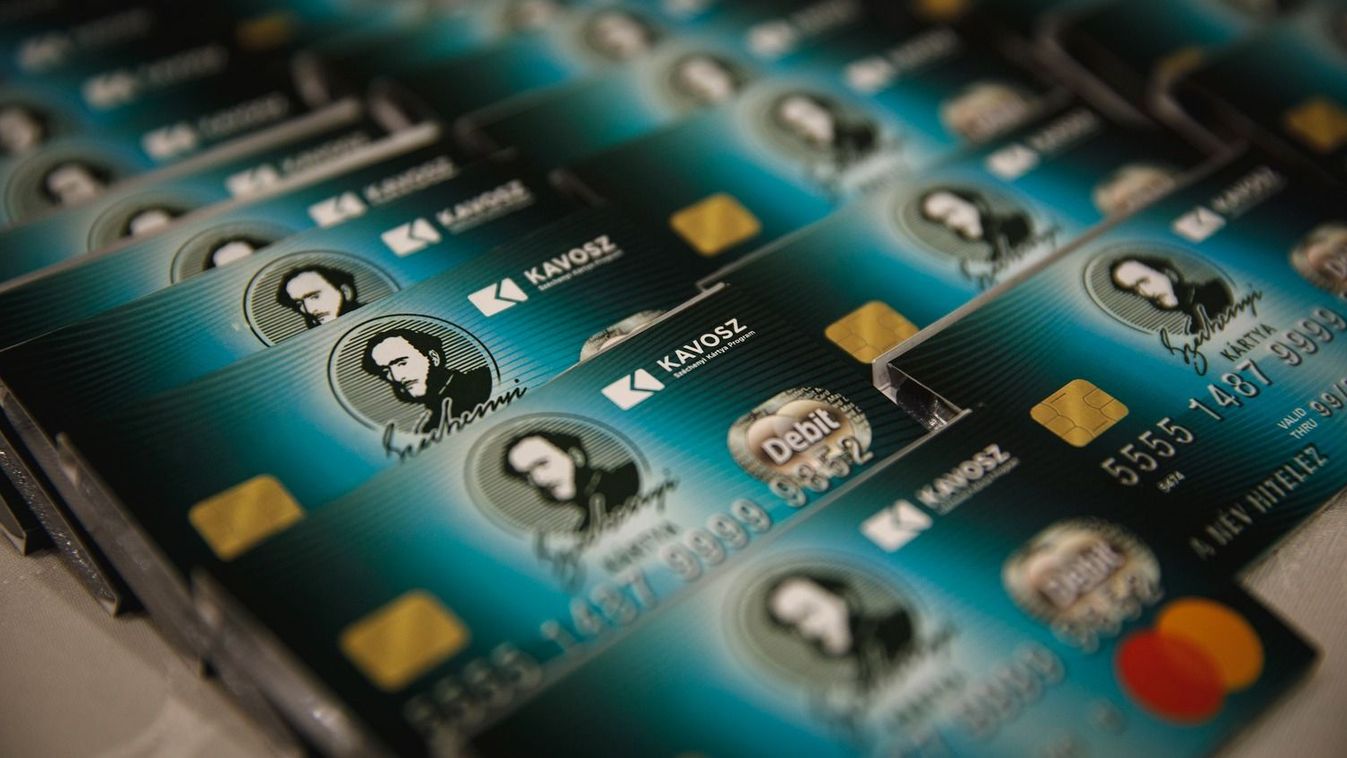

Még sokáig nem lesz vetélytársa a Széchenyi-kártya programnak

Annak ellenére, hogy a kis- és középvállalkozásoknak kínált piaci forint vállalkozói hitelek kamatai jelentősen csökkentek az elmúlt egy évben, az állami támogatás mellett működő Széchenyi-kártya program konstrukcióival még mindig nem tudnak versenyezni. Az utóbbiak pedig nagyban hozzájárultak ahhoz, hogy szinten maradhatott a kkv-hitelállomány Magyarországon.

Az elmúlt egy év a kamatok csökkenéséről szólt a vállalkozói hitelek piacán. A Magyar Nemzeti Bank (MNB) adatai szerint a 2023 júliusa és az idei nyár dereka között eltelt időszakban a forintban nyújtott, változó kamatozású hitelek szerződésekben szereplő, átlagos kamatlába 16 százalék közeléből 8,2 százalék alá olvadt. Jóval kisebb mértékben – nem egészen 1 százalékponttal – ugyan, de csökkent a céges folyószámlahitelek átlagkamata is, és valamivel 10,5 százalék felett járt júliusban.

A piaci kamatok csökkenése persze nem meglepő annak tükrében, hogy a vállalati hiteleknél meghatározó Budapesti Bankközi Forint Hitelkamatláb értéke is egyre alacsonyabb: a három hónapos Bubor értéke szeptember 20-án idei mélypontján, 6,44 százaléknál járt, ami nagyjából 3,5 százalékponttal alacsonyabb az év eleji, 10 százalékhoz közelítő értéknél.

A Széchenyi-hitel mindent visz

A mikro, kis- és középvállalkozások számára azonban még mindig ritkán jelentenek reális alternatívát a piaci forinthitelek: 2024 második felében is folytatódott ugyanis a Széchenyi-kártya program MAX+, ami tetemes árelőnyt és kiszámíthatóbb feltételeket biztosít a sztenderd feltételű, forintban nyújtott finanszírozáshoz képest. Ami a kondíciókat illeti, a program keretében elérhető „MAX+” konstrukcióknál évi fix 5 százalékos a nettó (tehát az ügyfelet terhelő) ügyleti kamat, a zöldhitelcélokat finanszírozó beruházási hiteleknél pedig ennél is jóval alacsonyabb, évi fix 1,5 százalék. A piacinál jóval kedvezőbb, és a futamidő végéig rögzített kamatokon kívül a Széchenyi-program termékei mellett szól az is, hogy gyakorlatilag a teljes kisvállalkozói finanszírozási palettát lefedik: a folyószámla-, likviditási és beruházási hitelek mellett lízingkonstrukció is elérhető a KAVOSZ Zrt.-n keresztül úgy, hogy a turisztikai területen, illetve az agráriumban működő vállalkozásoknak külön is elérhetők konstrukciók.

A folyószámla- és likviditási típusú hiteleknél legfeljebb 250 millió forintos szabad felhasználású hitelhez juthatnak a kkv-k, legfeljebb hároméves futamidő mellett, miközben a beruházási jellegű konstrukcióknál 500 millió forint, illetve 10 év a felső határ. Ezek pedig olyan keretek, amelyek a hazai kis- és középvállalkozói kör döntő többségének igényeit lefedik.

A fő paraméterekhez képest három konstrukció jelent kivételt. Az egyik a beruházási hitelek között elérhető Széchenyi-mikrohitel MAX+ nevű konstrukció, amelyet kifejezetten a mikro- és kisvállalkozásokra szabtak: itt legfeljebb 100 millió forint hitelösszeg érhető el úgy, hogy a terméket akár kezdő vállalkozások is igényelhetik. A lízingterméknél 400 millió forintnál húzták meg a felső határt, míg az Agrár Széchenyi-kártya folyószámlahitelnél legfeljebb 200 millió forint lehet a rendelkezésre álló keretösszeg.

A finanszírozáshoz jutás feltételei pedig gyakorlatilag nem különböznek a piaci hiteleknél megszokottaktól, így

- az igénylő vállalkozásnak alapesetben legalább egy lezárt üzleti évet kell igazolniuk, 150 millió forint fölötti hitelösszegnél pedig két lezárt üzleti év a feltétel,

- a tulajdonosi körre vonatkozó elvárás, hogy az igénylést megelőző hat hónapban ne legyen 50 százaléknál nagyobb mozgás a tulajdonosi körben,

- a saját tőke nem lehet negatív,

- a működés legyen nyereséges,

- a vállalkozás ne álljon végrehajtás, végelszámolás, felszámolás alatt,

- ne legyen korábbi, kifizetetlen hiteltartozása,

- illetve ne szerepeljen a Központi Hitelinformációs Rendszer mulasztási nyilvántartásában.

A felsorolt, fontosabb paraméterek alapján jól látszik, hogy a piaci forinthitelek évi több százalékpontnyi kamathátrányban vannak a Széchenyi-kártya program konstrukcióihoz képest, így a jelenlegi tendenciák folytatódását feltételezve is hosszú időbe telhet, hogy érdemi alternatívát nyújtsanak a támogatott finanszírozással szemben.

Nem csoda, hogy a kereslet igen intenzív a támogatott konstrukciók iránt: a KAVOSZ korábbi közlése szerint tavaly 50 ezer szerződést kötöttek a vállalkozásokkal, közel 1800 milliárd forint értékben.

Azt pedig, hogy a Széchenyi-kártya programnak meghatározó a szerepe a hazai kis- és középvállalkozások finanszírozásában, alátámasztják az MNB statisztikái is. A jegybank adatai szerint június végén összesen valamivel több, mint 7100 milliárd forintot tett ki a kkv-k hitelállománya Magyarországon, ami minimális, inkább stagnálásnak felfogható csökkenést tükrözött az egy évvel korábbihoz képest: a Széchenyi-kártya program nélkül valószínűleg már érezhető mértékben zsugorodott volna a portfólió.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.