késleltetett adatok

Felgyorsulnak-e a kamatvágások a fejlett piacokon?

Továbbra sem lehet eleget beszélni a vezető jegybankok, a Fed és az EKB kamatpolitikájáról. A két térség gazdasági, illetve inflációs helyzete s ezekből következően a kamatkilátásai jelentős hatással vannak a piacokra, s nagyban dominálják számos instrumentum, többek között az euró-dollár devizapár árfolyammozgásait. Az elmúlt hetekben a piac további nagyobb mértékű kamatvágásokat árazott be mindkét jegybank részéről, melyek alapján úgy tűnik, hogy a monetáris politikák restriktívből semlegesbe váltása gyorsabban eljöhet a korábban vártnál.

2024-ben az elmúlt két-három év magas inflációs környezetéből egy alacsonyabb inflációs közegbe tértek át a fejlett gazdaságok. Ennek megfelelően az árdinamika fókusza mellett vagy helyett egyre nagyobb hangsúly kerül a reálgazdasági folyamatok alakulására a monetáris politikai döntések meghozatalánál. Ez különösen az amerikai Fed esetében egyértelmű, amely a kettős mandátumának köszönhetően nemcsak az inflációt igyekszik kontroll alatt tartani, hanem tekintettel kell lennie a reálgazdaság állapotára és a munkaerőpiac helyzetére is. Powell Fed-elnök már augusztusban jelezte Jackson Hole-ban, hogy a munkapiac további hűlése nem kívánatos, és ezzel megnyitotta az ajtót szeptemberi kamatcsökkentés előtt.

Szeptemberben pedig – mint ismert – azonnal 50 bázisponttal indították az enyhítési ciklust, s ezzel az irányadó kamatláb a 4,5–5 százalékos sávba csökkent. S bár a Fed kommunikációjában igyekezett fékezni az olyan jellegű várakozások kialakulását, hogy az 50 bázispontos vágási ütem az új norma, a piacok mégis beáraztak további 75–100 bázispontos csökkentést az év végére. Az év végéig pedig már csak két Fed-ülés van hátra, ami azt jelenti, hogy legalább az egyik ülésen újabb nagyobb kamatvágás jöhet. A jövő év nyarán az irányadó Fed-ráta az árazások szerint 3 százalékra csökkenhet, ami már nincs messze a semlegesnek számító szinttől. Ugyanakkor a Fed döntéshozóinak előrejelzéseit tartalmazó szeptemberi dot plot – hasonlóan az elemzői konszenzushoz – csak 2026-ra várja ennek az alacsonyabb kamatszintnek az elérését.

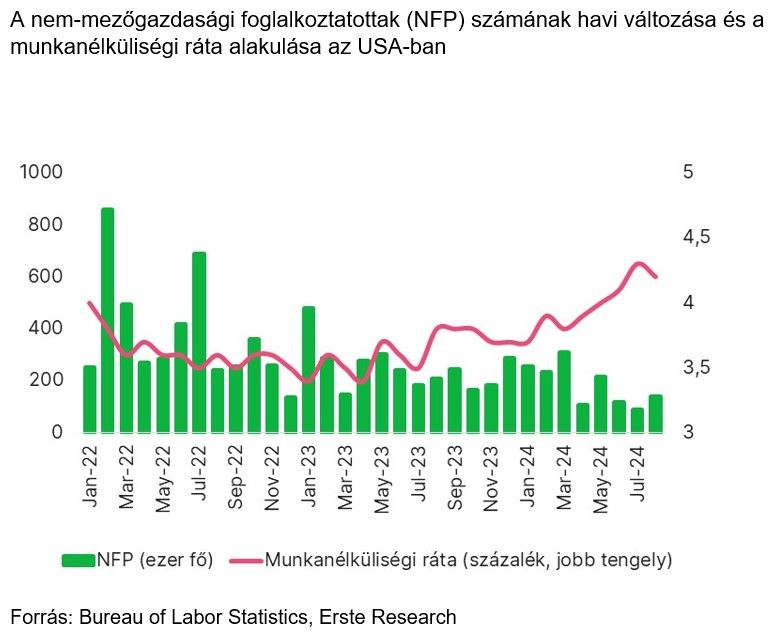

Érdekes volt, hogy a Fed szeptemberi gazdasági előrejelzései sem a GDP-növekedés, sem az infláció frontján nem változtak nagyobb mértékben júniushoz képest, azonban a munkanélküliségi rátára vonatkozó várakozás jóval 4 százalék fölé emelkedett. Talán ez lehetett a legfontosabb oka annak, hogy a jegybank rögtön egy nagyobb lépéssel indított. S mivel az infláció alakulása többé-kevésbé rendben lévőnek látszik, úgy tűnik, hogy a Fed kamatdöntéseit már inkább a munkaerőpiac stabilitásának fenntartása határozza meg. A foglalkoztatottsági adatokban pedig nemrégiben lefelé irányuló revíziók történtek, ami miatt a Fed gondolhatja azt, hogy a kamatszintet gyorsabban kellene a semleges tartományba visszajuttatni. Ebből következően a munkaerőpiaci statisztikák esetében már nemcsak a friss számok, hanem a múltbeli adatok esetleges változása is a figyelem középpontjában lesz.

Az elkövetkező hetek, hónapok beérkező makroadatai tehát eldönthetik, hogy a mostani piaci árazások eltúlzottak-e – ahogyan az idei év elején egyszer már láttuk –, vagy tényleg jóval gyengébb állapotban van az USA gazdasága a most gondoltnál, ami gyorsabb kamatcsökkentési pályát igényelhet.

Az eurózónában bonyolultabb és egyszerűbb is a helyzet. Annyiban egyszerűbb, hogy itt hónapok óta teljesen egyértelmű, hogy a gazdaságok állapota – különösen a németé – gyenge. Szeptemberben a különböző üzleti, bizalmi és hangulati mutatók a várt stabilizálódás helyett újabb mélypontra kerültek. Németországban egyenesen az ismételt recesszió réme is felbukkant, s továbbra is rejtély, hogy mitől kaphatnának az európai gazdaságok lendületet. Ami pedig az inflációt illeti, az éves headline mutató szeptemberben 1,8 százalékra csökkent. Ezzel 2021 óta először csökkent az EKB 2 százalékos célja. Ha ezt a két dolgot összevetjük, egyértelműnek tűnik, hogy haladni kell tovább a kamatvágásokkal.

A helyzetet azonban bonyolítja, hogy az EKB-nak inflációs célja van, és nem kettős mandátuma, mint a Fednek. Az infláció szeptemberi lassulásában pedig jelentős szerepet játszott az energiaárak csökkenése. Eközben a maginfláció még mindig 2,7 százalék volt, illetve a 4 százalékos éves szintű szolgáltatásinfláció továbbra is magasnak számít, ami óvatosságra intheti a döntéshozókat.

Mindenesetre az EKB elnöke, Christine Lagarde a héten úgy nyilatkozott, hogy a legfrissebb inflációs adatok arra utalnak, hogy a jegybank jó úton halad az inflációs cél elérésében, s erre októberben reagálni is fognak. Azaz gyakorlatilag kimondta, hogy hamarosan újabb kamatcsökkentés érkezik. Meglehetősen szokatlan egyértelműség volt ez a korábban mindig óvatos, visszafogott, a kamatpályára vonatkozóan konkrét kijelentésekkel nem operáló Lagarde részéről; úgy tűnik, az EKB bízik abban, hogy a maginfláció és a szolgáltatásinfláció nagyot esik 2025-ben.

A piaci árazók szerint is gyorsan csökken majd kamat az elkövetkező hónapokban, s a most 3,5 százalékos irányadó betéti kamatláb jövő nyárra 2 százalékra csökkenhet. Az elemzői konszenzus ennél kicsit magasabbra várja a kamatot erre az időpontra, ami azonban nem változtat azon, hogy úgy tűnik, az EKB is gyorsabban eléri a semleges kamatszintet a korábban gondoltnál.

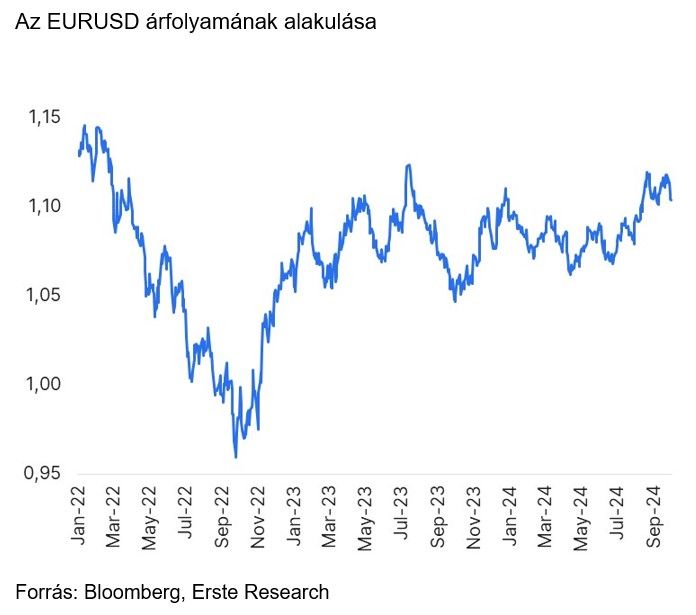

A fentiek az euró-dollár árfolyamát is jelentősebben befolyásolták az elmúlt napokban. Már nagyon régóta igaz, hogy a devizapár árfolyamát leginkább a két nagy jegybank kamatpolitikájával kapcsolatos várakozások mozgatják. Mindeddig úgy tűnt, hogy a Fed gyorsabban fog kamatot csökkenteni, ami majdnem 1,12-ig gyengítette a dollárt az euróval szemben az elmúlt hetekben. Most viszont Lagarde EKB-elnök egyértelműsége, illetve Powell Fed-elnök óvatosabb hangvétele gyors korrekciót hozott, s az euró-dollár kurzus gyorsan 1,11 alá esett. Úgy tűnik, hogy a középtávon várt dollárgyengülés nem lesz teljesen egyenes út, főleg, ha a romló geopolitikai helyzet okozta erősödő kockázatkerülés további támaszt ad az amerikai devizának.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.